文|翠鸟资本

携程(TCOM.O)也加入了“返港潮”。

据媒体报道,携程已于春节前正式向港交所提交了上市的申请,并聘请了中金公司、高盛以及摩根大通三家投行为其港股上市保荐团队,本次募资金额至少10亿美元规模。

实际上,携程一直挂牌美股纳斯达克交易,股价表现一波三折,更因新冠疫情迎来业务重大打击。

火速加入赴港二次上市大军,携程有望成为旅行平台的“茅台”吗?

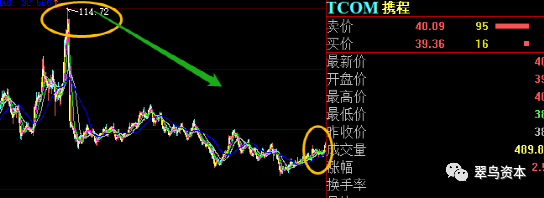

近五年股价表现不佳

早期,携程是一家在线票务服务公司,之后成为了全能型的在线旅游预订平台,也是在线旅游代理OTA平台,辐射酒店、机票、车票、线路、门票玩乐、租车、签证、企业商旅等整个旅游流程。

2003年,携程挂牌纳斯达克。

2015年11月,携程股价攀升至114美元/股的历史高点,之后持续下行。自那时起,股价跌幅超过40%。

近五年来,携程动作频频:1.8亿美元投资印度最大在线旅游公司、收购英国机票搜索平台天巡、上线国内租车自营品牌、成为Make MyTrip最大股东等。这期间更有再融资运作,如2016年发行7.5亿美元可转债及2250万股美国存托凭证等。

近五年也是中国人海外游飞速扩容的时间段。然而,市场资金对携程的基本面并没有足够的信心。

21Q1业绩恶化或成现实

携程传出二次上市,或与业绩不佳有关。

据中金公司1月发布的研究报告,预计携程2020年四季度收入将达到48.8亿元,接近一致预期49.7亿元,同比下降41%(去年二三季度同比下降64%、48%),反映国内旅游出行需求的逐步恢复。四季度调整后的净利润预计将达到2亿元左右,接近一致预期1.95亿元。

但是,受到四季度末的冬季疫情多点散发影响,中金预计携程2021年一季度的收入将受到冲击,预计将下滑至41.1亿元,同比下降13%,调整后的经营亏损预计在6.2亿元,低于市场的一致预期的1.5亿元经营利润。

春节前,兴业证券给出维持“审慎增持”的评级,一篇题为《疫情反复下防控措施加严,下调 21Q1 预期》的报告指出,下调今年一季度携程收入/Non-GAAP 经营利润至40亿/-5.4亿元。

从结构看,短途游需求仍旺盛的背景下,预计酒店业将持续领先交通恢复。预计高端酒店需求将受益于酒店业整体客单价下滑而呈现的替代效应,且由于出境限制,兴业证券预计未来旅游需求将持续转向国内高端产品和奢侈类型服务公司。

不难看出,虽然携程最优客源在手,但其深度闭环全球化在线旅游的逻辑遭到了干扰。

上述背景下,携程启动再融资的计划,说是形势所逼也不过分。

“金手指”股东隐居身后?

一直以来,携程身后有一个实力型的股东,可谓融资圈的“金手指”。

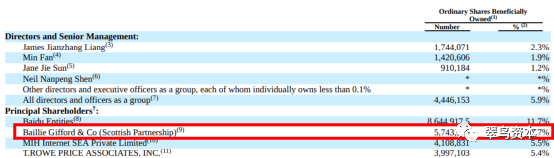

由于现在还未披露2020年年报,我们就以2019年年报为例,外部股东中仅次于百度的就是Baillie Gifford,这是一家苏格兰资产管理机构,有着上百年的历史。

深入挖掘发现,这家机构还有一个中文名字:柏基投资。

2008年金融危机期间,柏基投资发行了一只中国主题的基金产品,客户都是海外机构投资者。

据基金评级机构Morningstar的数据,柏基投资在2020年的表现远超其基准,并超过该类别的1300只基金中的99%,过去三年该基金的年回报率超过47%。

柏基投资走入中国投资者视野,恐怕与特斯拉有关。

这家苏格兰机构是特斯拉最大的外部股东,早在2013年初该机构建立了230万股的特斯拉头寸,成本在8900万美元左右,平均持股成本仅为38.7美元/股。

之后不断增持,并一度稳居特斯拉第二大股东的位置,持股比例仅次于特斯拉创始人马斯克。

保守估计,2020年柏基投资在特斯拉的投资上的收益高达310亿美元,折合人民币2000亿元。

说完这一圈,之所以说携程的这个股东是个“金手指”,与阿里巴巴的马云也有关系。

柏基投资高管去年在中国一场路演时透露,2012年该机构开始投资阿里巴巴,这家企业当时处于股权私有阶段,还未登陆公开市场。当时,阿里与美国股东雅虎曾有不少摩擦,阿里巴巴主动找到了柏基投资解决筹资环节的问题。

由于携程此前数次传出二次上市的消息,这次是否动真格,与外部股东的想法是否有关,成为未来重大看点。

来源:微信公众号

评论