文|港股解码 云知风起

编辑|mila

3月2日晚间,天山股份(000877.SZ)正式发布了《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)》,公司即将上演涉及近千亿元(人民币,下同)的“蛇吞象”式收购大戏。

在此消息的刺激下,天山股份的股价在3月3日一字板开盘,此后出现回落。截至收盘,最终上涨6.63%,报收18.01元/股,最新总市值为189亿元。

而收购大戏的另一个主角中国建材(03323.HK)则在高开近5%后出现跳水,最终下跌4.13%。

据悉,天山股份借此交易将直接超过海螺水泥,将一举拿下水泥龙头的宝座。这也吸引了诸多投资者的关注。

“蛇吞象”式收购大戏上演

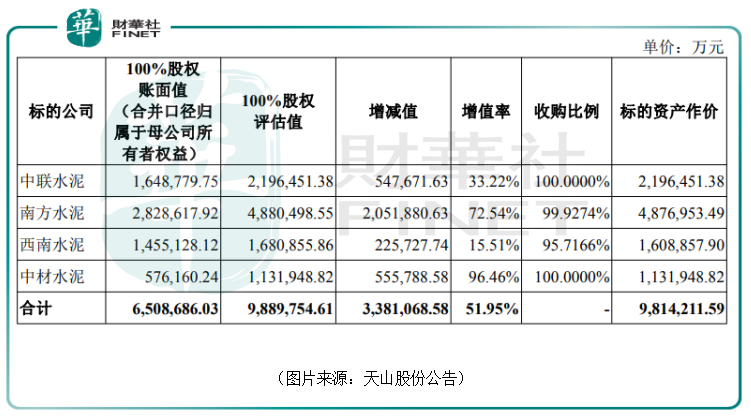

首先来看一下具体的收购方案。公告显示,天山股份拟向中国建材等26名交易对方购买中联水泥100%股权、南方水泥99.93%股权、西南水泥95.72%股权及中材水泥100%股权等资产。

交易标的公司股东全部权益的评估值合计为988.98亿元,作价合计981.42亿元。其中941.71亿元对价以发行股份的形式支付,发行价为13.38元/股,相较于公告日收盘价16.89元/股,折价了两成,余下39.71亿元对价则以现金形式支付。

与此同时,天山股份拟募集配套资金总额不超过50亿元,在扣除发行费用后用于补充流动资金、偿还债务、支付重组费用等。

从收购方案来看,天山股份以不足200亿元的市值吞下了价值近千亿元的资产,可以算得上是标准的“蛇吞象”式收购。

不过,以交易标的公司股东全部权益的评估值988.98亿元计算,这笔收购整体的增值率为51.95%。

还有一点值得注意,本次交易构成重大资产重组,但是在交易的前后,天山股份的实控均为中国建材集团,最终实控均为国务院国资委,不会导致上市公司控制权变更。交易前三十六个月内,上市公司的实际控制人未发生变更。因此,根据相关规定,本次交易不构成重组上市。

千亿级并购只因同业竞争?

据悉,中国建材集团既是天山股份的实控人,同时也是收购的标的公司的实控人。而天山股份的主营业务涉及水泥、熟料、商品混凝土的生产及销售,经营区域集中在新疆和江苏地区,标的公司的主营业务也都是水泥、熟料及商品混凝土相关建材产品的研发、生产和销售。

标的公司的主营业务和天山股份的主营业务相同,而且在经营区域上有部分重合。

天山股份也在公告中表示,这笔收购有助于消除和避免上市公司与各标的公司之间的同业竞争,有效维护本公司及本公司中小股东的合法权益。

其实在解决同业竞争的背后还有更深层的原因。

近年来,国家多次颁布文件鼓励企业充分发挥资本市场作用,开展并购重组,推动优势企业实施强强联合,提高产业集中度,促进规模化、集约化经营,培养一批具有国际竞争力的大型企业集团,推动产业结构优化升级。

具体到水泥行业,国家发改委发布去产能纲领性文件,其中水泥作为典型产能过剩行业被重点提及;国务院办公厅也曾明确提出通过推进联合重组压减过剩产能。

在这个大背景下,2016年以来,水泥行业区域整合如火如荼,中国建材与中材股份合并、金隅冀东重组、华新水泥收购拉法基水泥资产等多起行业整合陆续上演。

可以说,兼并与收购已经成为水泥行业内部整合的方向。在其余水泥企业积极行动之际,谁跑慢了谁就要挨打。

解决同业竞争的问题也是为了整合自己体系内的资源,然后再同其他水泥巨头一决高下。

天山股份作为A股上市公司,并且在新疆和江苏地区都有比较高的市占率,显然是一个适合中国建材将水泥资产装进去的好平台。

“泥茅”宝座真会易主吗?

一直以来,海螺水泥(600585.SH)都是水泥行业当之无愧的老大,被人称为“泥茅”,其余的水泥企业和海螺比起来都要往后站。

不过,在这份收购方案公告后,已经有一些天山股份的投资者嚷嚷着要把海螺水泥从水泥老大的位置上拉下来,也有一些吃瓜群众急着让海螺赶紧开启“买买买”模式,捍卫自己的宝座。

那么完成收购后的天山股份在产能、经营规模等方面的情况到底如何呢?

此次天山股份收购中国建材旗下非上市水泥资产,使得覆盖领域从新疆、江苏往华南、华北、西北、东北全面开花,业务规模将显著扩大。

其中水泥产能提升至约4亿吨以上,水泥熟料产能提升至约3亿吨以上,商品混凝土产能提升至近4亿立方米左右,砂石骨料产能将提升至约1亿吨以上。

其实在行业其余公司忙着并购的同时,海螺水泥也没闲着。

该公司在2020年半年报中表示,西藏八宿海螺水泥有限责任公司熟料项目已进入施工高峰期;期内并购了芜湖南方水泥,增加熟料产能450万吨,水泥产能160万吨;海外发展方面,缅甸海螺(曼德勒)水泥有限公司一条熟料线及两台水泥磨建成投产,东南亚、中亚等地区在建及拟建项目有序推进。

截至2020年上半年期末,海螺集团熟料产能2.59亿吨,水泥产能3.66亿吨,骨料产能5680万吨,商品混凝土产能300万立方米。

从各产品的产能来看,收购完成后的天山股份在产能方面确实将反超海螺水泥,跃居全国第一。

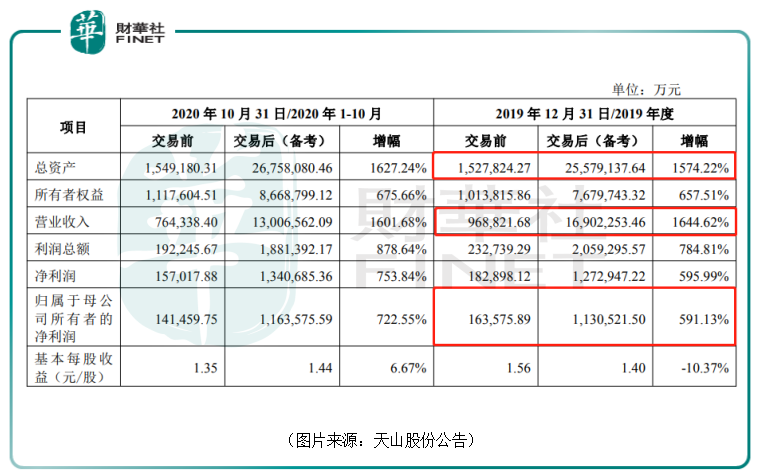

另外,在此次交易前,天山股份2019年末的总资产为152.78亿元,期内的营业收入及归属于母公司所有者的净利润分别为96.88亿元和16.36亿元。交易完成后,标的公司将被纳入上市公司的合并报表范围,总资产将增长1574.22%达到2557.91亿元,营收和归母净利润分别为1690.23亿元、113.05亿元。

而2019年年末,海螺水泥的总资产、营收、归母净利润分别为1787.77亿元、1570.3亿元、335.93亿元

从经营业绩上来看,收购完成后的天山股份在总资产、营收上要超过海螺水泥,显,但是在净利润方面的表现要逊色很多,这主要系费用控制以及减值损失差异。

不过,华泰证券研究人员认为,从产能利用率的角度来讲,受西北地区供需关系紧张影响,天山股份产能利用率一直不高,2019年为43%,而四家标的公司平均产能利用率为74%,整合后有望提升公司整体产能利用率,同时加强区域产能集中度和议价权,进一步提升盈利能力。

值得一提的是,2021年是比较特殊的一年,在新冠疫情缓解以及就地过年的大背景下,许多大型项目的开复工时间相应提前了。

春节刚过,河北石家庄、重庆等地的一些水泥企业已经开始提前上调水泥价格,长三角沿江地区水泥熟料价格也迎来了上涨。

行业整体呈现出淡季不淡的格局。而这些地区的熟料价格和水泥价格超预期的提前上涨可以视为水泥行业景气度快速回升的预兆,旺季有可能来得比以往要早。

其实,水泥行业空间足够大,谁是龙头老大并不重要,关键是海螺和新天山能否发挥好各自的优势,在新的一年里实现业绩增长。

评论