记者 |

多地相继出台氢能发展规划,氢能抢滩大戏变得更为激烈。

4月7日,北京市经济和信息化局发布《北京市氢能产业发展实施方案(2021-2025年)》(征求意见稿)。提出目标称在2023年前建成37座加氢站,推广燃料电池汽车3000辆,实现氢能产业链产业规模突破500亿元。

到2025年,新增37座加氢站建设,燃料电池车累计推广突破1万辆,京津冀区域累计实现氢能产业链产业规模1000亿元以上。

据界面新闻不完全统计,除京津冀以外,长三角、珠三角等区域的30多个地方政府相继出台氢能发展规划,广东、甘肃、山东、广西、吉林、贵州等超过十个省份将氢能纳入各地“十四五”规划。

广东省表示,要积极发展风电、核电、氢能等清洁能源,建设清洁低碳、安全高效、智能创新的现代化能源体系。

山东提出,要以核电、氢能、智能电网及储能等为支撑的新能源产业成为重要支柱产业。

中国氢能联盟发布的《中国氢能源及燃料电池产业白皮书》预计,到2025年中国氢能产业产值将达到1万亿元;到2030年,中国氢气需求量将达到3500万吨,氢能在中国终端能源体系中占比至少达到5%;到2050年,氢气需求量将接近6000万吨,实现CO2减排约7亿吨。

中国氢能联盟预计,到2050年氢能在中国终端能源体系中占比超过10%,产业链年产值达到12万亿元,将成为引领经济发展的新增长极。

中国氢能联盟专家委员会主任余卓平在接受界面新闻记者采访时表示,考虑到碳中和等因素,中国氢能联盟将在4月底发布的《中国氢能源及燃料电池产业白皮书2020》中,产业链年产值预测规模可能会更大。

“其中主要集中在制氢环节。”余卓平称。

中国石化经济技术研究院调研室主任罗佐县告诉界面新闻记者,“目前对于氢能产业的界定没有确定性的标准,是否将风电、光伏算在制氢产值中尚未可知。”

在超过十万亿的氢能市场预期中,越来越多的企业准备分一杯羹。

日前,隆基股份(601012.SH)正式入局氢能产业,也推高了氢能热度。工商注册系统显示,西安隆基氢能科技有限公司于2021年3月31日注册成功,股东为西安隆基绿能创投管理有限公司和上海朱雀嬴私募投资基金合伙企业,隆基创始人李振国亲自担任董事长、总经理。

隆基股份品牌总经理王英歌对界面新闻表示,隆基股份在2018年开始关注和布局可再生能源电解制氢,近三年来在电解制氢装备、光伏制氢等领域形成了技术积累,下一步将进行氢能产业化布局。

按照制氢的来源划分,氢气通常可分为灰氢、蓝氢和绿氢三类。

灰氢是指利用化石燃料石油、天然气和煤制取氢气,制氢成本较低但碳排放量大。

蓝氢是指使用化石燃料制氢的同时,配合碳捕捉和碳封存技术,碳排放强度相对较低但捕集成本较高。

绿氢是利用风电、水电、太阳能、核电等可再生能源电解制氢,制氢过程完全没有碳排放,但成本较高。

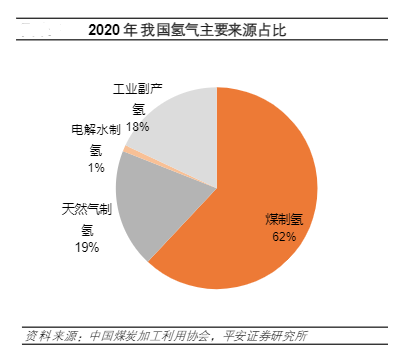

目前看,灰氢仍是中国氢气的主要来源,煤制氢、天然气制氢合计占中国2020年氢气主要来源的八成,电解水制氢仅占1%。根据石油和化学工业规划院统计,2020年中国电解水制氢装置约1500-2000套,产量约10万-20万吨。

平安证券认为,未来与大规模光伏发电或风力发电配套的电解水制绿氢,将成为发展趋势。

“发展氢能的基础就是清洁零排放,如果制氢过程产生大量碳排放,就本末倒置了。灰氢、蓝氢都在一定程度上与碳中和的发展方向相悖,最终还是要过渡到绿氢。”上海舜华新能源系统有限公司总工程师阮伟民对界面新闻指出。

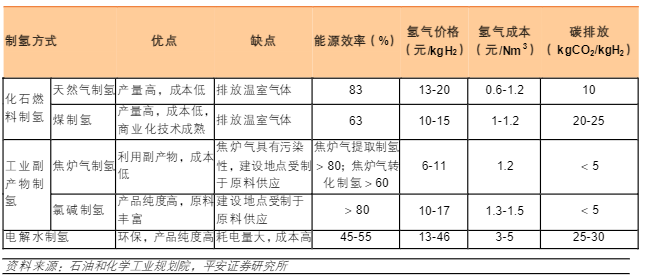

成本是电解水制氢绕不开的难题。从平均成本看,焦炉煤气制氢<煤制氢<其他副产气制氢<甲醇制氢<天然气制氢<水电解制氢。

目前,电解水制氢的成本约3-5元/Nm³,是煤制氢成本的3-4倍。企业目前布局电解制氢,更多的是看好各地对氢能产业的支持,以及未来电解水制氢的降成本空间。

氢能产业链涵盖氢能源和燃料电池端。氢能端指氢气从生产到下游应用的过程,包括制氢、储运、加氢(加氢站加氢)等核心环节。

燃料电池端包括其上游核心材料,如双极板、膜电极及密封层等环节;中游主要为燃料电池系统集成,包括电堆及供气系统等;下游主要为燃料电池的应用场景。

据界面新闻不完全统计,在氢能端,制氢企业主要有国家能源集团、中国石化(600028.SH)、美锦能源(000723.SZ)、卫星石化(002648.SZ)、东华能源(002221.SZ)、嘉化能源(600273.SH)、滨化股份(601678.SH)、金通灵(300091.SZ)等。

储运企业主要包括鸿达兴业(002002.SZ)、深冷股份(300540.SZ)、中泰股份(300435.SZ)、华昌化工(002274.SZ)等。

加氢企业主要包括厚普股份(300471.SZ)、雄韬集团(002733.SZ)、雪人股份(002639.SZ)、金固股份(002488.SZ)、浙能电力(600023.SH)等。

在燃料电池端也可以分为三类企业。一是核心材料企业,主要有安泰科技(000969.SZ)、科力远(600478.SH)、星云股份(300648.SZ)、贵研铂业(600459.SH)、中材科技(002080.SZ)、京城股份(600860.SH)等。

二是电堆和电池系统集成企业,主要包括新源动力、神力科技、大洋电机(002249.SZ)、东方电气(600875.SH)、国鸿氢能、潍柴动力(000338.SZ)、亿华通(688339.SH)等。

三是整车企业,主要有中通客车(000957.SZ)、宇通客车(600066.SH)、上汽集团(600104.SH)、长城汽车(601633.SH)、金龙汽车(600686.SH)等。

平安证券指出,中国燃料电池汽车已进入商业化初期,截至2020年底,中国燃料电池汽车保有量7352辆。预计2050年,交通运输领域用氢2458万吨,约占该领域用能比例19%,燃料电池车产量达到520万辆/年。

除交通领域,氢能冶金等也处于研究示范阶段,或许会成为氢能市场需求的又一极,头部企业已经加紧抢滩布局,氢能蓝海期或很快不再。

截至4月8日午间收盘,WIND氢能指数涨幅1.48%,达到855.5,五日以来涨幅达到8%。

截至午间收盘,17家氢能概念股企业报涨,其中京城股份、滨化股份、雪人股份涨停。

评论