文|港股解码 毛婷

编辑|mila

从二月中旬的高位回落并持续调整的腾讯(00700-HK),最近再成热搜,皆因控股股东Prosus减持2%权益。

腾讯的卖家秀

乍一看,2%的股权不算什么,但是鉴于腾讯近六万亿的市值规模,减持2%相当于套现逾千亿港元,比中金公司(03908-HK)的港股总市值还高。

根据Prosus与腾讯分别作出的正式公告,出售前Prosus间接持有腾讯的29.61亿股,占已发行股份总数的30.86%;出售之后(预计在2021年4月12日作实),Prosus将间接持有27.69亿股股份,占已发行股份总数的28.86%。合共套现146亿美元(约合1141.75亿港元)。

更为重要的是,Prosus及其关联公司将不再为腾讯的控股股东,也就是说,Prosus将让渡其作为控股股东的话事人角色。

根据港交所(00388-HK)的上市规则,对控股股东的定义为:1)有权在股东大会上行使或控制行使30%或30%以上投票权,或2)有能力控制组成发行人董事会大部分成员。

控股股东让渡控股权为哪般?

Prosus于腾讯的持股降至28.86%,跌出了30%的控股股东持股限制,明显无意再担任控股股东的角色,为什么?

截至2021年3月24日,腾讯的董事会成员合共9名,其中独立非执行董事有5名,占了过半数;Prosus及其关联公司派驻了两名董事,分别为Jacobus Petrus (Koos) Bekker和Prosus母公司Naspers的Charles St Leger Searle,分别担任非执行董事;董事会中唯一的两名执行董事是CEO马化腾和总裁刘炽平。

从董事会的构成和董事头衔可见,Prosus为腾讯管理层提供了相当大的决策自由度。

由最初名不经传到如今在全球资本市场举足轻重,腾讯不论在决策布局上还是管理上,已趋于成熟,加上市值规模已足够大,“门口的野蛮人”即使有心,也没有财力与现有股东争权夺利。在资本方让渡话事权予创办人及职业经理人成风的当今资本圈,控股股东这一头衔之于Prosus有点鸡肋。

更为重要的是,腾讯的成功固然是Prosus的母公司Naspers最为杰出的投资,让它们的资产规模得到了指数式的提升,但同时腾讯的资产、盈利占比太大,而且作为增长股,腾讯的利润都留作日后发展,派息相对保守,Prosus等套现的规模与腾讯在其资产负债表中的规模难成比例。而一旦腾讯面对的监管环境出现变化,增长放缓或停滞,对Prosus及Naspers等的影响将是致命的。所以,将部分腾讯货币化有助其活化资产。

Naspers于2019年9月将南非以外的国际互联网业务(包括于腾讯的持股)打包到Prosus(相当于Naspers的大部分资产),分拆Prosus在泛欧阿姆斯特丹交易所上市。目前,Naspers持有Prosus的72.66%权益。换言之,Naspers通过控股Prosus进行主要业务的经营和大部分投资。

截至2020年9月30日的上半财年,腾讯贡献的收入99.12亿美元占了Prosus合计经济权益收入的78.11%,占了Naspers的76.13%;腾讯贡献的EBITDA(扣除利息、税项、折旧及摊销前盈利)达到了34.26亿美元,完全抵消了Prosus与Naspers在外卖、金融科技以及其他投资领域的亏损,并让这两家公司在期内录得经济权益EBITDA分别为32.22亿美元和31.91亿元。

期内,Prosus发行了长期美元债券,筹资20亿美元,用于未来的并购和增强流动性,但从资产状况来看,它其实并不缺钱。单就2020年上半年的业绩而言,腾讯向Prosus派息4.58亿美元,足以抵消该公司期内的利息支出1.08亿美元。

截至2020年9月30日,Prosus的总资产达到452亿美元,其中以腾讯股权为主的联营公司投资就占了65.57%;现金及现金等价物为36.64亿美元,占了8.11%;短期投资为62.87亿美元,占了13.91%。换言之,腾讯股权和现金占了其资产的大部分。

所以,Naspers与Prosus很有必要利用其财务优势进行多元化投资,降低对腾讯的依赖,同时寻找新的利润增长点。

Naspers就提到将继续加强在现有领域的投资,包括外卖、金融科技、社交媒体等。2020年11月,Naspers宣布投资5亿美元,打造能够提供大量点播和直播虚拟内容的全球领先数字学习公司。

此外,Prosus于2020年10月30日宣布,计划回购50亿美元Prosus和Naspers的股份回馈股东。

减持腾讯2%股权可在资金上大大满足它的这些举措。

那么,为什么它选择在这个时点减持?是否意味着腾讯的股价偏高?在解答这个问题之前,先得找一个参照物。

阿里巴巴的买家秀

在控股股东减持腾讯的同时,与腾讯在国内乃至全球互联网经济领域分庭抗礼的阿里巴巴(09988-HK, BABA-US),最近因获股神巴菲特老搭档查理·芒格入股而被传为佳话。

查理·芒格旗下Daily Journal的2021年第一季持仓报告中,首次出现阿里巴巴的持股,持有的美股股数为16.53万,季末的持股价值为3748.3万美元(约合港元2.92亿),相当于总持仓值的19%。

一边是股神密友增持,另一边是控股股东自降身份与投资,这两家中国最顶级的互联网企业遭遇专业投资者的迥异对待,到底有何玄机?是否蕴含投资机会?

腾讯与阿里巴巴谁更便宜?

腾讯的股价走势与国际科技巨头一致的波澜壮阔:从2020年初的375.60港元上涨至2021年2月中的775.50港元高位,涨幅高达1.06倍,远高于2020年全年业绩表现。2020年,腾讯的股东应占盈利同比增长71%,至1598.47亿人民币;而如果扣除投资公司收益、无形资产摊销、减值拨备等非经常性款项,更能反映其持续经营业务表现的其非国际财务报告净利润仅按年增长30%,至1227.42亿人民币。

美国长债利率上升之后,令之前因为水涨船高而大涨的新经济资产价格大幅回调。特斯拉(TSLA-US)和亚马逊(AMZN-US)都出现调整,腾讯从高位回落实属正常。即使按回调之后的现价620.00港元计,仍较2020年初股价高出65%以上,远超持续经营业务利润增幅。

反观阿里巴巴(H股股价与美股溢价只有不到2%,为方便与港股上市的腾讯港股,我们选用阿里巴巴的H股股价),2020年初股价为207.20港元,在蚂蚁集团即将上市时到达309.40港元的高位,随后蚂蚁上市搁置,股价一蹶不振,完美错过了2021年2月全球新经济类资产大涨的风口,现价223港元仅比2020年初股价高7.63%。

阿里巴巴截至2020年末的12个月股东应占净利润同比下降7.55%,至1589.49亿元人民币;而扣除蚂蚁的股份收益、出售投资、重组等非持续经营款项,其非公认会计准则净利润实际为1680.56亿元人民币,同比增长10.18%。

由此可见,阿里巴巴的股价走势未跟上最近12个月的持续性经营业务利润增长。这应该是它更受买家青睐的原因。

巴菲特-芒格的投资策略会衡量公司的四个关键指标:1)业务模式明了;2)理想的增长前景;3)管理层素质;4)估值合理。

前三个因素,不论阿里巴巴还是腾讯,似乎都能过关:作为中国最大的互联网公司,腾讯与阿里巴巴立足于庞大的用户基数,在增值服务上长袖善舞,再加上中国市场强劲的增长动力,未来的发展空间依然不错。创业至今,阿里巴巴和腾讯都形成了良好的企业文化,阿里巴巴更采用合伙人制度,有效地平衡创新与监督,管理层素质均值得称许。

关键是第四个因素—估值。

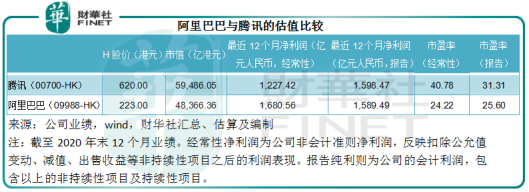

由下表可见,以当前股价以及截至2020年末12个月的盈利数据计算,阿里巴巴的市盈率估值明显比腾讯吸引。

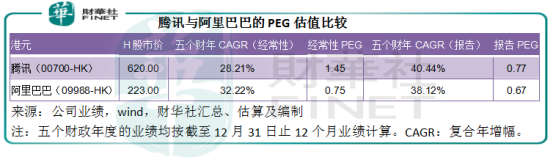

作为成长股,我们当然不能忽略两家互联网巨头的增长因子。再来看PEG(市盈率对五年盈利复合年增长率),PEG值越低,股价被低估的可能性越大。由于阿里巴巴和腾讯这些年都参与了大量的风投项目,俨然投资公司,所以我们也列出包括公允值变动、出售资产收益、减值等非持续性业务项目在内的报告PEG以供参考。

由上图可见,阿里巴巴的PEG估值也低于腾讯。另外从报告PEG可见,腾讯和阿里巴巴在投资方面的发展空间或尚未完全在价,包括非持续性经营项目的估值小于1。我们在《【窥业绩】拨开业绩云雾,腾讯能否继续腾飞?》一文中已提到腾讯投资资产的价值有多庞大以及升值幅度有多大。但当前全球新经济资产估值因为通胀前景看法而被看淡,可能会对这些资产的估值带来负面影响。

所以短期来看,大股东减持只是腾讯股价调整的导火线,并非根本原因,况且Prosus已承诺在至少三年内不会进一步减持。令腾讯估值受压的是监管的不确定性,以及全球通胀前景的转变。

相对来说,在全球新经济股份腾飞时未能尝到甜头的阿里巴巴,在坏消息出尽、蚂蚁努力整改以配合监管等潜在好消息的支持下,或许能靠稳。

评论