文|面包财经

东方航空物流股份有限公司(以下简称“东航物流”或“公司”)的首发申请于3月11日获证监会发审委通过。公司拟公开发行股票不超过15875.56万股,预计募集资金使用额240585.77万元,于上交所主板上市,保荐机构为中金公司。

公司拟将募集资金投资于浦东综合航空物流中心建设项目、全网货站升级改造项目、备用发动机购置项目和信息化升级及研发平台建设项目。

2017年至2019年,东航物流的综合毛利持续下滑,一方面受到航油价格上升影响,另一方面2019年承包东航集团的客机腹舱业务的毛利率降至-4.64%。

营收增速下行

东航物流主营业务可分为航空速运、地面综合服务和综合物流解决方案。航空速运是通过全货机运输和客机腹舱运输两种形式提供航空货运物流服务;地面综合服务包括进出口货物的组装、分拣、中转、仓储等;综合物流解决方案包含跨境电商解决方案、同业项目供应链、航空特货解决方案和产地直达解决方案服务。

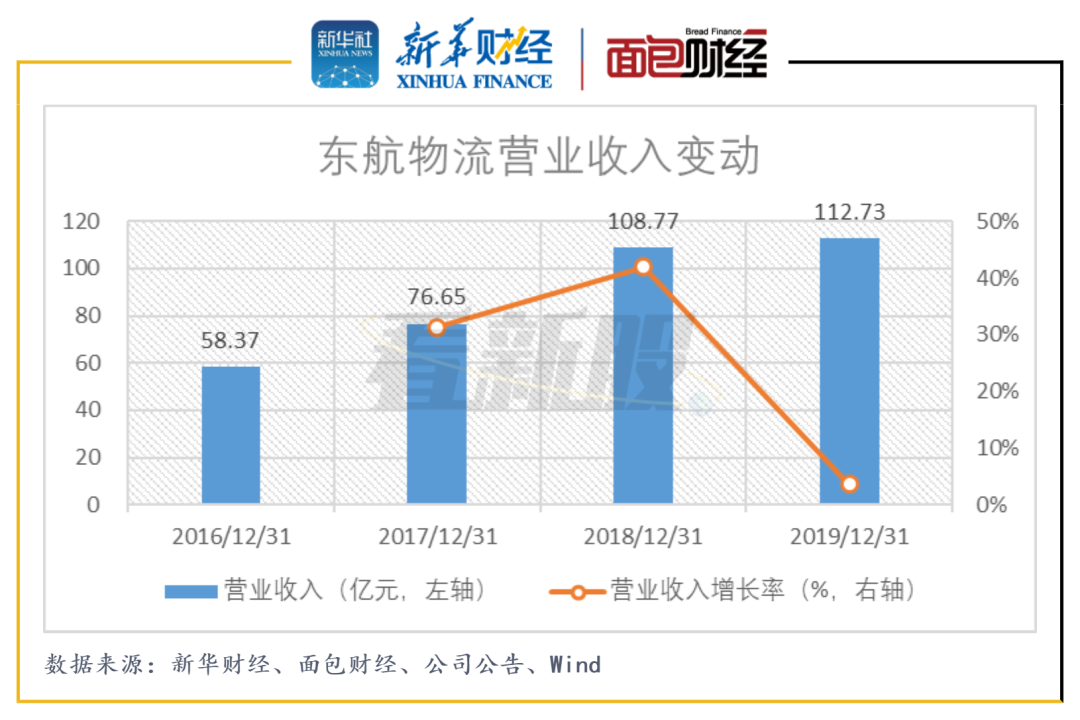

2019年度,东航物流的营收同比增长3.64%,远低于2018年41.91%的增长率,主要系客机腹舱运输收入确认方式的改变。公司自2018年3月与其实际控制人东航集团签订承包经营客机腹舱业务的协议,此前于2017年,东航集团委托公司经营该业务。

图1:2016年至2019年东航物流营业收入变动

2017年,在委托经营模式下,东航物流不确认腹舱货运收入,仅收取委托经营手续费。自2018年4月起,在承包经营模式下,公司确认腹舱货运收入,向东航股份支付承包费,并收取腹舱运营费用。

图2:2017年至2019年东航物流主营业务收入组成部分

东航物流的营收增长率或自2018年就有所承压,公司称2018年以来,中美经贸摩擦的加剧一定程度上削弱了其客户的运输需求。

未来经营或受疫情和行业竞争影响

2019年,东航物流营收增长主要来自航空速运和综合物流解决方案业务,上述两个业务当年的营收同比分别增加约0.9%和18.43%至66.73亿元和23.42亿元。航空速运持续为贡献公司过半总收入的业务。

航空速运方面,东航物流称受到疫情影响,全行业客机腹舱运力供给不足,使得公司全货机运输周转量及运价上升,对公司经营业绩产生一定积极影响。随着未来疫情的逐渐消退,国内外航空货运市场的供给和需求将预计逐步恢复至正常水平。但如果未来疫情时间拉长或进一步扩大,尤其公司主要国际业务相关国家和地区出现疫情进一步暴发情形,将会对公司的经营业绩产生一定不利影响。

综合物流解决方案方面,公司该业务的竞争对手面向整个物流行业,参与者较多,行业集中度较低,市场化程度较高,行业竞争较为激烈。公司该业务主要对手包括中国外运、华贸物流、顺丰控股为代表的国内物流企业和 FedEx、UPS和DHL为代表的国外大型物流企业。

毛利率持续承压

2017年至2019年,公司的综合毛利率分别为20.82%,16.96%和13.12%,呈下滑趋势。

公司的毛利率易受航油价格影响。自2017年至2019年,航油费占主营业务成本的比例稳定在16%至23%之间。同期,航空燃油的采购均价自3915.78元/吨增长至4595.36元/吨。

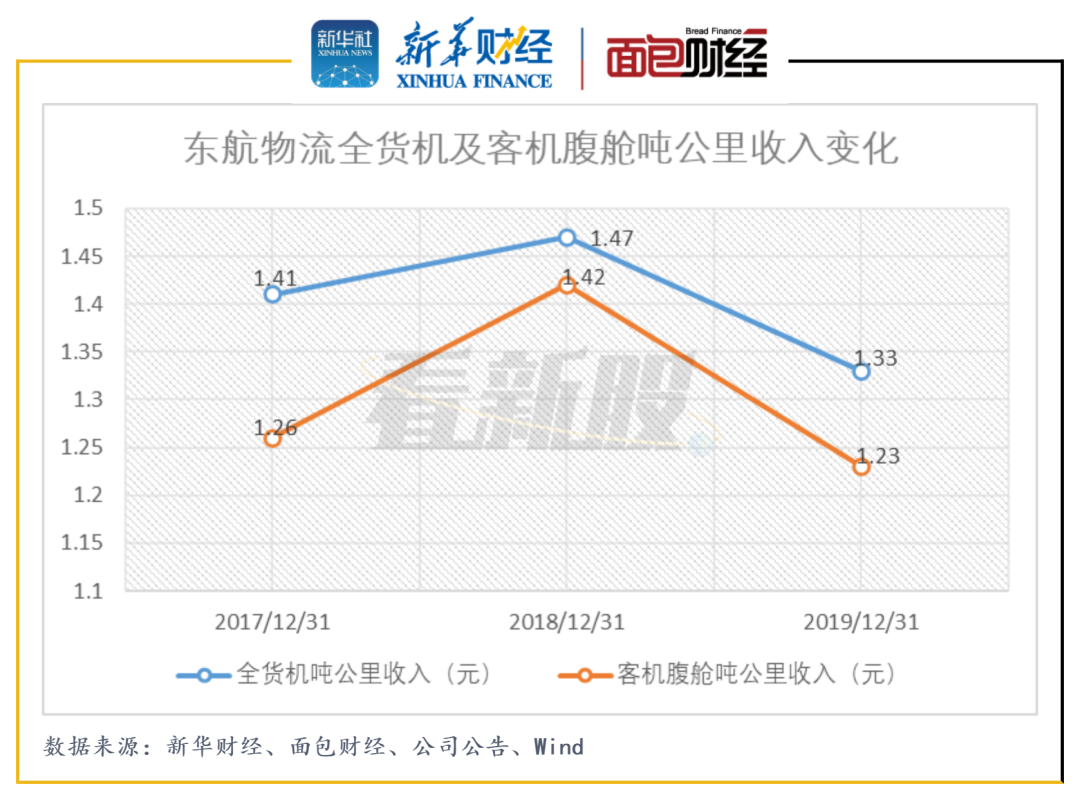

值得注意的是,其客机腹舱运输的负毛利率严重拖累综合毛利率。2019年,公司客机腹舱运输的承包经营收入同比增加24.06%至27.30亿元,但该业务毛利率同比下降约7个百分点至- 4.64%。公司称单位运输周转量的收入(即吨公里收入)直接反映了航空速运的收益水平。2019年度,公司客机腹舱运输总周转量有所上升,主要系客机架数及运力投放上升,而吨公里收入同比下滑13.38%。

此外,2019年,东航物流全货机运输业务的毛利率同比下滑逾5个百分点至6.00%,使得占过半公司营收的航空速运业务的毛利整体下行。

图3:2017年至2019年东航物流全货机及客机腹舱吨公里收入变化

依赖东航集团,航空速运业务市占率低于同行

东航物流的日常经营依赖其实际控制人东航集团。2017年至2019年,东航集团持续作为公司的前5大客户和前5大供应商。

东航物流的经常性关联交易对其日常经营影响较大,其中重要的组成部分是承包经营东航集团的客机腹舱业务。承包经营模式下,公司自主确认客机腹舱收入,不计入关联交易下的销售,但该业务是依据与东航集团的承包经营协议开展的。该协议有效期至2032年末, 2020年东航集团客机腹舱承包经营收入金额预估上限为45亿元,即东航物流将根据经营情况支付东航集团不高于45亿元的客机腹舱承包费。

图4:2017年至2019年东航物流经常性关联交易情况

另一方面,东航物流主营的航空速运业务市占率低于同行。在航空速运业务方面,公司的竞争对手主要是中航集团和南航集团,且从货邮运输量和货邮周转量两方面,公司的市占率都略低于其竞争对手。

东航物流非公开发行募资拟投资的项目已完成备案。浦东综合航空物流中心建设项目的预计内部收益率(税后)为10.47%,投资回收期(税后)为8.69年。其余项目不直接产生经济效益,公司称其有助于提升公司业务水平及服务能力,进一步增强公司核心竞争力。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品

评论