记者 |

编辑 | 陈菲遐

近日,大白马兆易创新(603986.SH)发布了2020年年报,给了投资者不小的惊吓。

兆易创新去年营收40.97亿元,同比增长40.4%;净利润8.81亿元,同比增长45.11%,看上去很美好。不过,公司去年扣非后净利润为5.55亿元,同比下降1.79%。此外,去年第四季度扣非后亏损2015万元,同期的毛利率相比上年同期下降超过14个百分点。

谁也没有想到第四季度兆易创新会以亏损示人。上周二级市场可谓“鸡飞狗跳”,几乎每天一只跌停的白马股让投资者心惊胆战。兆易创新会成为下一个“祭天”的白马吗?

思立微败局

年报的爆雷,是由于兆易创新此前并购的上海思立微电子科技有限公司(下称上海思立微)爆雷了。

2019年,兆易创新以发行股份及支付现金并购了思立微,由此切入指纹识别芯片领域。但2020年,疫情原因导致手机销量下滑,加剧了指纹识别芯片行业的内卷。这种情况下,思立微与行业龙头汇顶科技(603160.SH)开始打起了价格战。兆易创新传感器业务毛利率从2019年的50.26%下降到2020年的37%。此外,双方还展开了旷日持久专利战。

结果自然是双输。汇顶科技业绩下滑,股价相比巅峰跌去74%;思立微在2020年亏损也达到3072万元。

思立微亏损造成了两个结果。其一是思立微原股东业绩承诺利润指标未达成,应支付兆易创新补偿款2.258亿元计入交易性金融资产,并同时确认税后收益净额。这一举动增加了兆易创新归属于上市公司股东净利润1.919亿元。其二是兆易创新计提了1.28亿元商誉计提减值准备。一来一去,兆易创新2020年的净利润反而增加了。

不过,随着汇顶科技股价近日再次创出新低,也预示着市场对于指纹识别芯片行业依然不乐观。展望2021年,思立微对兆易创新恐怕依然是个包袱。

毛利率骤降,发生了什么?

如果说思立微的问题早有迹象,那么兆易创新2020第四季度毛利率下滑是出人意料的。

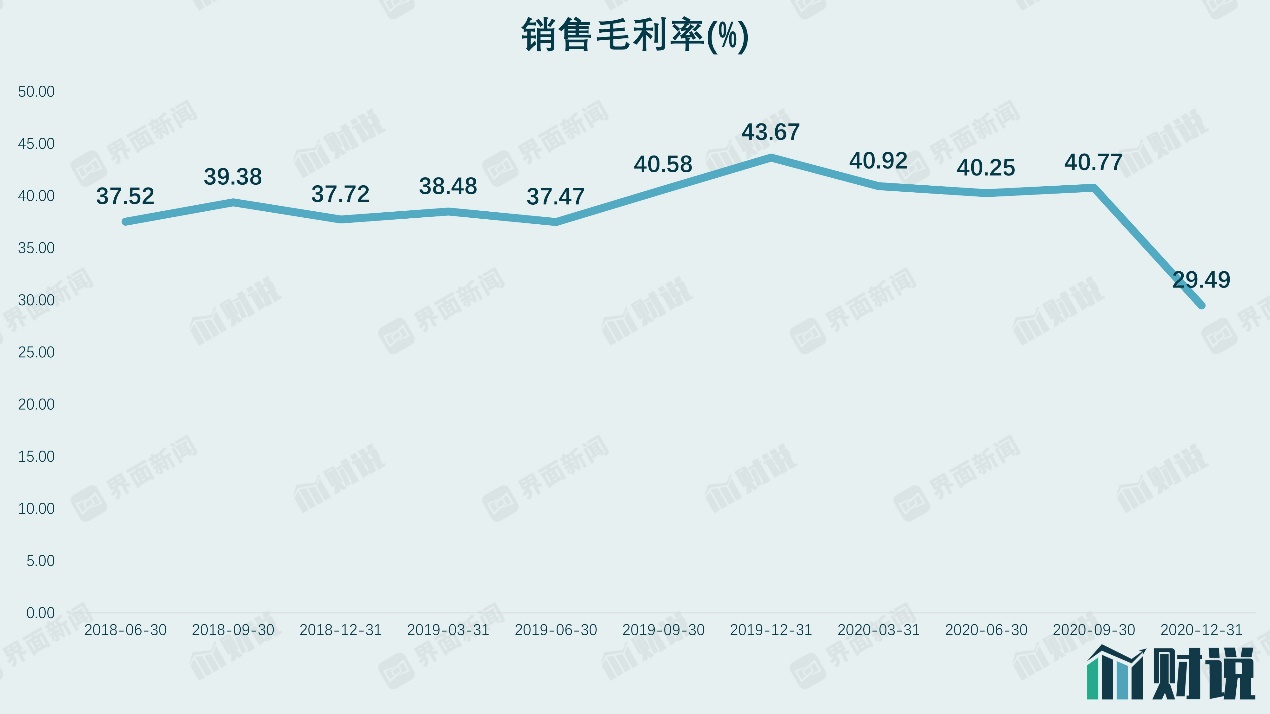

2018年以来,兆易创新单季度毛利率均维持在37%以上,但2020第四季度画风突变,毛利率大幅下滑到29.49%,相比上年同期下滑超过14个百分点。

公司对此的解释是,毛利率下降是由于存储芯片和传感器的产品结构变动所致。传感器业务毛利率下滑已经是明牌,存储芯片毛利率下滑的原因却比较复杂。

兆易创新主营业务产品主要为存储器产品和动态随机存取存储器(下称DRAM芯片),存储器产品主要包括NOR Flash和NAND Flash两种闪存芯片。

2020年下半年开始,兆易创新开始大量代销关联公司长鑫存储技术有限公司(下称长鑫存储)的DRAM芯片。2020年半年报中,兆易创新对长鑫存储的原材料采购额仅为3011万元,而年报中已高达3.73亿元。

受此影响,兆易创新毛利率下滑。年报中披露,“2020 年公司开始销售目前毛利率较低的DRAM产品,由于产品结构的变化,毛利率较2019年同期减少3.14个百分点。“

DRAM产品的毛利率会有多低呢?2019年年报显示,原有Nor Flash存储芯片毛利率约为38.9%。假设在公司采购的DRAM芯片全部卖出情况下,可以反推出这部分代销的DRAM芯片毛利率接近于0。

不过,也存在另一种可能。假设DRAM芯片销售毛利率为10%,这就意味着兆易创新原有业务Nor Flash芯片毛利率在2020年出现了下滑。而Nor Flash是兆易创新的主要利润来源,2020年贡献毛利比例接近70%。

创立伊始,兆易创新走的就是Fabless路线,即只负责芯片设计,把芯片生产、封测环节都交给代工厂。2020年以前,兆易创新的Nor Flash芯片主要由中芯国际(688981.SH、0981.HK)代工。但从2020年下半年开始,中芯国际8英寸产能就开始紧缺。根据芯智讯的报道,兆易创新近日已将部分NOR Flash存储芯片下单给华虹半导体(1347.HK)的无锡12英寸厂。

一般来说,由于8英寸半导体设备折旧大多结束,代工价格低于12英寸,兆易创新如果不上调NOR Flash价格,势必造成毛利率下滑。截至发稿日,尚没有看到兆易创新上调NOR Flash价格的消息。

Fabless VS IDM

对于兆易创新来说,更严重的问题是其商业模式。

过去相当长一段时间,Fabless模式由于轻资产,相比从设计到生产一体化的IDM模式更受欢迎。但在产能紧缺大背景下,IDM模式显然优势要大的多。

不幸的是,兆易创新大部分主要竞争对手都是IDM模式。

据Web-Feet Research报告显示,在2020年Serial NOR Flash市场销售额排名中,兆易创新市占率达17.8%,位列第三,前两名分别为华邦电子和旺宏电子,这两家都是IDM模式。

在MCU市场,依据IHS Markit报告,在中国Arm Cortex-M MCU市场,兆易创新2018年销售额排名为第三位,市场占有率9.4%,前两位分别为意法半导体(ST Microelectronics)和恩智浦半导体(NXP),这两家也都是IDM模式。

在目前这场“缺芯”大战中,得产能者得天下。和竞争对手相比,兆易创新并没有库存优势。2020年底,兆易创新的存货为7.39亿元,相比上年同期的6.29亿元增长了17.4%,相比于营业成本47.8%的增速,仍显捉襟见肘。对于兆易创新而言,是否能囤到足够的货才是2021年最棘手的问题。

评论