记者 |

编辑 | 陈菲遐

4月20日,白马股移远通信(603236.SH)开盘后一字跌停。跌停是由于公司前日发布了2020年年报,净利润远低于此前业绩预告。移远通信实际发布的年报数据,相比预告净利润下限足足差了4000万元。而在年报发布之前,公司也没有发布任何业绩预告修正的公告。

更耐人寻味的是,在公布年报前,移远通信刚刚做完一轮定增,定增价格为221.2元/股,而4月20日收盘价为208.62元/股,且由于跌停板封死,后续仍有下跌空间。因此,包括上海重阳战略投资有限公司(以下简称“重阳投资”)在内参与机构悉数被坑。

低于业绩预告下限的年报

移远通信主营业务为物联网领域无线通信模组及其解决方案的设计、生产、研发与销售服务。2020年,移远通信营收为61.06亿元,同比增长47.85%;净利润1.89亿元,同比增长27.71%。但此前的2021年1月30日,公司曾预告2020年净利润为2.29亿元到2.59亿元之间。现在看,移远通信实际净利润相比预告净利润下限足足差了4000万元。

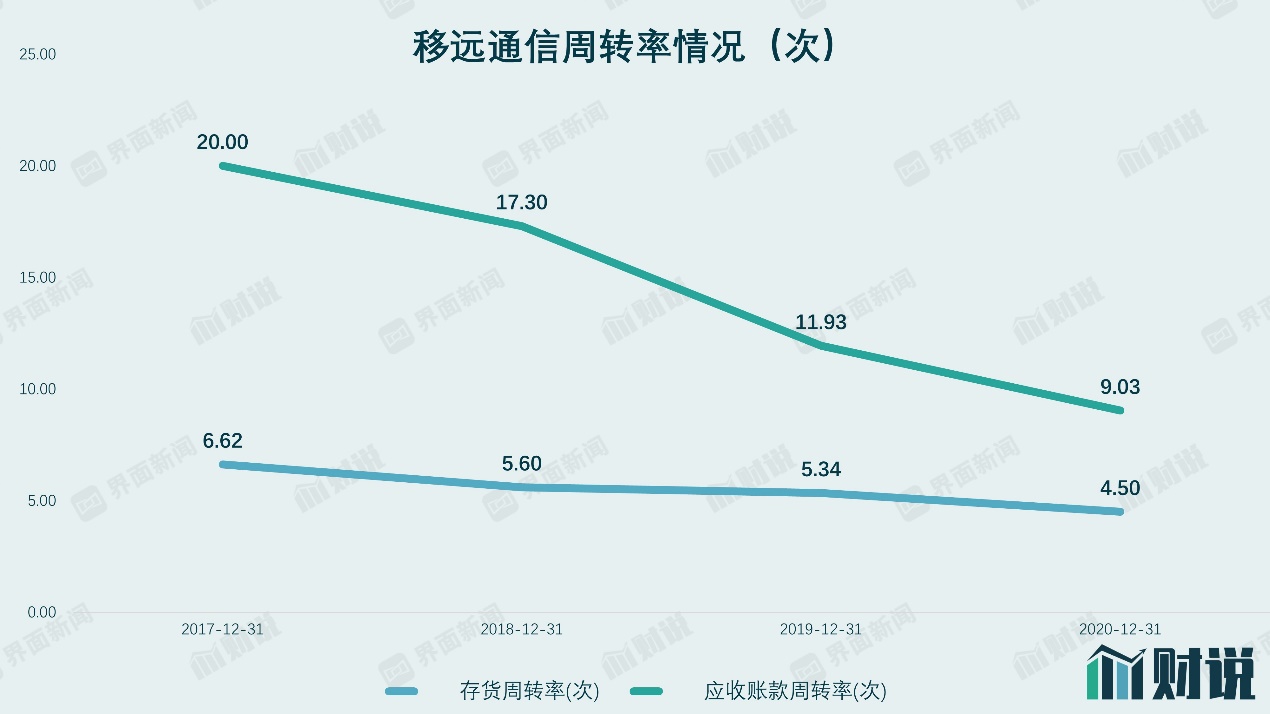

从关键财务指标看,移远通信呈现恶化态势。公司存货周转率和应收账款周转率连续三年下滑,存货周转率从2017年的6.6次下降到2020年的4.5次,应收账款周转率从2017年的20次下降至2020年的9次。

如果说存货周转率下降还可以用囤芯片来解释,应收账款周转率的持续下降则说明了移远通信对下游的相对弱势地位。

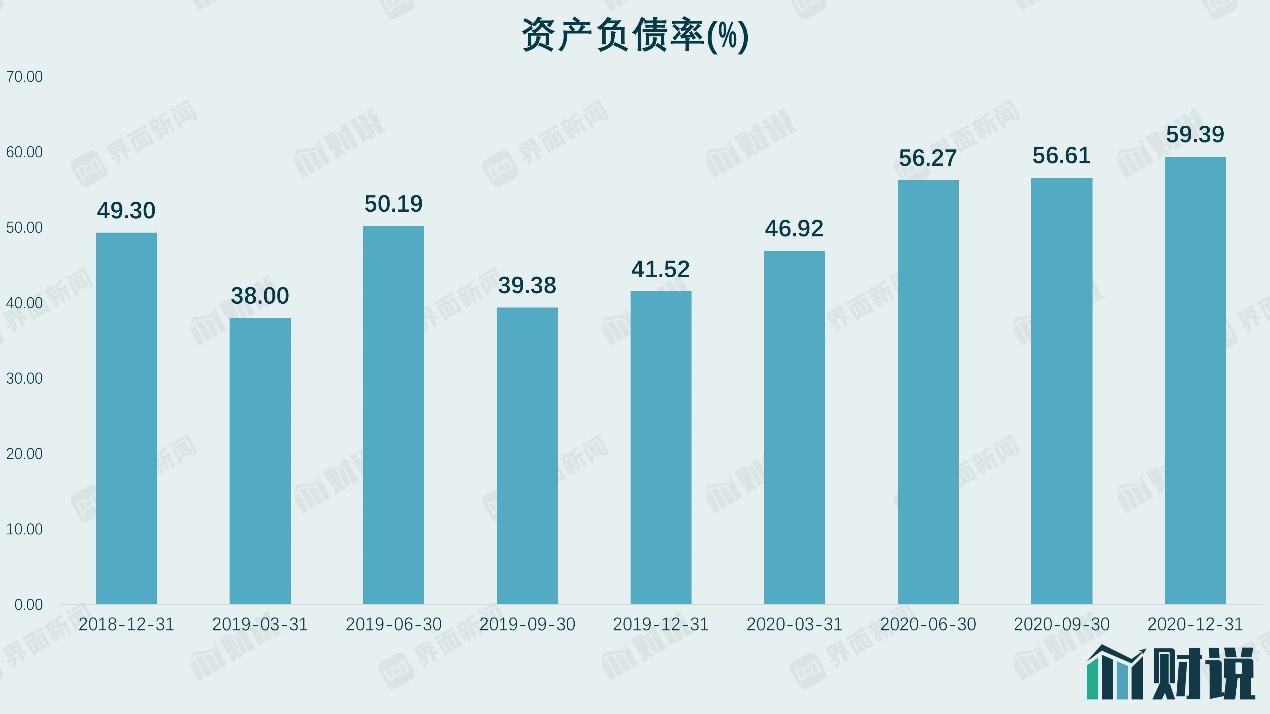

这也导致移远通信在盈利的情况下,经营活动现金流净额连续两年流出。在此情况下,公司不得不更加依赖于有息负债,其资产负债率从上市后的第一个季度即2019年第三季度开始就逐季攀升,目前已经达到59.39%。

机构“杀猪盘”

杀猪盘常指散户投资时被欺骗的情况,但这次杀猪盘,主要目标是机构。

有市场人士分析称,移远通信没有在此前修正业绩预告,可能是要趁着利好业绩发定增。

2020年12月16日,移远通信发布非公开发行预案(修订稿),拟募集资金总额不超过10.6亿元,用于全球智能制造中心建设项目、研发中心升级项目和智能车联网产业化项目。

2021年1月26日,移远通信定增申请获得中国证监会核准批复。紧接着在1月30日,移远通信发布一份高增长的业绩预告,预计公司2020年净利润为2.29亿元到2.59亿,同比增长55%到75%,按照业绩中枢2.44亿元净利润计算,公司2020Q4单季度增长为118%。

这份业绩预告几乎宣示了移远通信业绩正处在增长提速拐点。在发布业绩预告后,移远通信股价迎来两个涨停板,最高涨至273.95元/股。

在这样的背景下,机构参与定增的热情被点燃了,2021年3月5日,有28家特定投资者将《申购报价单》发送至主承销商处,当天公司收盘价是246元/股。最终,此次定增发行价定为221.2元/股,相当于当天收盘价的89.9%,发行数量为4,807,714股,募集资金总额为10.63亿元。

从最终结果看,获配的机构投资者有景顺长城基金管理有限公司、重阳投资和创高智联(831464.OC)。其中,重阳投资下注最重,合计投资金额接近7.14亿元。重阳投资由裘国根创立,是国内老牌明星私募之一。

事实上,如果没有那份利好的业绩预告,机构参与定增时不可能把价格报到221.2元那么高,那相当于给公司估值247.7亿元。按照业绩预告中枢,对应2020年市盈率为101.5倍,考虑到公司四季度预告净利润也有100%以上的增长,从PEG估值方法来看,PEG=1时估值属于合理,据此计算这一价格似乎有其合理性。

但按照此次年报公布的实际净利润1.89亿元,221.2元定增价对应2020年市盈率为131倍,考虑到公司四季度扣非后实际增长率也只有52.73%,这一估值显然严重高估了。

移远通信的“小聪明”

这还不是故事的全部,移远通信在这一事件中,充分利用了规则漏洞,在业绩已经明显低于业绩预告时,迟迟没有发布业绩预告更正公告,让定增得以顺利实施。

根据《上海证券交易所股票上市规则》11.3.3:上市公司披露业绩预告后,又预计本期业绩与已披露的业绩预告情况差异较大的,应当及时刊登业绩预告更正公告。

同时,上交所在《上市公司日常信息披露工作备忘录——第三十号 上市公司业绩预告更正公告》中,对“差异较大”做出了定义:如披露区间的,区间(上下限之间不应超过50%)上下浮动20%,实际业绩超出此区间,为差异较大。

也就是说,如果此次业绩相比业绩预告下限偏离小于20%,那么公司就不需要发布业绩预告更正公告。这次公司1.89亿元净利润相比预告下限2.29亿元净利润的偏离幅度是17.5%,几乎是贴着偏离20%这一标准过关。

应该认识到,移远通信虽然身处广域物联网即将爆发的风口,但十分依赖于上游的高通、紫光展锐等公司的基带通信芯片,20%左右的毛利率也体现了其业务缺乏技术含量,在产业链中没有话语权,最终恐怕难逃巨头之下“打工人”的命运。

评论