文|面包财经

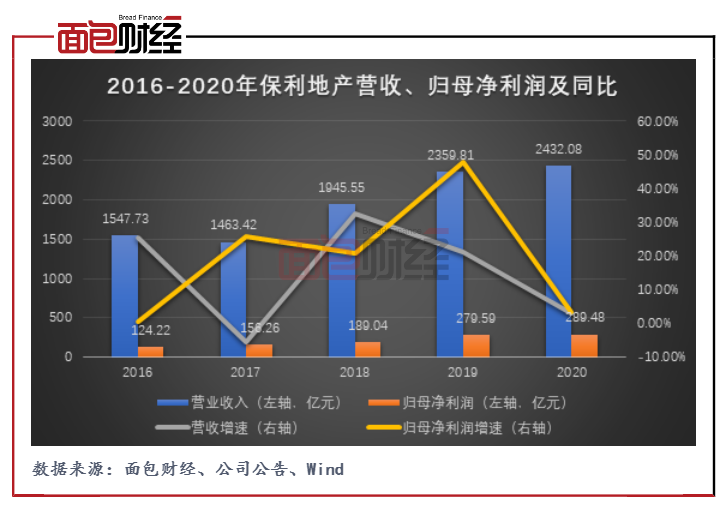

保利地产近日公布了2020年年报与2021年一季报。公司2020年实现营业收入2432.08亿元,同比增长3.06%;实现归母净利润289.48亿元,同比增长3.54%。公司一季度实现营收250.87亿元,同比增长5.25%,对比2019年同期增长11.08%;实现归母净利润25.01亿元,同比增长5.10%,对比2019年同期增长7.80%。

2020 年,公司实现签约金额5028.48 亿元,同比增长8.88%;签约面积3409.19 万平方米,同比增加9.16%。从2020年销售数据来看,保利地产在销售业绩上位列第五,次于碧桂园、中国恒大、万科和融创中国。在增速放缓的压力下,保利地产近一年来加速拿地强度,力图重回行业前三。值得关注的是,保利地产现金流及分红比例均有所下降, 2020年公司累计发行45亿元永续债券。

截至2020年末,保利地产剔除预收账款资产负债率为68.74%,净负债率为56.55%,现金短债比为1.82,均符合“三道红线”中绿档企业标准。

营收、归母净利润增速放缓,毛利率降低

年报数据显示,保利地产2020年实现营业总收入2432.08 亿元,同比增长3.06%。其中房地产开发收入2263.76 亿元,同比增长1.18%。

图1:2016-2020年保利地产营收、归母净利润及同比

其中,公司2020年全年营收增速同比下滑18.23个百分点,归母净利润增速同比下滑44.36个百分点;公司一季度营收增速同比下降0.29个百分点,归母净利润增速虽小幅上升,但对比2019年一季度增速下降了17.41个百分点。

在业绩增速下滑的同时,保利地产毛利率也有所降低。数据显示,保利地产2020年毛利率为32.59%,同比下降2.38 个百分点。其中,公司房地产销售利率同比下降1.9个百分点。

对此,公司称主要由于2017-2018 年获取的高地价项目成为结转主力,相应利润率水平有所拉低。公司一季度毛利率达到35.45%,但同比仍下降4.36个百分点。

净利率端,2020年公司净利率为16.47%,同比增长0.56 个百分点。因公司合作项目增多并逐步进入结转期,保利地产实现投资收益61.41 亿元,同比增长65.91%。同时,公司2020年税金等支出的减少对冲了毛利下滑的影响,净利润微幅上升。

加速扩张拿地,现金流、分红下滑

从销售分布来看,一二线城市对保利地产销售贡献较高,占比达74%。分区域来看,珠三角及长三角销售合计占比达 52%,较去年提升 6 个百分点。

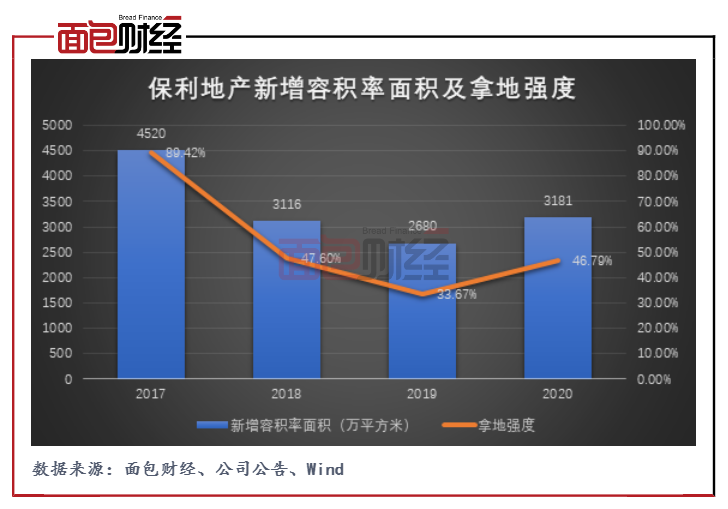

保利地产2020年在拿地方面有所发力。公司2020年拓展项目146 个,新增容积率面积3186 万平方米,同比增长19%,土地储备恢复至2018年水平。

图2:保利地产新增容积率面积及拿地强度

数据显示,自2018年开始,公司拿地强度(当年全口径拿地金额/当年全口径销售金额)有所放缓。2018年至2019年,公司的拿地金额分别为1927亿元、1555亿元,同比分别下降30.31%、19.30%;拿地强度分别为47.60%,33.67%,较2017年89.42%的拿地强度大幅下降。2020年,公司拿地强度有所回升,从2019年的33.67%提升至46.79%,拿地成本也同比增长51.32%至2353亿元,其中下半年拓展金额占全年总投入的 65%。

值得关注的是,在加速拿地、扩大投资的情况下,公司的现金流有所承压。年报显示,2020年保利地产经营性现金流净额为151.50亿元,同比降低61.31%。

图3:保利地产近三年分红情况

公司2020年分红比率也有所下降。2020年,公司拟以实施权益分派股权登记日总股本为基数,每10 股派发现金红利7.30 元(含税),分红比例为30.18%,较2019年下滑4.82个百分点。根据保利发展新发布的《2021-2023年股东回报规划》,公司未来三年(即2021-2023 年)分红率下调为不低于25%,而2015 年-2020 年,公司分红比例均维持在30%以上。

三道红线全部达标,新增发行45亿元永续债

住房城乡建设部、人民银行于2020年8月召开重点房地产企业座谈会,明确了重点房地产企业资金监测和融资管理新规,提出“三道红线”,即剔除预收款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1.0倍。按照踩线情况,房企被分为“红、橙、黄、绿”四档。

2020年末,保利地产资产负债率为78.69%,剔除预收账款资产负债率为68.74%,净负债率为 56.55%,现金短债比为1.82,均符合“三道红线”中绿档企业标准。

其中,公司2020年末有息负债综合成本约4.77%,同比降低0.18 个百分点。值得关注的是,公司2020年新增发行45亿元永续债券,一定程度上降低了公司的债务成本率。报告期内,公司共计发行四期永续债券。其中,第一期、第二期和第四期中期票据(永续中票)分别为9亿元、15亿元、15亿元,期限均为3+N,票面利率分别为3.39%和3.07%、3.18%。第三期中期票据6亿元,发行期限为5+N。

图4:保利地产2020年债券发行情况

值得注意的是,永续债是一种具有债券性质的是股权。因永续债权没有明确的到期期限,在公司行使赎回权之前可以长期存续,且拥有递延支付本金及递延支付利息的权益,据财政部2019年《关于印发<永续债相关会计处理的规定>的通知(财会[2019]2号)》及相关规定,保利地产将永续债权计入其他权益工具。截至2020年末,公司永续债账面价值总额达到201.8亿元。

若将这些计入权益的永续债调至负债科,公司的负债率将有所上升。此外,近一年来保利地产所发行的永续债多为3+N、5+N模式,此类模式的永续债,前三年或前五年支付的利息相对较低,而从第四年或第六年开始,公司或将面临利率上升的情况。在跨期跳涨的利率机制下,若公司永续债与其他债务集中到期,公司偿债能力或将有所承压。

评论