文|苏宁金融研究院副院长 薛洪言

近日,指数一扫前期阴霾,开启上涨模式,尤其是券商股接连涨停,再次激活市场情绪,已经有券商开始展望4000点行情。这个观点很是振奋人心,毕竟春节之后,很多投资者经历了账户的持续缩水,最盼望牛市卷土重来,给账户回回血。

但结合市场理论和投资实践来看,一般认为市场约85%的时间处于“随机游走”状态,只有15%的时间处在特定趋势中。所以,预测大盘走出趋势行情,只有15%的概率是正确的。不过,如果不着眼于三五周,而是放眼半年甚至一年的时间,预测的正确率会大幅提升。拉长时间看,股市总是处在某个趋势之中。

1、拉长时间,A股的年化收益率不输美股

近百年以来,在科技创新与市场经济的驱动下,人类社会开始超越土地资源制约,走出周而复始的马尔萨斯陷阱,开启了GDP单边上涨态势。自此之后,经济持续增长,上市公司利润持续增厚,驱动股市持续增长,股票投资成为长期投资的法宝。

据杰里米·西格尔教授的统计,1802-2003年的两百年间,扣除通货膨胀的影响,股票投资年化收益率维持在6.5%~7%;债券的年化收益率约为3.5%,仅仅是股票收益率的一半;而一直备受推崇的黄金,除去通货膨胀后,年化收益率只有0.1%。

A股市场虽然常被投资者吐槽,但从长期持有的视角看,A股的赚钱效应丝毫不输美股。以覆盖沪深两市的万得全A指数来衡量,1994年-2020年,指数年化增幅为10.77%。这是个相当不错的成绩,若加上股息率,还要更高一些。只不过指数波动太大,大多数投资者因不能长期持有,不赚反亏罢了。

之所以先把视角拉得这么长,主要是先要确立股票投资的信心。如芒格所说,如果一件事长期看不值得做,那么就不值得把它做好。典型如当前被热炒的虚拟货币,缺乏价值支撑,长期看不过是一个个泡沫,那么短期表现再绚丽都不值得参与。

正因为长期持有A股的收益率相当不错,所以研究其短期的牛熊表现才有意义。

2、当前A股处于牛市中,估值水平向上仍有空间

抛开长达几十年的长牛趋势不谈,仅就5-10年内的小周期看,股市总是在牛市和熊市中循环波动的,只不过有些市场牛短熊长(如A股),有些市场熊短牛长(如美股)。

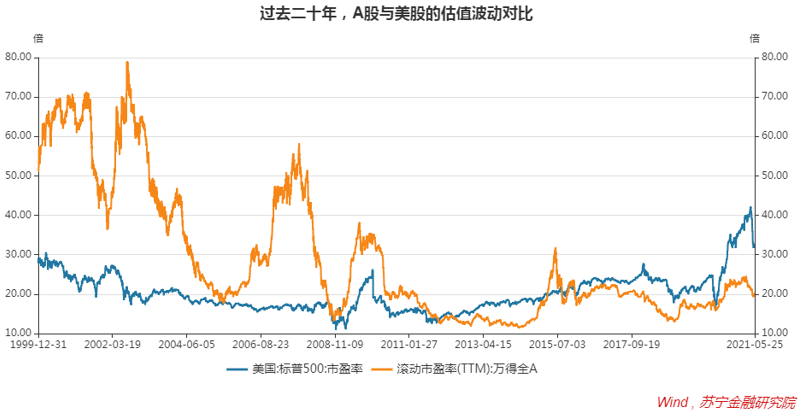

事实上,A股的牛熊周期还要更短一些。尤其是2000-2010这十年,市场估值骤升骤降,波动极大,平均估值水平也远高于美股,表现出很强的投机性。如2001年6月-2002年1月短短半年时间,市场估值从71倍降至36倍,跌幅50%;之后的7个月内,又回升至78倍,涨幅超过100%,接着又是快速的下跌。2006-2009年的走势也是如此,短期内波动巨大。

但近十年来,A股市场的波动性已明显放缓,除了2015年上半年的杠杆牛及快速去杠杆引发的暴跌外,其他时间市场估值整体在11-23倍之间徘徊,且估值水平开始长期处于美股之下。在这个意义上看,当前的A股市场波动性降低,市场风险下降,已具备了孕育长牛、慢牛的土壤条件。

就近5年的走势来看,2015年中至2018年底为熊市行情,2019年初至今走出一轮牛市行情。经过春节后一轮调整,当前市场估值在20倍左右,已回落至相对合理的水平。取市盈率的倒数为股市平均收益率,则20倍的市盈率对应5%的投资收益率,较十年期国债3.1%的收益率水平仍具有吸引力,估值向上仍有空间。

3、估值分化:部分行业已过热,多数行业还有空间

虽然市场整体估值仍处于合理水平,但当前市场分化极大,不同行业差别很大。

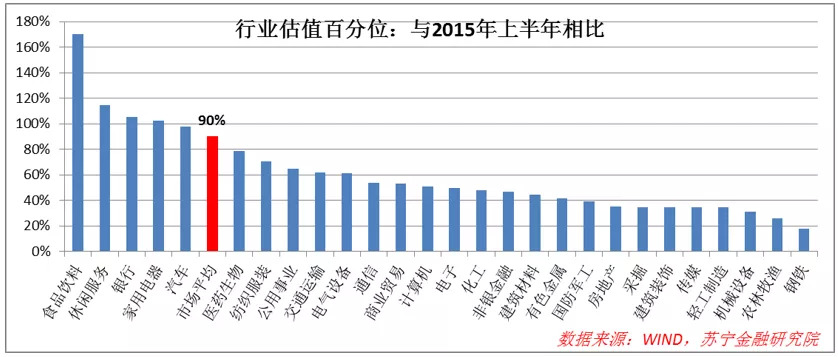

为评估不同行业的估值水平高低,本文以2015年上半年的行业平均市盈率作为基准,称之为“牛市基准市盈率”,用行业当前市盈率(20210525)与牛市基准市盈率的比值来衡量行业估值水平高低。

举例来说,2015年上半年,食品饮料行业的平均市盈率为29.98倍,当前市盈率为51.1倍,比值高达170%,表明当前食品饮料行业估值位于2015年牛市期间平均估值的170%分位,可理解为热度较高,投资者应警惕风险。

具体来看,与2015年上半年相比,当前市场估值的平均分位值为90%,仍不及2015年上半年的热度。分行业来看,超过100%的有四个行业,分别为食品饮料(170%)、休闲服务(114%)、银行(104%)和家用电器(102%),此外,汽车行业的估值热度也较高,为98%。

除上述五大行业之外,其他行业的估值热度均在80%以下,距离牛市热度仍有较高的安全边际。

以消费、医药、科技三大主线来看,除了消费类行业估值热度普遍较高外,医药、科技板块的估值热度依然较低。如通信(53%)、计算机(51%)、电子(50%)、军工(39%)等科技类行业板块,均处于上轮牛市估值的50%分位左右,市场热度还没起来。

科技板块是这轮牛市的主线之一,科技板块估值处于低分位,也能表明当前的牛市行情还没有走完,向上还有空间。

4、4000点何时能来?

当然,很多投资者关心的是4000点何时能来。

拉长时间看,4000点总会到来,至于未来三五个月能否到来,既没有人敢打包票,对投资本身也没有意义。对投资者而言,明确以下三点就足够了:

一是A股市场的长期投资收益率相当令人满意,不计股息的情况下高达10.77%,跑赢了通胀,也跑赢了银行存款和理财。

二是从市场趋势来看,当前A股仍处于2019年以来的牛市行情中,且估值水平较为合理,向上仍有空间。

三是行业估值明显分化,消费类行业估值热度较高,需警惕风险,医药、科技类板块估值仍处于合理水平,尤其是科技相关板块,估值水平仅为2015年上半年的50%分位,市场热度还没真正起来。

在此背景下,投资者只要避开过热板块,挑选有成长空间的上市公司长期持股,就仍能获得相当不错的收益率。相比之下,指数短期波动,不妨淡然视之。

评论