文|子弹财经 冯羽

编辑|蛋总

时隔3月,试图抢跑上市的奈雪的茶(以下简称“奈雪”)终于没“诈胡”。6月6日,其通过港交所聆讯,距离上市仅一步之遥。

这家开创了“一口奶茶、一口软欧包”消费模板的新茶饮品牌,正在和另外两家巨头争夺“新茶饮第一股”的头衔。

时间不等人。当前新茶饮赛道激战正酣,第一名不仅能将品牌效应最大化、获得行业定价权,网红茶饮在二级市场上的稀缺性红利也将全部释放,当然,这些都是针对“第一股”的绝对优待。

互联网圈的无数现实曾证明过“强者通吃”的残忍逻辑,新茶饮竞争虽非一家独大,但至少面对多变的年轻消费者,从口味创新、产品品控、运营效率、打造品牌心智甚至供应链等,无不需要使出浑身解数去争取“在人群中多看你一眼”的机会。

但前有门店规模更大的喜茶,后有根植于下沉市场的蜜雪冰城,奈雪的位置略显尴尬。这家试图效仿星巴克打造第三社交空间的品牌,似乎还没能让大家多驻足停留一会。

01 高价奶茶的赔本生意?

“奈雪的招股书出来后,我们也没想到它竟然是亏钱的。”一位新茶饮品牌内部人士告诉「子弹财经」。

这家产品均价超40元的新茶饮品牌,却没能在业绩上给出同样强有力的表现。

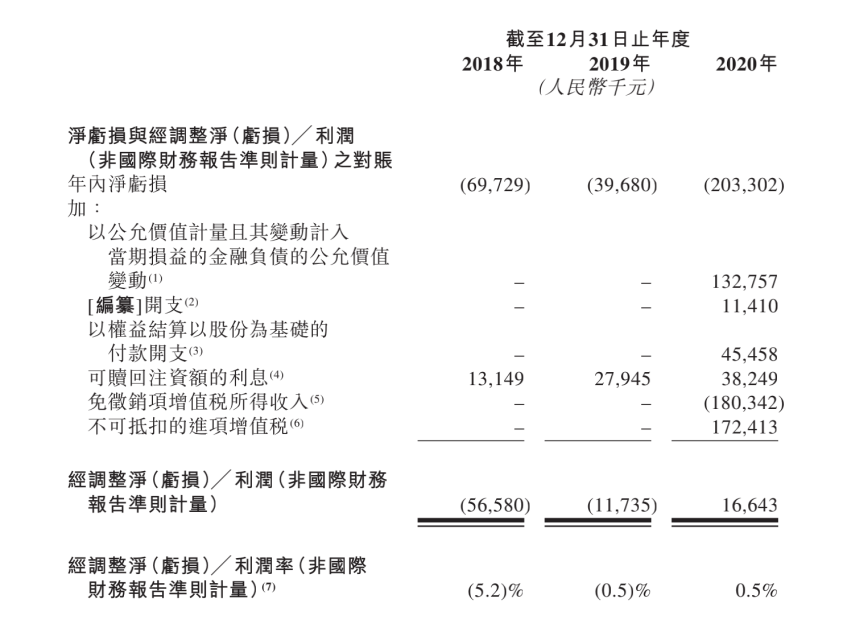

截止2018、2019、2020年底,奈雪经调整净亏损分别5658万元、1174万元和1664万元,三年累计亏损8496万元。

(图 / 奈雪的茶最新招股书)

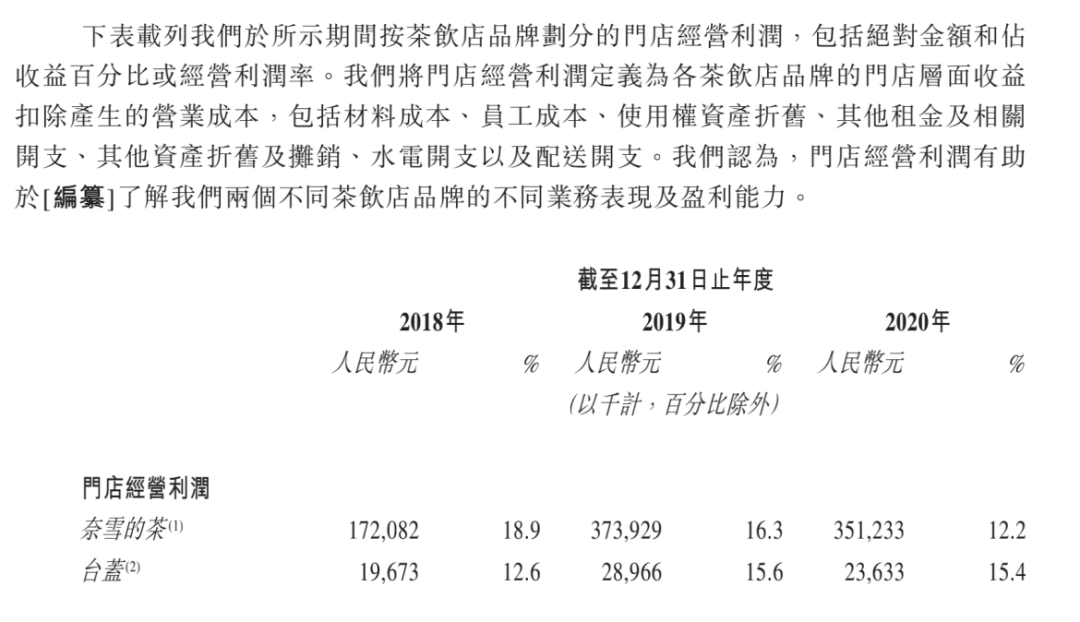

从收入上看,2018、2019、2020年奈雪分别录得10.87亿元、25.02亿元和30.57亿元。而在扣除材料、员工、租金等营业成本后,报告期内旗下“奈雪的茶”门店经营利润分别为1.72亿元、3.74亿元、3.51亿元,除却2020年疫情原因,其经营利润率在2019年已出现下滑,从2018年的18.9%下降至2019年的16.3%,截止2020年12月,该数字仅为12.2%。

(图 / 奈雪的茶最新招股书)

奈雪将其茶饮店利润率下滑原因总结为前期大量投资成本导致,如员工成本及材料成本等。

要知道,新茶饮不同于传统奶茶的地方就在于其原料现制、以及摆脱档口形象的高端体验,而这些光鲜背后的代价则是成本的快速上升。

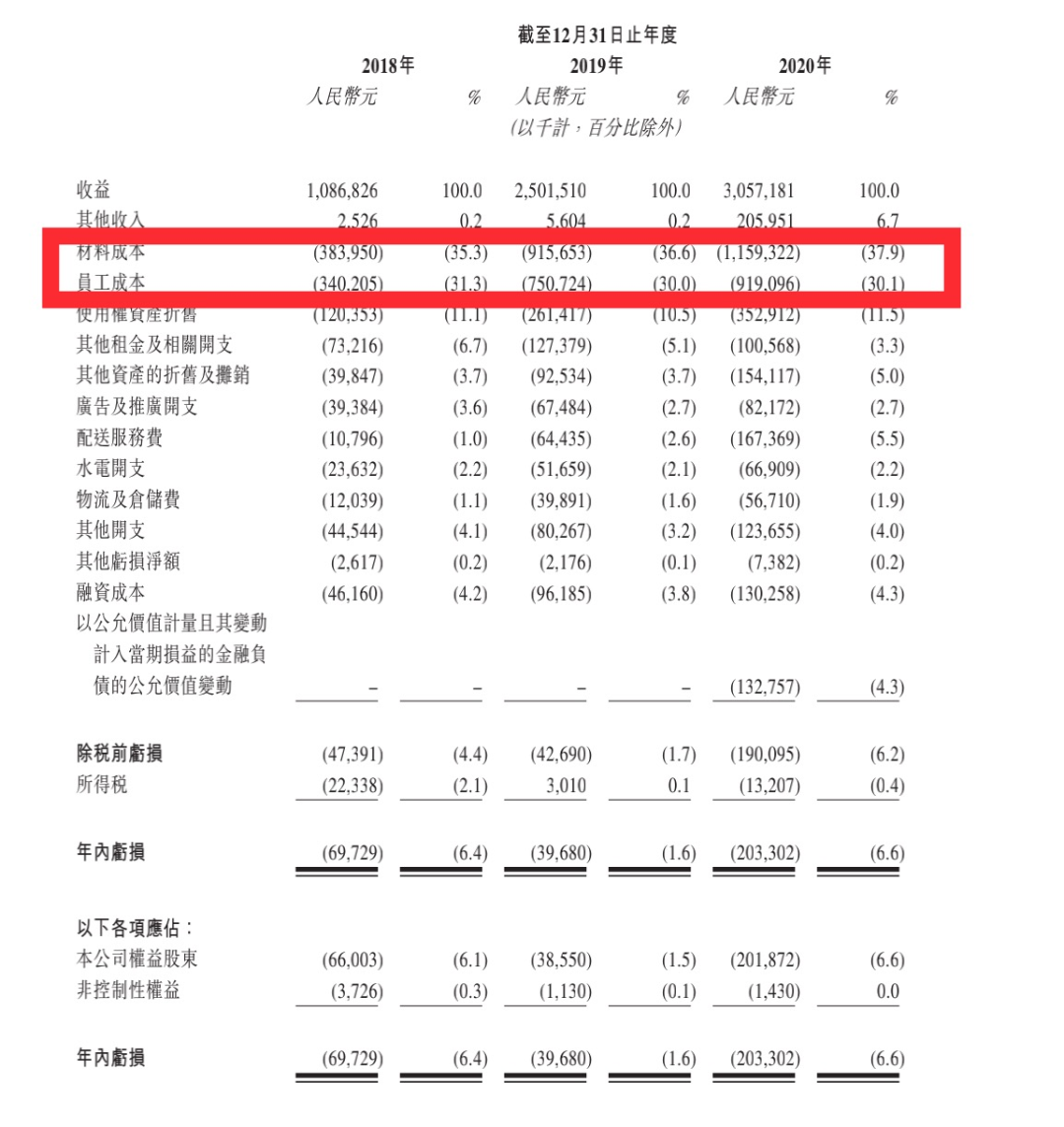

(图 / 奈雪的茶最新招股书)

不难发现,在现阶段,奈雪茶饮店大多布局在商圈购物中心的核心点位,其招股书也显示,截止2020年底,中国排名前50的购物中心有28家开设有奈雪的茶。其中,奈雪标准茶饮店预估的平均投资成本为185万元。

购物中心一层的核心点位不仅意味着流量,也意味着品牌不得不烧钱开店同时还要具备抢夺有限黄金铺面的能力。

在高昂成本的投资和租金之外,2018、2019、2020奈雪员工成本占总成本为31.3%、30.0%和30.1%,仅次于原材料的成本占比。

要知道,奈雪不同于其他品牌的地方就在于庞大的SKU——在茶饮之外,还有软欧包、吐司、甜点等烘焙产品。招股书显示,奈雪标准茶饮店均配备2-3个烘培炉,加之烘焙产品制作流程繁琐且不易保存,不仅需要店面配备专人生产,同时也比普通茶饮店需要更大的店铺面积。

从理论上看,奈雪的多产品线运营策略可能会提高消费者的客单价和消费时间,从而提高单店的经营数据,然而事实并非如此。

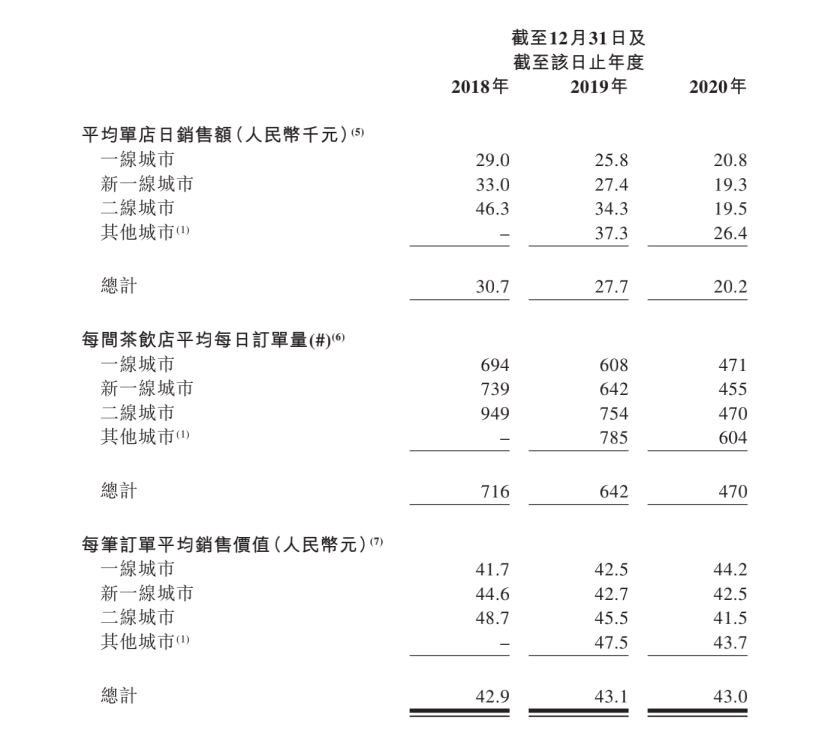

以一线城市为例,2018、2019、2020年,奈雪每间茶饮店平均每日销售额分别为2.9万、2.58万和2.1万元,每间茶饮店平均每日订单量为694、608和471单。其他新一线城市和二线城市两组数据均呈现同等下降趋势。

(图 / 奈雪的茶最新招股书)

奈雪称,由于继续在整个网络中开设新的奈雪茶饮店,令现有茶饮店访客量及订单分布更均匀。换言之,是奈雪茶饮店的密度增加导致了门店销售额和订单量有所下降。

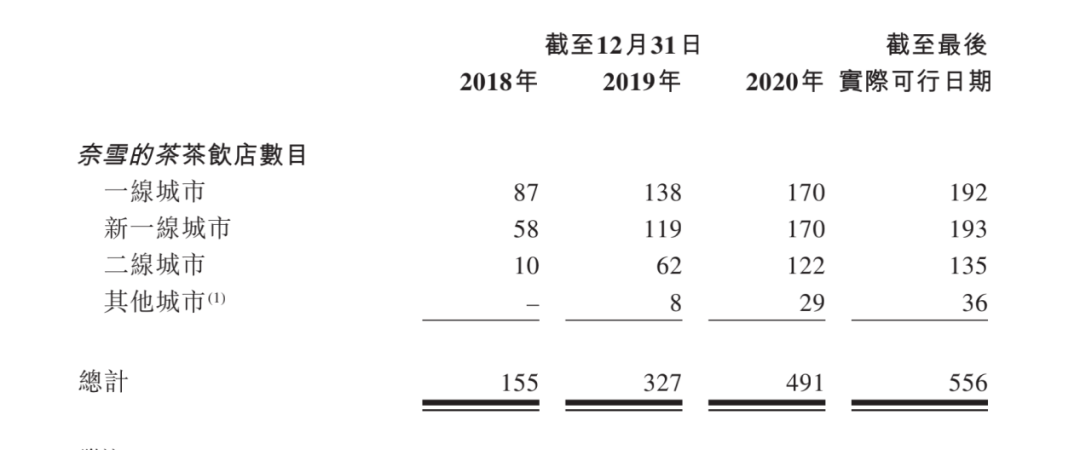

过去几年,的确是新茶饮品牌跑马圈地的疯狂时期。截止2018、2019、2020年和截至最后实际可行日期,奈雪茶饮店数量分别为155、327、491和556家,年均新开张店铺超过100家。

(图 / 奈雪的茶最新招股书)

然而,快速扩张的店铺,似乎没有带来规模效应或让奈雪的边际成本递减,反而导致了单店销售和利润率的下滑。

截止2020年底,奈雪的现金及现金等价物为5.02亿元,而其负债率高达112.8%,事实上,在2018年至2020年,奈雪的资产负债率均超过100%。而奈雪在招股书和对外均多次表示其自我造血能力强,奈雪创始人彭心还表示“我们并不是因为缺钱而上市”。

(图 / 奈雪的茶最新招股书)

由此可见,要快马加鞭上市以便抢夺“时间窗口”,也为了支撑起“让茶文化走向世界”的野心,奈雪必须在资本市场上继续“找钱”。

02 新茶饮的社交悖论

一边是疯狂跑马圈地,另一边却是被拖慢的运营效率和盈利水平,在直营模式下,这两者之间似乎无法实现绝对的平衡。

曾几何时,彭心怀抱着“升级中国奶茶体验”的初心发力大店模式,重视门店空间,希望满足消费者高端或商务、社交、休闲刚需,主打“提升格调”路线。

而如果经常消费新茶饮的用户不难发现,在门店消费通常需要排队,但店里坐着的顾客却不多,这一切都源于品牌打通了线上渠道——小程序、支付宝以及第三方外卖平台等。

疫情之下,以线下消费场景为主的餐饮行业遭遇冲击,商家们也纷纷开启线上业务,奈雪也不例外。其从2019年就开始搭建会员体系,打通了会员积分、积分商城、会员等级等功能,截止目前,奈雪会员数超过3000万人。

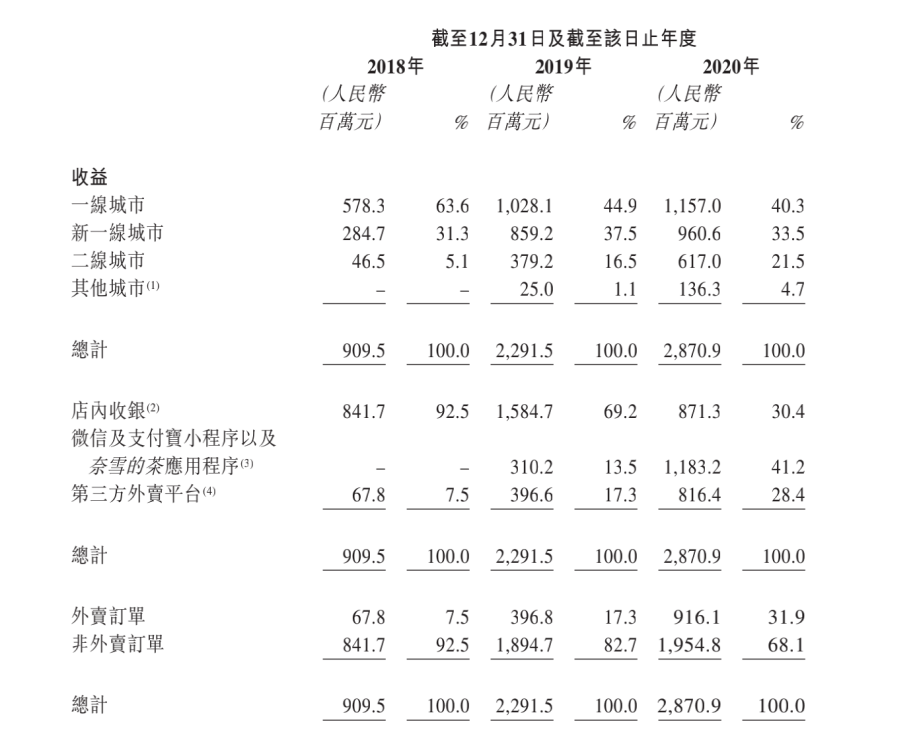

根据奈雪招股书,2018、2019和2020年,其外卖订单贡献收益为6780万、3.97亿、9.16亿,分别占总收益的7.5%、17.3%、31.9%,奈雪外卖订单收益的占比已超过3成。

(图 / 奈雪的茶最新招股书)

随着线上订单日益增长,未来奈雪茶饮店或许更多地承担起传达品牌调性的体验空间角色,而非时时刻刻都要消费的社交空间。但基于这一目的,动辄近200万的前期投资成本也显得过于“奢侈”了。

在必须提升经营效率的重压面前,奈雪不得不推出PRO茶饮店。

2020年11月,奈雪正式推出新型店“奈雪PRO”,面积介于80-200平之间,相比于传统奈雪茶饮店,PRO的前期投资成本更低,且替换掉过去“前店后厂”现场制作的烘焙模式,采用中央厨房提前制作,并移除现场面包房以节约成本。

值得注意的是,PRO门店将布局在渗透率较低的区域(如办公楼及高密度住宅社区),也不同于奈雪茶饮店在购物中心一层庞大的展示空间。据招股书,2021-2022年,奈雪计划在一线城市和新一线城市分别开设300及350间奈雪的茶茶饮店,其中约70%将规划为奈雪PRO茶饮店,预期2023年开店规模至少与2022年持平。

一方面,是因为国内顶级购物中心的黄金点位有限,且成本高,而同行喜茶已在下沉市场大力推广客单价更低的子品牌“喜小茶”;另一方面,PRO门店投资成本、租金、运营人员少,能一定程度降低门店极速扩张带来的成本压力。

据国泰君安证券测算,奈雪PRO店模型坪效相较于标准店将提升65%,PRO店单店经营利润率将比标准店提升大约30%-50%。

从豪华大店到开出小店,不难看出奈雪的妥协。

如果最初奈雪打造的社交空间是为了对标星巴克,那么事实证明,茶饮和咖啡的差异也导致了两者扩张路径的不同。

星巴克虽是现磨咖啡,但属于连锁商业化经营模式,流程标准化程度高。相比之下,新式茶饮从鲜果原料到茶底、奶盖的制作添加,流程更为复杂,且标准化程度相对较低,大多依靠人工经验,甚至会出现“一人一味”的现象。

彭心也曾表示,“无论是上游的茶叶原料收制,还是中游制作茶饮时的贴杯、挂泡、加奶盖,新式茶饮制作全流程的标准化尚未成型。”

因此,新茶饮缺乏工业化标准,长期来看无疑是奈雪加速扩张的阻碍。

当然,在提升门店坪效之余,横向拓宽产品线也是奈雪试图提高客单价的手段,比如推出软欧包和甜点等,但大多数消费者似乎只为喝茶而来。

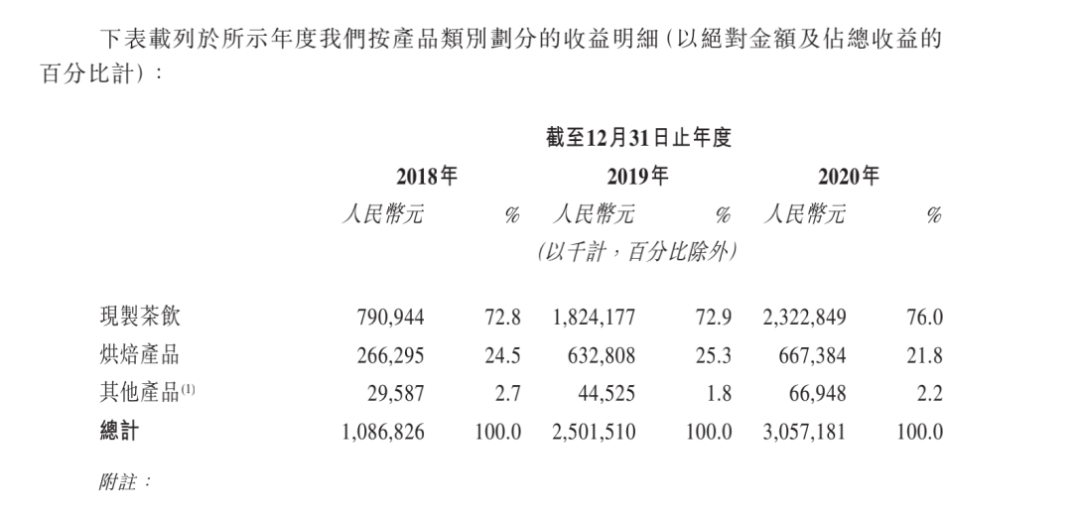

招股书显示,2018、2019、2020年,现制茶饮收入分别为7.91亿、18.24亿和23.23亿元,占总收入的72.8%、72.9%和76%,烘培品及其他产品收入占比不足3成。

(图 / 奈雪的茶最新招股书)

然而,和收入占比不高相对应的却是烘培及其他产品消耗着门店大量的人力和物力。某软欧包品牌相关负责人透露,一家200平米的软欧包现制门店需要配备20-27人。

这也意味着,在创业初期,多品类的确是品牌打响招牌的利器,但进入到拼盈利和运营效率阶段,不赚钱的品类也会在一定程度上成为品牌的“负累”。

03 “第一股”还缺点啥?

今年以来,新茶饮行业进入加速洗牌和收割阶段,谋求上市的也并不止奈雪一家。

喜茶作为开创新茶饮模式的头部品牌,融资势头和奈雪不相上下,从2020年开始就已有上市传闻传出,但目前一直未更新进度,上市进程反而暂时被奈雪反超。

另一家“默默无闻”的“下沉之王”蜜雪冰城,在去年也一改低调,不仅宣布全国门店破万家,更在10月被传完成首轮融资,估值达200亿元,消息称其也在筹备上市,已有券商进场。但蜜雪冰城对此表示不予置评。

相比之下,喜茶的门店数超过奈雪,蜜雪冰城门店布局虽和奈雪并无直接竞争,但新茶饮品牌瞄准的未来都将是全国市场,加之喜茶都开始凭借子品牌喜小茶发力下沉区域,奈雪也需要未雨绸缪。

虽然目前来看,奈雪通过聆讯时间最短、上市进程最快,但一日没能上市敲钟,头牌间的厮杀就仍有变数存在。

更何况,上市绝非新茶饮的终点。

一位新茶饮品牌负责人对「子弹财经」表示,“上市只是融资的手段,并不是企业完成上市就可以高枕无忧了。”

在他看来,奈雪“大而全”的产品策略并不十分吃香。

“未来新茶饮行业一定会走向细分。”上述负责人表示,“在奈雪门店旁边,往往就会有其他茶饮品牌对消费者进行分流,因为用户大多会冲动消费,大家想到奈雪无法立刻对应到某款产品,因此可能会导致部分用户流失。”

这也正是产品同质化导致的“行业固疾”了。

相比同行,奈雪上新的频率不可谓不高。自疫情平稳后,奈雪几乎保持着“周周上新”的节奏,招股书显示,其2018年以来共推出了约60种季节性产品。

但奈雪明确提到,担心在产品创新方面被其他品牌复制和抄袭。然而事实却是,早在2018年,奈雪和喜茶就陷入过一场“公关嘴仗”,双方均指责对方抄袭自家产品。其关键在于新茶饮产品口味缺乏差异化,这点从街边小店的热销款也是芝士奶盖茶不难看出,本质上是新茶饮行业的产品同质化所致。

唯一不同的是,奈雪标准茶饮店类似于星巴克的第三空间,它提前瞄准了档口奶茶店升级后,国内中高端茶饮的广袤市场。

奈雪招股书显示,截止2020年9月,中国约有34万间现制茶饮店,其中约有3200间为高端现制茶饮店,平均售价不低于20元。

彭心也曾表示,新茶饮市场中部和头部两块市场都在增大,而尾部5块、10块左右的产品在缩减。“一二线城市和下沉市场都越来越看重品质,逐渐往高端消费走。”

当前,装修和布局考究的线下社交空间是奈雪高端化的一个重要标签。

如果说咖啡主打偏商务场景,茶饮则更偏向休闲属性。而休闲属性就决定了奈雪的线下门店很难成为供商务交流的独立空间,而是沦为利用率不太高的休闲场所,这也正是奈雪推出PRO门店的重要原因——更靠近写字楼和高端社区,可以更好地发力商务场景。

正如奈雪在招股书中所言,其业务增长一定程度上取决于品牌的知名度,而未能保护或增强品牌将限制其扩大和留住客户,将对公司财务状况和经营业绩产生重大不利影响。

凭借着品牌效应,奈雪似乎率先冲到了港交所门前,但上市不过是第一道坎。学会在规模扩张和门店效率之间寻求平衡,并持续保持品牌影响力,才是未来奈雪的核心竞争力。

评论