文丨诗与星空

七普数据显示,中国有14亿人口。为了优化人口结构,如今又放开了三胎。

与此同时,据《国民视觉健康报告》数据,中国近视人口达到了7亿。这意味着,有一半中国人是近视。

热爱读书学习的中国人,自古以来就不乏近视。凿壁偷光的结果,大概率会是近视。著名近视患者白居易曾经写过一首诗:

散乱空中千片雪,朦胧物上一重纱,

纵逢晴景似看雾,不是春天亦见花。

早年勤倦看书苦,晚岁悲伤哭泪多,

眼损不知都自取,病成方悟欲如何?

如果他在现代社会,就不会这么抱怨近视生活了。要么是一个戴着眼镜的翩翩君子,要么通过手术彻底矫正。或者,还有第三种方法:角膜塑形镜。

角膜塑形镜是一种隐形眼镜,和普通的眼镜或隐形眼镜相比,角膜塑形镜只需要夜晚睡觉的时候佩戴,平时不用戴。

在所有矫正近视的方案中,角膜塑形镜是一种“骑墙派”。一方面白天和常人无异,不需要冒手术风险;另一方面每晚都要佩戴,比较繁琐。

国产品牌做的最知名的角膜塑形镜品牌,是欧普康视(300595.sz)。

发家史

随着七普数据陆陆续续放出来,在二线城市中,有一个城市的发展非常有后劲,它就是合肥。

从动力电池到整车制造,从面板到存储,投资了众多时髦的赛道,在相对小众的牙科和眼科,合肥也没有错过。

依托合工大和北大医学院的牙科合作,美亚光电引入了牙科CT机业务,成为公司的第二增长点。

而欧普康视的成长,则和位于合肥的中科大息息相关。

早在2001年,毕业于中科大近代物理系的陶悦群先生回到合肥创立了欧普康视,开始从事角膜塑形镜的研发业务。

2001年12 月取得生产许可证,2004 年产品通过 FDA 认证,2005 年获得产品试产注册证,2008 年获得产品准产注册证,2013 年整体升级为欧普康视股份有限公司,2017 年于深交所创业板上市。

角膜塑形镜产品是一个相对暴利的市场,进口产品普遍在1万元以上,国产一般也超过7000元,一旦长期使用,会有较强的使用粘性,一般1-2年更换一次。

据财报显示,公司的稳定客户已经超过百万人。

数据的背后,是一百万个中产家庭,是欧普康视的高端用户群体。

不凡的业绩

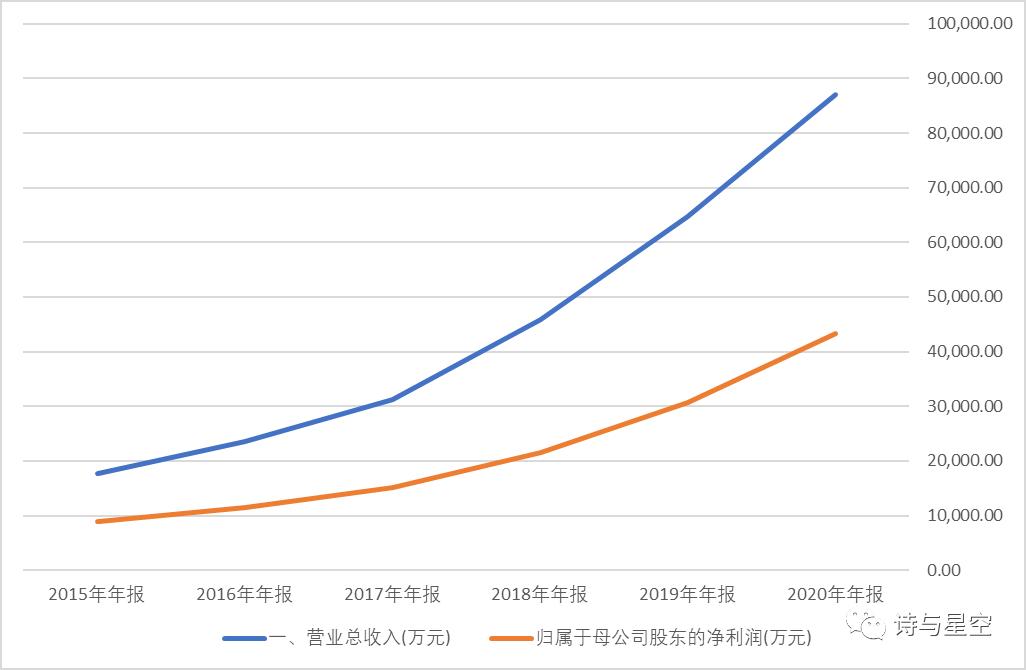

从成长性来看,欧普康视是整个A股成长性最优异的上市公司之一。这样的营收、业绩曲线图,是价值投资者的最爱。

数据来源:同花顺iFind,制图:星空数据

当然了,公司的市值和PE也彰显出投资者的热忱。

先说2020年年报。

2020 年实现营业收入 8.7 亿元,同比增长 34.6%;实现归母净利润 4.3 亿元,同比增长 41.2%。

有意思的是,公司2月9日发布公告,截至2021年2月9日,陶悦群以大宗交易、集中竞价方式减持公司股份1199.99万股,占公司总股本比例1.97%,本次减持计划实施完成,减持均价为100.13元。

据测算,陶悦群减持获利高达12.02亿元。

之后,欧普康视股价一路下降,近乎腰斩。年报发布后,又逐渐回升,怎么跌下去,再怎么涨回来。

从后续的发展看,陶悦群的减持行为,被市场误读了。

年报发布之前的减持,往往会被解读为业绩不佳趁机获利。而欧普康视2020年的业绩不仅不差,还远超预期。

事后来看,陶悦群的减持就是单纯的减持,没有任何跑路的想法。和马化腾减持腾讯股票有点类似,毕竟减持的比例也不高。

一条暗线:资本扩张

和美亚光电类似,欧普康视并没有局限于单一产品的高速发展,公司已经开始筹备多元化转型。

陶悦群的减持,大概率也是为了投资其他产业。

企查查显示,陶悦群实际控制企业多达253家,包括医疗器械、眼科诊所等。

转型是需要烧钱的,钱从哪里来?

定增。

2021年5月8日,公司发布向特定对象发行股票预案,本次发行股票数量不超过本次发行前公司总股本的5%,即4253万股(含本数),且募集资金总额不超过21.96亿元(含本数),主要用于接触镜和配套产品产业化项目,以及社区化眼视光服务终端建设项目。

看看公司的资产负债表,其实是不缺钱的,账面现金超过10个亿。货币资金+理财的金额,超过总资产的一半。

公司定增的金额,几乎是再造一个欧普康视。

仅2020年,公司新增的合作终端近200多家,目前已建立合作关系的终端总数超过1,100家。截止2020年末,公司已建成合肥、马鞍山、蚌埠、宣城、六安等十家康视眼科医院,在安徽、江苏、湖北、陕西、福建、广东等地拥有眼科门诊部、诊所、视光中心、社区眼健康中心等约230家视光服务终端。

星空君认为,这步子可能迈的有点大。

眼科门诊是个好赛道,但爱尔眼科的模式,并不一定那么好复制。

欧普康视靠什么维持高达150倍的PE?高成长预期。

也就是高营收规模下的高毛利率、高净利润率。公司的净利率50%左右,堪比茅台。随着市场竞争对手的发展,持续维持高毛利难度比较大,爱尔眼科是如何做到的?

用投资基金去并购眼科医院,待到稳定盈利后才纳入并表,对于达不到预期高毛利的医院,压根不纳入上市公司并表范围。

很显然欧普康视目前还没有这么强大的资本运作能力,基本都是靠自建。这就意味着,新建的眼科医院和门诊,有可能业绩不及预期,从而影响公司的高毛利,进而降低公司的高成长性。

从这个角度看,公司的赛道是没问题的,但是在多元化转型的同时,能否支撑住如此高的PE,还得擦亮眼镜。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论