记者 |

东鹏饮料(605499.SH)上市后股价持续冲高,至6月16日已连续斩获14个涨停板。

6月15日盘后,东鹏饮料发布交易风险提示公告称,公司目前股票价格已严重背离公司基本面情况,也显著高于行业平均水平,存在估值较高的风险。

东鹏饮料于5月27日登陆沪市主板。公司股票发行价为46.27元/股,一签须4.63万元。截至6月16日,在连续14个涨停后,1000股价值高达23.00万元,中一签约赚18.37万元。

6月16日早盘东鹏饮料股票涨停板被打开,但截至上午10时依旧涨停,报230.01元/股,封板量为27万手,换手率为67.14%。

申万软饮料行业共有9只个股,截至6月15日,其平均市盈率(TTM)为36.92,中位数为44.02,而东鹏饮料市盈率为83.62。从营收表现来看,东鹏饮料2018年-2020年营业收入分别为30.38亿元、42.09亿元、49.59亿元。截至6月16日,其市值已飙升至920亿元,远超同行养元饮品(603156.SH)、李子园(605337.SH)等。

除了股价估值过高外,东鹏饮料还提示了几大风险。

首先,东鹏饮料面临产品结构相对单一的风险。公司主营业务包括东鹏特饮、由柑柠檬茶、陈皮特饮、包装饮用水等,其中东鹏特饮为主导产品。2018年-2020年,公司能量饮料产品占总收入的比例分别为94.99%、95.11%及93.88%。公司也称,相对单一的产品结构使得公司经营业绩对能量饮料的销售依赖程度较高。

公司想要改善产品结构,就需要研发新品。但值得注意的是,公司在研发上的投入并不多。招股书显示,公司2018年-2020年研发费用占营业收入的比例分别为0.72%、0.67%、0.72%,均不到1%。

东鹏饮料的专利证实了这一点。招股书显示,公司拥有59项已获得授权的专利,但大部分为外观设计、实用新型专利。其中,发明专利仅有“一种酸性饮料的中温罐装工艺”、“一种陈皮饮料的制备工艺”、“一种咸橄榄的制备方法”、“一种天然绿色润喉解酒的咸橄榄”四种。

对于新产品的研发,东鹏饮料称,新产品需要培育时间,且前期推广过程中在广告营销、消费者宣传等方面需投入较多资源,部分产品在培育期可能出现利润率较低的情况。

第二,东鹏饮料存在销售区域较为集中的风险,其销售地大部分位于广东地区。招股书显示,2018-2020年广东区域销售收入占公司主营业务收入比例分别为61.10%、60.12%及55.74%。若未来广东地区的经济结构、市场容量、消费水平及偏好等因素的变化,将对公司盈利水平产生影响。

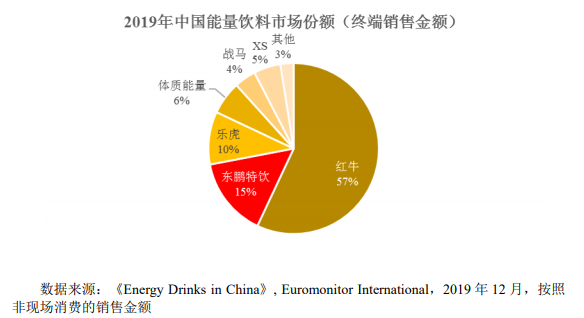

第三,功能饮料赛道陆续有其他公司入场,竞争或将进一步加剧。目前国内能量饮料行业市场化程度较高。从市场占有率来看,红牛依旧是“老大哥”,市场占有率高达57%;东鹏特饮次之,市场占有率约为15%;乐虎紧随其后,市场占有率约为10%。

与此同时,能量饮料这一赛道竞争愈发激烈,越来越多的厂商入局。具体来看,近年来多家知名企业纷纷推出了能量饮料产品,如统一旗下的够燃、安利旗下的XS、伊利旗下的焕醒源等。公司也称,存在市场竞争加剧的风险,未来公司能否持续保持市场竞争优势,能否持续及时应对市场变化,仍存在一定的不确定性。

此外,值得注意的是东鹏饮料轻研发却重营销,大手笔投入在广告宣传上。招股书显示,公司销售费用一项中,宣传推广费用为最大头。2018年-2020年,宣传推广费用占销售费用比例分别为56.00%、43.74%、39.13%。

不过,东鹏饮料预计今年上半年将实现营业收入与净利润“双增”。招股书显示,公司预计2021年1月-6月实现归母净利润5.7亿元-7.2亿元,同比增长约29%-63%,主要原因为产品之一500ml金瓶销量快速提升等。

在东鹏饮料多次涨停封板期间,游资席位击鼓传花,机构也曾现身。上市至今,公司共有6次登上龙虎榜,华泰证券、东方财富证券等知名券商均参与其中,机构专用席位也曾现身。

6月16日早盘,东鹏饮料涨停板被打开,截至上午10时,再度涨停。

评论