受益于中国膳食营养补充剂(VDS)行业的发展以及公司业绩的快速增长,今年3月以来,汤臣倍健(300146.SZ)股价一路上扬,截至6月16日,报收35.48元/股,市值站稳600亿元人民币,这一数字早已超越曾经的膳食营养补充剂行业全球市值第一的康宝莱(HLF.N),成为全球第一。VDS市场的想象空间也因此被打开。

我们来看下全球VDS主营企业市值情况:

全球VDS主营企业市值均处于近两年的相对高位水平,其中排名第二的康宝莱尽管已失去“市值第一”宝座,但总市值目前仍达392.79亿元人民币;第三位的金达威(002626.SZ)市值也正在接近300亿元人民币关口。其中,汤臣倍健600亿市值的突破急剧拉升了行业市值水平。VDS行业原有天花板被打破。

同时,全球范围内市值排名前八的VDS主营企业中,有3家来自中国, 4家为美国公司,第8位为澳洲公司。单从市值这一维度比较,在上榜企业中,以汤臣倍健为代表的中资企业总市值已超过海外公司。

在市值规模排名变化的背后,隐藏的正是行业竞争的兴衰成败与格局重塑。

中国VDS市场增速领先全球

从全球维生素与膳食补充剂行业来看,欧睿数据显示,2020年市场规模达782亿美元,同比增长7.1%,由欧睿各年公开数据可算得,市场5年复合增长率为4.9%,行业规模缓步增长。从区域构成来看,VDS的消费国主要分布在北美洲、欧洲和亚洲;美国和西欧的VDS行业发展较早,市场成熟,需求较为稳定。从市场份额来看,美国为目前世界上最大的VDS市场,市场占比达到43.1%;其次为中国,占比为31.9%,市场份额呈逐年提升趋势,2020年规模达到1743亿元人民币。

各地区市场增速不一。其中美国市场在经历早年行业爆发期后,从2002年至2020年行业趋于平稳发展,根据欧睿公开数据算得,行业年平均增速在6%左右。日本市场以14.6%的市场份额排在第3位,但2020年日本市场增幅低于1% 。澳洲市场在2014年-2019年期间,由于中国代购的兴起和跨境电商的蓬勃,为澳洲市场实现了10亿澳元的增长,2019年的营业总额首次超过30亿澳元。然而,这波增长来的快,去的也快。受2019年中国新《电商法》、2020年全球疫情的影响,消费者在海外代购量大幅下降,诸多澳洲品牌受到冲击,2020年增速仅为3%。

相比于美国市场的平稳、日本市场的放缓、澳洲市场的短暂高光,中国市场则是风景独好。根据欧睿数据统计,2013年-2019年间,我国维生素与膳食补充剂市场高速增长,从2013年的997亿元人民币增长到2019年的1670亿元人民币,复合增长率达9%。尽管2020年受到疫情影响,我国市场仍然需求旺盛,维生素与膳食补充剂市场规模已达到1743亿元人民币。

在此浪潮下,中国VDS企业乘东风而上。在市值排行前八位企业中,有3家来自中国,尤其汤臣倍健更是一举拿下全球市值头把交椅。

龙头企业借势年轻化、电商化迅速发展

汤臣倍健为何会成为VDS行业新晋“市值一哥”?要回答这个问题,先得搞清楚VDS市场的核心变量是什么。

首先是人。也就是用户。年轻群体正成为VDS行业的增量市场。

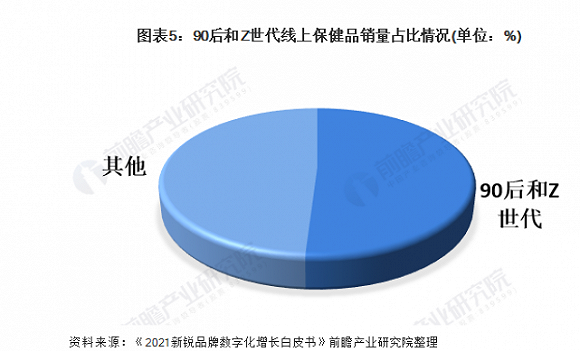

在老龄化加剧的背景下,通常市场认为VDS行业的消费主力仍将是60岁以上的老年人。然而,90后的年轻人,正在成为购买功能性食品的新生力量。亿邦动力研究院发布的《2021新锐品牌数字化增长白皮书》中显示,90后以及Z世代消费群体占据线上VDS销量超过50%。

年轻人正在成为抬高VDS盈利天花板的主要消费群体。可以说,这群人就是VDS的增量市场。

在这一核心变量的把握上,如汤臣倍健、健合等本土企业大都有着灵敏的嗅觉和迅速的反应。

早在2017年,汤臣倍健就将目标瞄准了年轻消费群体,大刀阔斧实行产品的年轻化。针对零食化的趋势,相继推出功能性饮品、软糖、泡腾片等符合年轻人饮食习惯、口感的产品,构筑新的业务增长点。2019年,汤臣倍健电商专供品种(类)还启动了独立的品牌代言体系,推出了线上专业年轻品牌 YEP等系列产品。同时,针对市场需求的快速迭代,汤臣倍健实施了“超级供应链”的策略,将新品研发上市的周期从三五年压缩至4-5个月。这一系列迅速反应助推其2020年在中国维生素与膳食补充剂行业份额达到10.3%,位居第一位。

同为本土企业的健合也出手颇为快狠准。2016年,合生元(后更名为健合集团)将年轻群体热捧的澳洲“网红”品牌Swisse纳入旗下。2020年,Swisse中国市场营收同比上涨25.4%,占到健合集团成人营养品营收的61.3%,成为独挑大梁的生力军。

然而,部分老牌VDS企业的反应却似乎慢了半拍。以曾经是全球最大的VDS连锁专卖店零售商GNC(健安喜)为例,GNC曾创下连续20年被评选为“美国第一营养品专业零售品牌”的成绩。激烈的竞争环境和渠道变化固然是导致其业绩滑坡的外因,然而猜不透年轻消费者的心理,则是其难以扭转发展颓势的主要内因。现在的年轻群体更加看重产品的科技含量、功能性和细分性。而GNC对新消费群体的忽视导致了产品迭代缓慢、品牌形象、产品老化等一系列问题,渐渐拉开与年轻消费者的距离,最终从时代大潮中掉队。

其次是产品。消费群体结构的变化, 直接导致VDS市场产品结构同步变化。

亿邦动力研究院发布的《2021新锐品牌数字化增长白皮书》显示,护肝片、褪黑素、控热片、睡眠软糖等品类,都已成为年轻群体“朋克养生大法”的选择对象。显然,与中老年人不同,年轻消费群体不太关注滋补类的传统营养品,而是倾向选择与睡眠、美容、肠道调节、运动营养等相关的科技含量更高、品类更为细分的功能性食品。

新的消费需求已然出现,本土VDS新锐选择顺势而为、创新求变。

以汤臣倍健为例。汤臣倍健除了主营品牌,针对不同消费群体的需求,其在细分领域不断丰富品牌矩阵,陆续推出健力多、健视佳、健安适、舒百宁、健乐多、天然博士等品牌,并收购澳洲专业益生菌品牌Life-space以及有着超80年历史的澳洲儿童膳食营养补充剂品牌Pentavite。仅在骨骼健康这一品类,汤臣倍健就细分出了针对关节健康的健力多氨糖软骨素钙片、针对成人的钙维生素 D 维生素K片、针对孕妇的钙维D、针对儿童的钙咀嚼片及牛乳钙片,以及适应年轻人口味审美的牛乳钙软糖、橘子味压片糖等产品。其中,健力多作为大单品,精准卡位骨关节细分领域,2018年收入超8亿元,同增约130%,2019年销售额近12亿元,2020年达13.13亿元,助力汤臣倍健的二次腾飞。

第三是渠道。毫无疑问,渠道的变量是电商的兴起。

由于行业发展的历史原因,直销份额占据了VDS市场较大的市场规模和比例。以中国市场为例,2013年-2018年,直销占比总体变化不大,接近50%。头部企业中的无限极、安利就属于以直销渠道为主的企业。

如果不是电商的兴起,或许直销模式的优势地位仍将保持下去。然而,年轻消费群体的线上购买习惯和沟通交互的特点改变了这个局面。线上渠道占比继2019年以37%超越直销渠道排名第一后,2020年占比为44%,领先优势大幅提升;直销渠道则由2018年的42%下降到2019年的35%,2020年继续下降到30%。

同样,GNC此前在全球50余个国家和地区拥有9000余家零售专卖店。作为一家以线下连锁专卖店为主的代表,在电商大潮的冲击下,加上创新不足等原因,在2020年6月宣布进入破产保护程序。

专注于体重管理&营养补充的康宝莱,其直销模式成功的核心原因在于:体重管理具有“社交属性”,70%的消费者认为强大的支持服务人员及体系是实现膳食目标的关键。2018年康宝莱占据国内体重管理市场份额的46.8%,占据绝对优势。然而,受电商渠道的冲击,康宝莱中国地区2019年销售额7.5亿美元,增速为负。这一结果,也促成了康宝莱在华业务的全面数字化转型。2020年,康宝莱业绩重回两位数增长。

被称为国内代购界“宠儿”的澳佳宝,2014年进入中国,2016财年公司营收同比大涨52%,这主要得益于中国市场的业绩贡献。不过,由于2019年开始实施的代购限制令,自2018财年开始,澳佳宝在中国区的营收一路下滑,从1.43亿美元降至2020年的1.03亿美元。

曾经在药店零售渠道占据绝对优势的汤臣倍健,也遭遇到了同样的挑战。面对电商的强势崛起,2016年业务增长进入放缓,在这样的背景下,汤臣倍健在稳固原有药店渠道优势的情况下,自2017年起将“电商品牌化”作为与大单品战略并列的未来发展战略之一。一方面,以消费者为中心,启动了电商数字化建设,由B2C逐步向C2B过渡;另一方面,发展相对独立的电商品牌与产品体系,定位年轻消费人群,构建与线下差异化的产品体系。2020年,汤臣倍健境内线上收入占比接近30%,同比增幅超过62.77%。生意参谋数据显示,2020年天猫VDS类目,汤臣倍健市场份额6.98%,排名第一。京东商智数据显示,2020京东“医药保健行业”,汤臣倍健市场份额15.5%,排名第一。

机会是平等的,然而只有做好准备的人才能把握。每一个核心变量,汤臣倍健都抓住了。

谁将是第一家千亿市值VDS巨头?

如今,VDS行业风云变幻,有的风光无限,也有的黯然退场。然而放眼全球,仍然没有出现真正意义上的、市值千亿级的VDS巨头。

从市盈率的维度来看,全球主营VDS的上市公司中,市值排名第一的汤臣倍健PE约33倍,康宝莱PE不到14倍,金达威PE约26倍。前三名PE均远低于食品饮料行业的48倍左右,可以说仍被市场低估。

从市占率的维度来看,整个行业的竞争格局都较为分散。在中国市场,前十品牌合计市场份额占比不足50%,末端聚集了大量品牌薄弱、品类较少的微小地方企业。欧睿数据显示,汤臣倍健市场份额为10.3%,稳居第一位。排名第二和第三的市场份额分别为6.4%和5.8%。尽管差距正在渐次拉开,但短期内仍未形成具有绝对市场优势的行业巨头。

而未来谁能成为巨头企业?目前还是未知数。但万变不离其宗,我们可以根据一些标准进行洞察。

首先,巨头的诞生往往伴随着技术革命。VDS行业巨头的出现,与之相随的,必然是开发并长期拥有独有的核心技术。中国 VDS 行业将两极分化发展。一是重功能的VDS方向,二是轻功能的食品化、快消化、高频化方向。重功能的VDS会在“高精尖”上竞争和集中,拼的是企业的科技和研发硬实力。

其次,颠覆性的商业模式。成为巨头的公司,必须具备更强的创造性,能更好地与其它产品、服务有机融合,开发出价值远高于传统类型的新产品和新业务生态。

从这两个方向去观察,可以看到一些头部企业已经在做相关的布局。

例如汤臣倍健。2021年新三年规划中,其提出了科学营养、全链数字化、超级供应链、用户资产运营四个战略,战略的核心目的,都是为了构建面向未来的核心竞争优势。其中,科学营养战略指向的便是科技优势。汤臣倍健全面启动了自有技术品牌、自有专利原料研发,这项战略预计将持续10年以上时间。全链数字化、用户资产运营,则是通过对核心业务板块的数字化改造,从C端发动以消费者C为中心的全链路数字化, 搭建to C的数据营销和用户服务能力,被称为汤臣倍健的“新基建”。

无独有偶,无限极也在近期宣布五年内将在科研方面投入30亿元人民币,主要用于多糖、植物甙、延衰等重点领域的核心技术研究与转化,中草药产品核心技术、功效和安全的科学论证,以及对新原料、新功能的基础研究与攻坚。

直销企业康宝莱也开启了公司在中国业务的数字化转型。截至目前,他们已经推出了基于微信平台的 “康宝莱官方商城”、数字化商学院、资源中心等一系列数字化工具和成果。

VDS行业从“营销上半场”进入“研发下半场”,从“渠道为核心”到“用户为核心”,这些趋势也驱使有实力的头部企业更为关注产品的科技力,更加重视与C端的交互和感知,“良币驱逐劣币”,行业整合将进一步加剧。在这些企业中,有可能跑出真正意义的VDS巨头吗?我们不妨拭目以待。

评论