记者丨陈靖

两年前的7月22日,伴随黄浦江鸣锣声起,首批25家科创板公司正式登陆上交所,成为中国资本市场的高光时刻之一。在平稳运行两年后,科创板拥有上市公司数量已达311家,“硬科技”特色逐渐显现。

站在两周岁新起点,科创板点燃制度变革“新引擎”。

7月15日,中共中央、国务院印发《关于支持浦东新区高水平改革开放 打造社会主义现代化建设引领区的意见》。意见提出,要完善金融基础设施和制度,研究在全证券市场稳步实施以信息披露为核心的注册制,在科创板引入做市商制度。

业内人士认为,这一重磅文件无疑给资本市场释放出重要信号,资本市场全面注册制改革将更进一步,科创板“试验田”的作用也将进一步得以发挥。

科创板目前上市公司数量已超300家,科创50指数年内累计上涨12%,但板块内部则存在分化现象,量价齐升的热门与成交低迷并存。在业内看来,引入做市商制度,有利于提高市场流动性,以及引导合理定价。

311家科创板企业总市值近5万亿,“硬科技”成色足

Wind数据显示,自2019年7月22日开市至今,科创板上市公司数量逐渐增加,截至7月21日收盘,科创板上市公司达到311家,总市值合计47759.60亿元。

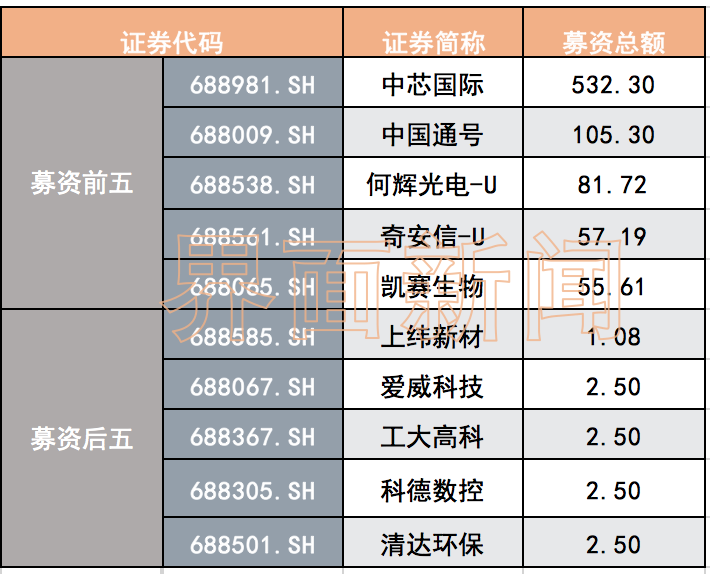

两年内,科创板311家公司合计首发募集资金总额3805.85亿元,占同期A股IPO融资金额的43%。科创板公司平均募集资金金额为12.24亿元,最大值为中芯国际532.3亿元,最小值为上纬新材1.08亿元,中位数为6.96亿元。

庞大的融资金额为企业的发展注入活水。据统计,科创板311家上市公司2020年合计实现营业收入4662.40亿元,归母净利润553.67亿元。

在市值表现方面,有114家科创板公司市值超过百亿,其中14家公司市值超过500亿元,5家公司市值超过1000亿元。

从区域上看,长三角始终是科创板公司集聚地,科创板公司家数排名前五的省份/直辖市分别是江苏省59家、广东省51家、上海市44家、北京市42家和浙江省26家。

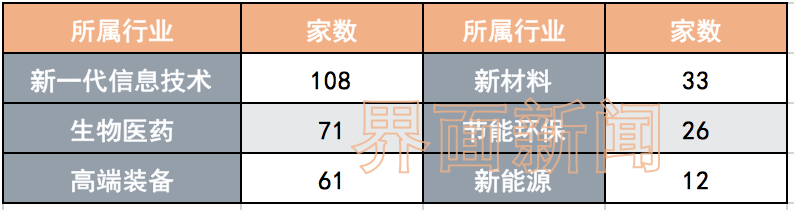

从行业划分来看,科创板企业“硬科技”成色足。在科创板重点支持的六大领域中,信息技术、生物医药企业占也较高,说明科创板在扶持重点行业方面起到明显作用。

其中,新一代信息技术企业108家、生物医药企业71家、高端装备企业61家、新材料企业33家、节能环保企业26家、新能源企业12家。

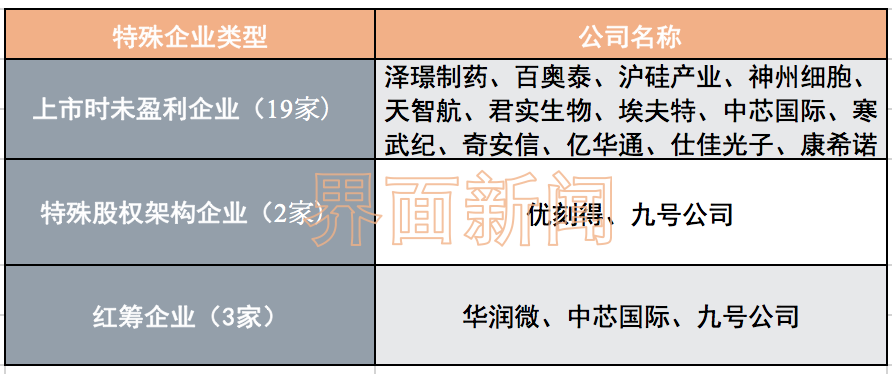

设立科创板并试点注册制具有较强的开创性和突破性:一是突出科创定位,二是企业类型更加多元,三是基础制度更加市场化。其中,科创板设置了多套上市标准,允许未盈利、特殊股权结构和红筹等类型企业发行上市。

科创板上市特殊类型的企业包括19家未盈利企业、2家特殊股权架构企业、3家红筹企业。其中,中芯国际、仕佳光子、九号公司3家公司2020年首次实现盈利并证券简称摘U。

谈及科创板的未来,南开大学金融发展研究院院长田利辉对界面新闻记者表示,“科创板公司在科创属性、成长性等方面表现较为突出,发展态势良好。下一阶段,科创板要在提升上市公司质量方面持续努力,通过资本市场孕育真正具有世界影响力的科创企业。”

引入做市商制度影响几何?混合做市制度呼声高

科创板试点注册制作为资本市场改革的重大探索,在发行、上市、交易、退市、再融资、并购重组等方面进行了一系列制度创新,都形成了一定的可复制可推广经验。

除针对“硬科技”属性出台政策之外,在审核、交易、并购等方面制度规则也在逐步完善。按照7月15日发布的《关于支持浦东新区高水平改革开放 打造社会主义现代化建设引领区的意见》,科创板还将引入做市商制度。

事实上,科创板引入做市商制度已不是第一次被提起。

早在2020年6月18日,证监会主席易会满在第十二届陆家嘴论坛提出,证监会将继续推进科创板建设,加快推出将科创板股票纳入沪股通标的、引入做市商制度、研究允许IPO老股转让等创新制度,抓紧出台科创板再融资办法,推出小额快速再融资制度,发布科创板指数、研究推出相关产品和工具,支持更多“硬科技”企业利用资本市场发展壮大。

Wind数据显示,2021年来,科创板整体表现强于A股其他主要指数。截至当前,科创50指数年内累计上涨12%,而沪深300指数年内累计收益尚未转正。

但在科创板的311家上市公司中,投资热度仍然呈现“冷热不均”的现象。在一些热门公司呈现量价齐升的同时,仍有少数科创板个股的成交量和股价表现较为低迷。

据Choice数据统计,除去今年才上市的科创板个股,有14只科创板个股今年来的涨幅超过100%,但同时还有32只科创板个股年内累计下跌超20%。

在换手率方面,也呈现出“冷热不均”的现象。今年以来,有超20只科创板个股的日均换手率超过20%,但也有11只科创板个股的日均换手率尚不足1%。

银泰证券股转系统业务部总经理张可亮告诉界面新闻记者,“在科创板引入做市商制度,主要作用有两个,一个是可以活跃成交,另一个是可以提高定价的公允性,降低市场波动。因为做市商是必须随时报出买价和卖价,而且二者的价差应该不会太大,这就可以保证科创板的流动性。”

他同时表示,另外,因为科创板大都是具有硬科技的高新技术企业,这些高新技术或新兴产业不容易被一般个人投资者理解,所以在交易定价的过程中会产生偏差。而目前资本市场最强的研究力量都集中在券商研究所,券商作为做市商加入,可以在做市的过程中体现出其强大的研究定价能力,为市场交易提供参考,有利于市场为高新技术企业进行估值定价。

申万宏源证券新三板首席分析师刘靖认为,“做市商引入之后,必须在盘中实时双向报价,因此会提高科创板的流动性。目前尾部的科创板公司很多单日成交低于1000万,换手率不足0.5%,做市商制度有望改善这种现象。”

川财证券首席经济学家、研究所所长陈雳称,“当前科创板有50万的门槛限值,整体流动性略微弱于主板和创业板。同时,科创板主要容纳了高精尖的企业,虽然这类企业硬科技属性较高,但同样存在一定风险,因此短期降门槛的难度较大。因此为了增强科创板的流动性,使得估价能够成分反应企业价值,一方面引进像社保这样的长线资金,同时设立了科创50、双创50等指数基金增强科创板市场的活跃度;另一方面则是引入做市商制度,保障市场有效平稳运行。”

做市商制度在我国资本市场上并不陌生。从2014年起,为提升流动性,新三板率先引入了做市交易制度,做市商在赚取买卖报价价差的同时,也通过履行双向报价义务为新三板市场注入了流动性。但新三板流动性较低问题一直待解,引入做市商制度的科创板是否也会面临同样问题?

“新三板的做市制度目前仅在基础层和创新层执行,是单边做市制度,即只允许做市商与投资者之间成交,不允许做市商之间、投资者之间成交,而科创板大概率会学习海外成熟做法,引入竞争性做市制度,所有投资者(含做市商)都可以互相成交。新三板做市商制度效果一般有很多因素,包括单边做市、投资者门槛过高、持股集中度过高、信息披露不强等,和科创板的制度基础不一样,相信做市商在科创板会有不一样的表现。”刘靖指出。

张可亮认为,科创板引入做市商制度,目前并未有具体方案,但是应该也是混合做市制度。目前新三板做市制度并非混合做市制度,这是二者最根本的区别。

新三板目前的做市商制度是投资者买卖双方之间不能直接成交,投资者只能与做市商成交,做市商是买卖双方的桥梁和中介,而且买卖差价可以达到5%,这一定程度上阻碍交易达成。在新三板门槛较高、投资者较少的情况下,做市商往往也是“巧妇难为无米之炊”,并不能起到活跃成交的效果。但在科创板实行混合做市则不同,混合做市制度下,投资者之间是可以相互成交的,做市商相当于一个机构投资者,只不过必须要随时的报出买价和卖价。

“在科创板目前的投资者远比新三板要多,交投也较为活跃,做市商加入之后肯定可以起到提高交易活跃度的作用。新三板做市制度的问题会被混合做市制度克服。”张可亮说道。

安信证券指出,考虑到各种交易制度均有自身的不足,叠加海外交易制度发展来看,做市商制和竞价制相结合的混合交易制度最终将为必然选择。

行业人士表示,科创板引入做市商制度是优化交易机制的重要改革。

符合怎样条件的券商能够充当做市商角色?东莞证券研报指出,想要成为做市商需要满足以下几点要求:

一是,有雄厚的资金实力和足够的证券储备来满足交易的正常进行。二是,有足够的证券库存管理能力,能承受库存证券所带来的风险。三是,有强大的研究分析能力,所报价格能反映证券在市场中的实际价值。

“引入做市商制度,整体利好券商,如业务板块的增厚营收、发现更多市场交易机会等方面。资本实力雄厚和研究分析能力突出的头部券商、大型金融机构,有望成为首批科创板做市商机构。研究能力较强的、走差异化和专业化竞争路线的中小券商亦有利好。” 东莞证券非银分析师许建锋表示。

刘靖认为,“初期可能会选择有做市经验的头部券商,特别是有ETF等做市经验的券商。但混合做市商制度在国内也是首次尝试,具体操作细节未公布,实际和美国等国家面临的分布式交易所、分布式存托环境是不同的,美国做市商的生存也是起起伏伏,中国还处于摸着石头过河的阶段。”

“目前中国资本市场已经形成了强者恒强的竞争格局,任何一项有利可图的新业务推出,都会利好头部券商。当然也会出现一些将业务重点向这一领域倾斜的中小券商,这就需要看中小券商愿不愿意在这一方面倾斜资源,将自己打造为这一领域的特色券商了。” 张可亮表示。

评论