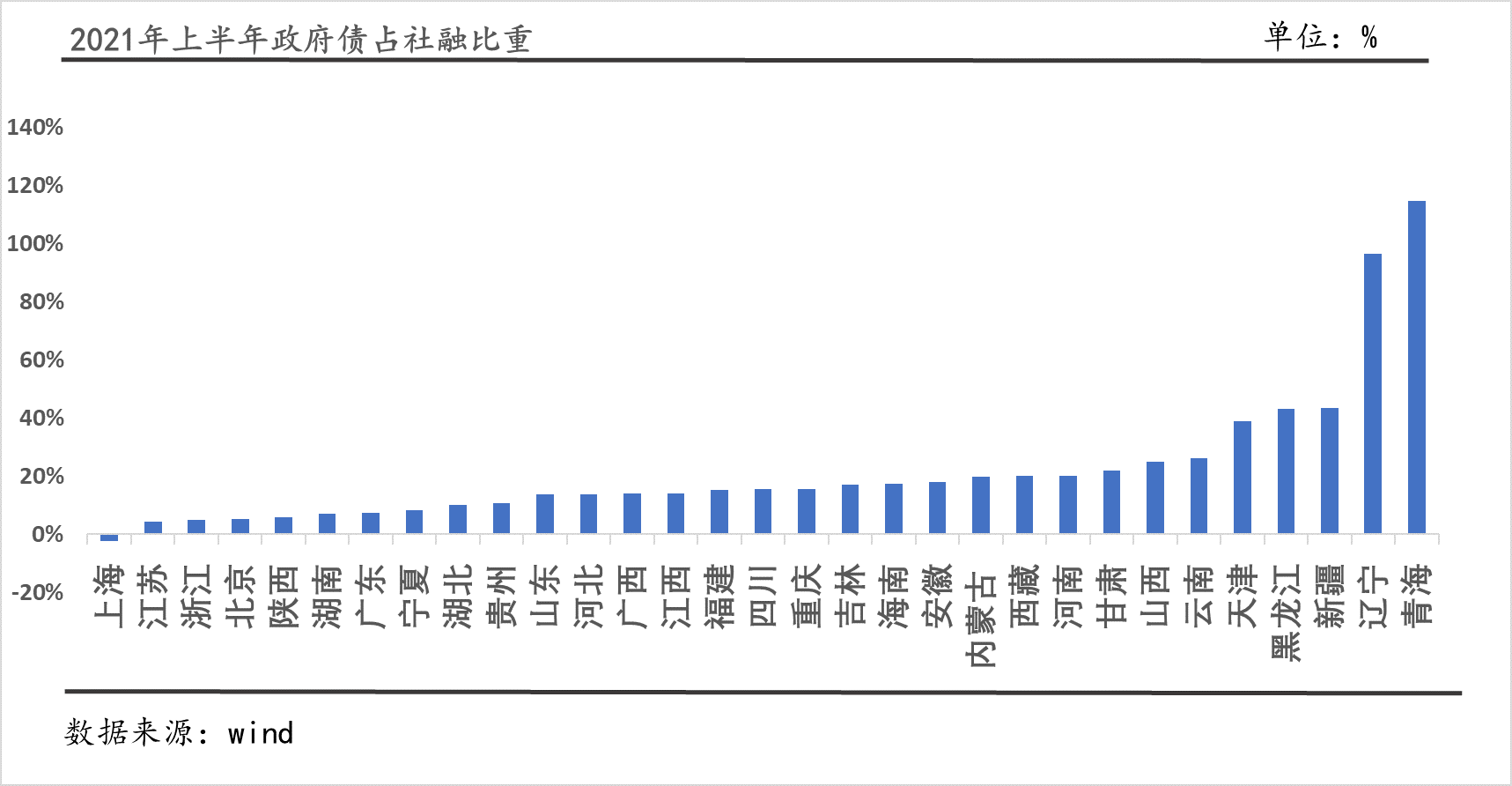

上半年新增信贷占社会融资比重最高的几个省份均是近年来信用违约的“大户”,如辽宁、青海、天津等地。此外,信用较弱的省份对政府债券的依赖程度也相对较高。比如,上半年,青海省政府债券融资占社会融资的比重达到114.7%,辽宁省达到96.4%。

区域间信贷不平衡有所改善

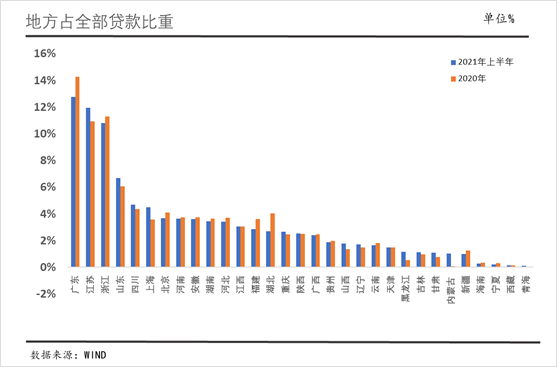

2021年上半年,新增贷款最多的前10个省份贷款占全部贷款的比重为65.8%,比2020年全年下降了0.4个百分点;新增贷款最少的后10个省份贷款占全部贷款的比重为7.6%,比2020年全年上升1.8个百分点。这反映出信贷资源向以往信贷增长缓慢的地区倾斜,区域不平衡问题有所改善。

中国金融资源的分配存在严重的区域不平衡的状况,并且近年来有恶化的趋势。2017-2019年,贷款最多的前10个省份的占比分别为60.7%、64.4%、64.3%,后10个省份占比为10.9%、6.7%、6.4%。今年上半年的改善是否能延续,还有待观察。

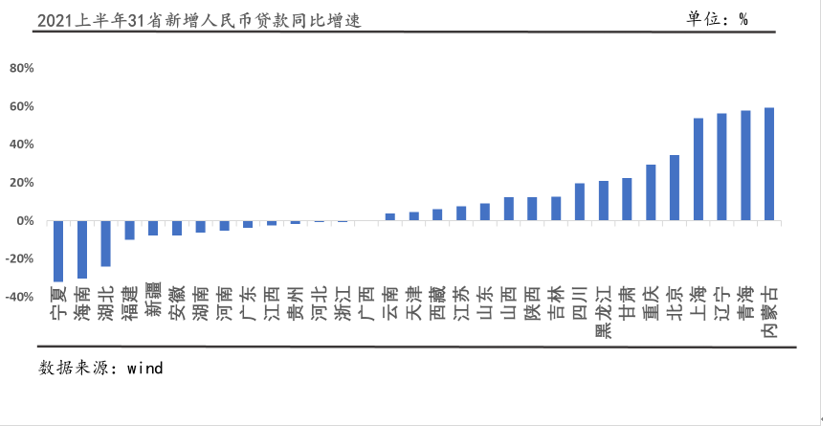

从2021年上半年新增贷款同比增速来看,排名前五位的是内蒙古、青海、辽宁、上海、北京,其中,前四个省份增速均超过了50%;下降最快的五个省份分别是宁夏、海南、湖北、福建、新疆,其中,宁夏和海南省降幅都超过30%,去年受到政策扶持最多的湖北省今年上半年新增贷款同比下降24%。

排除2020年同期的影响,内蒙古、青海、辽宁这三省新增贷款增速上升明显,比如,2019年上半年,内蒙古、青海、辽宁新增贷款同比增长6.9%、-93.3%、17.4%;2018年上半年,内蒙古、青海、辽宁新增贷款同比增长-57.3%、-56.2%、15.5%。这一改善充分体现了央行对信贷增长缓慢地区的大力支持。

3月初,中国人民银行决定对辽宁省在内的10个省份增加2000亿元再贷款额度,并给予利率优惠等多项政策支持,鼓励和引导地方法人银行加大对实体经济的信贷投放。其中,辽宁省获得240亿元,包括支农再贷款80亿元,支小再贷款160亿元。

8月2日,人民银行呼和浩特支行表示,内蒙古上半年金融系统主要指标,如社会融资规模、存贷款增速、增量均为近四年最好水平。发放普惠小微企业贷款加权平均利率7.0%,较年初下降0.3个百分点,为近三年来最低水平。下一步将加大信贷投入,持续增加首贷户和信用贷款投放,加大LPR运用,大力开展应收账款融资、供应链融资等业务,助推内蒙古经济社会实现更高质量发展。

欠发达地区信用基础依旧薄弱

从新增人民币贷款占社会融资的比重来看,2021年上半年共有8省超过100%,分别是辽宁(375%)、宁夏(158%)、山西(156%)、海南(134%)、青海(125%)、天津(116%)、黑龙江(114%)、河北(103%)。

这些地区有一个共同的特点,即信用风险程度较大,因此直接融资相对较难。联合资信评估有限公司在一份研究报告中指出,目前区域信用债融资分化进一步加剧。今年1-6月,河北、河南、黑龙江、辽宁、内蒙、宁夏、山西、天津、云南等省份信用债净融资额持续为负,区域发债融资能力较弱。

另据广发证券研究, 2020年11月11日至2021年3月31日,河南省城投债净融资额为-198亿元,相较于上年同期下降639亿元,降幅居全国之首。去年11月,河南永城煤电控股集团有限公司债券违约令市场震惊。此外,从2020年11月11日至2021年3月31日,天津和云南省城投债净融资额分别为-481亿元和-164亿元,分居全国倒数第一和倒数第三,和上年同期相比恶化也较为严重。

除银行贷款外,信用较弱的地区对政府债券的依赖程度也较高。从政府融资占社融比重来看,上半年比重最高的五个省分别是青海(114.7%)、辽宁(96.4%)、新疆(43.4%)、黑龙江(43.1%)、天津(38.9%)。

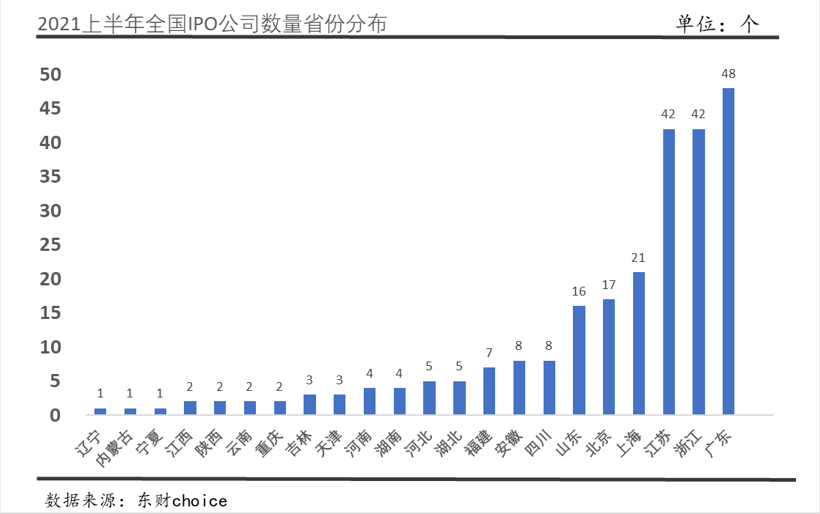

直接融资规模居前的均为信用环境较好的经济发达地区。比如,企业债券融资规模最大的五个省分别为江苏、广东、浙江、山东、四川省。非金融企业境内IPO规模前五名分别为北京、广东、浙江、江苏、上海;另据东方财富网数据,在上半年上市的245家企业中,广东省内企业数量最多,为48家,江苏企业为42家,浙江企业为42家,上海企业21家、北京企业17家。

总体来看,欠发达地区由于信用基础薄弱导致直接融资能力较差,尽管央行加大了对部分信贷增长缓慢地区的大力支持,但由于其经济增长乏力叠加政府债务负担较重,在自身造血能力不足的情况下未来债务违约风险显著提高,其中青海和辽宁等地值得重点关注。

评论