记者丨梁怡

近日,深耕金融行业应用软件领域,致力于向金融机构客户提供以投资交易系统为核心的软件产品和运维服务的北京睿智融科控股股份有限公司(简称“睿智融科”)创业板IPO进入问询状态。

根据证券业协会统计,2020年证券行业实现营业收入4484.79亿元,实现净利润1575.34亿元,同比分别增长24.41%和27.98%。得益于此,睿智融科2020年营收翻倍,净利润实现扭亏为盈。

值得关注的是,一方面睿智融科及大股东与本次IPO的保荐机构关系非同一般,保荐机构如何保证三方独立性;另一方面,公司软件产品复制的边际成本较低优势,能否继续维持。

与保荐机构关系匪浅

招股书显示,睿智融科本次IPO的联合保荐机构国金证券和华兴证券,但值得注意的是,公司及大股东上海慧嘉与华兴证券的关系不一般。

IPO前,罗瑛兰为公司的实际控制人,直接和间接合计控制公司64.21%的股权,其他直接或间接持有公司5%以上股份的股东分别为千德百易、宏德长元、上海慧嘉、宏源广德,分别持有公司13.50%、10.50%、10.00%和5.40%的股权。

2019年10月10日,上海慧嘉以2亿元价格认缴睿智融科新增股本555.56万元,本次增资的价格为36元/股,其中,公司新增股本555.56万元,剩余9444.44万元计入资本公积,剩余1亿元计入交易性金融负债。

天眼查显示,上海慧嘉全称上海慧嘉投资顾问有限公司,成立于2008年5月28日,注册资本为100万元,经营范围为投资咨询,企业管理咨询,商务信息咨询,市场信息咨询与调查,经济信息咨询,环保科技信息咨询,会务会展服务,财务咨询。

招股书披露,上海慧嘉的控股股东华兴泛亚为华兴资本控股有限公司的全资子公司,实际控制人为包凡,上海慧嘉与华兴证券受同一实际控制人控制。

界面新闻记者还了解到,华兴证券现任总经理项威,曾于2020年4月15日至2020年8月24日期间担任华兴证券董事,自2021年3月23日起担任华兴证券总经理,此前于2019年10月至2021年3月期间担任睿智融科董事,并于2021年3月15日卸任。

此外,股权层面,睿智融科持有华兴证券股东无锡群兴40.82%的股份,无锡群兴持有华兴证券3.49%的股份。

业绩依赖证券市场

睿智融科的主营业务为向证券、基金、银行、信托、期货等金融机构提供以投资交易系统为核心的相关软件产品和运维服务,其中软件产品作为营收的主要来源,占比近7成,具体包括机构投资交易软件、迅投QMT极速策略交易软件和辅助交易软件。

财务数据显示,报告期内(2018年-2020年),睿智融科的营业收入分别为6637.38万元、7520.45万元和1.50亿元,2020年同比增长99.90%,而净利润分别为206.65万元、-3802.27万元和7451.01万元,2020年净利润扭亏为盈。

由于2019年净利润为负,所以公司根据《深圳证券交易所创业板股票发行上市审核规则》第二十二条,选择的具体上市标准为“预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

为何2020年营收激增?睿智融科解释称,一方面受益于2019年及2020年证券市场行情逐渐回暖,证券公司收入实现较快增长,由于下游客户收入的增长,促进了对信息系统建设的投入,另一方面金融市场改革和创新为公司收入增长提供重要驱动力,2019年科创板的推出、2020年创业板注册制改革为代表的市场化改革平稳落地,此外市场对专业化财富管理的需求快速增长,以私募证券投资基金为代表的专业化投资机构规模快速扩张。

截至报告期末,公司已拥有国内证券公司客户超过80家,已基本覆盖分类评级为“A”类的证券公司;公司还拥有国内期货公司客户58家,同时公司已成为上证信息公司 Level-2行情PC展示SDK的指定供应商。

事实上,睿智融科的综合毛利率非常高,报告期内分别为88.21%、88.62%以及91.67%,那为何2019年净利润处于亏损状态呢?

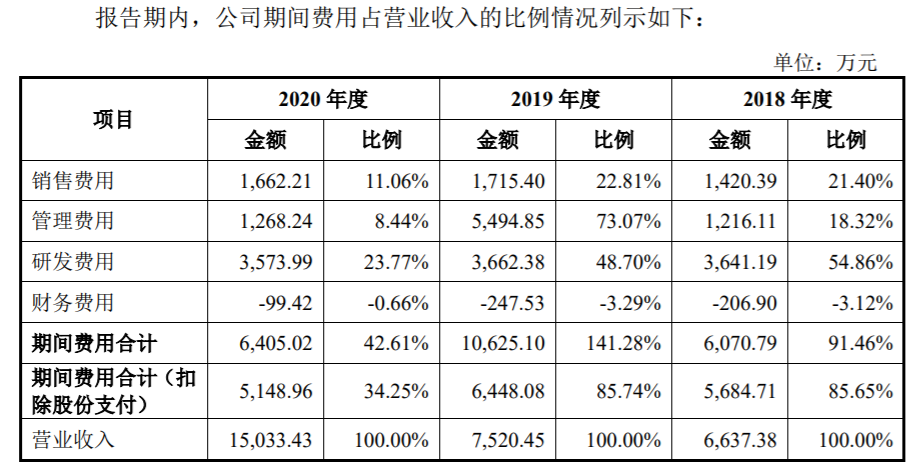

界面新闻记者查阅招股书发现,原因主要与期间费用相关,准确来说与股份支付有关,报告期内,公司扣除股份支付后的期间费用金额分别为5684.71万元、 6448.08万元和5148.96万元。

扣除非经常性损益后,报告期内,睿智融科扣非净利润分别为352.16万元、192.19万元和7481.95万元。

此外,从期间费用(扣除股份支付)的金额来看,在2020年营收大增的情况下,期间费用却不增反减,具体构成来说,报告期内研发费用占比最大。

毛利率堪比茅台

在前述分析中,有一个重要的指标——毛利率值得关注,毛利率高企是个例还是普遍?

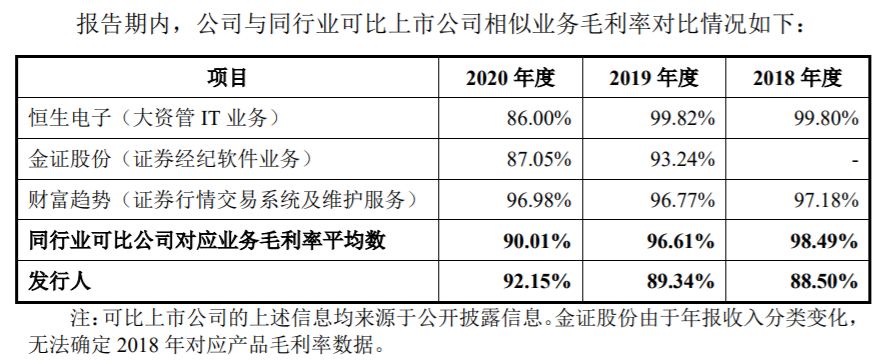

招股书显示,与同行业可比上市公司相比,2018年、2019年睿智融科低于同行业可比上市公司平均数,2020年,随着公司业务规模扩大,主营业务毛利率提升到92.15%,基本与同行持平。

为何该行业的综合毛利率如此高呢?背后的原因在于软件产品开发成本较高、复制的边际成本较低;人工投入较高、原材料投入较低。

以睿智融科为例,在软件产品开发阶段,通常将相关投入计入当期研发费用,这也是为何公司研发费用占期间费用比重最大的原因;在后续销售结算阶段,仅需少量人员参与软件安装、测试及运维服务,因此在营业成本端主要由职工薪酬构成,报告期内主营业务成本分别为759.09万元、785.99万元和1166.27万元,而职工薪酬占比均达90%以上。

这样看来,软件产品一经研发成功,后续便可批量复制,而研发投入对公司的盈利能力具有重大影响。

与此同时,睿智融科所处的金融软件领域,对软件企业技术要求较高,具有较高的进入门槛,企业一旦进入客户的供应链体系,则具有较强的客户粘性,公司业务实施时无须额外支出较多履约相关费用。

因此,从睿智融科的整个经营业绩来说,生产成本在于职工薪酬,期间费用在于研发费用,在确保稳定的研发投入开发软件产品的前提下,由于复制的边际成本低廉,公司对下游客户的营收大增时,净利润也将会随之增长。

此外,睿智融科本次拟募集6亿元资金用于新一代券商交易技术平台升级项目、大资管业务一体化建设项目、研发中心建设项目。

评论