文|MedTrend医趋势

新冠病毒检测、数字医疗、远程医疗,在2021年都被按下快进键,飞速发展;由于疫情影响的手术骨科、心血管等领域也在上半年全面复苏。

现实面前,谁逆势上游?谁波澜不惊?医趋势为您带来最新2021年上半年全球医疗世界排名!(下半年角逐随之打响,鹿死谁手,犹未可知!)

*汇率均以实时汇率换算。

*美敦力2021上半财年的区间为2020年4月28日到2020年10月30日

*碧迪医疗、西门子医疗2021上半财年区间为2020年10月1日-2021年3月31日

2021年上半年,全球前10医疗企业,仅美敦力负增长。

雅培、美敦力、强生医疗位居前三!

雅培爆发+55%;超越强生、美敦力,问鼎2021上半年全球顶级医疗企业。主要得益于雅培医疗持续不断推出的新冠病毒相关检测产品,诊断业务暴增90%。

美敦力不敌雅培,退居第二!值得注意的是,美敦力2021上半财年的区间为2020年4月28日到2020年10月30日,正是欧美受疫情影响最为严重的期间。但美敦力依然凭借141.54亿美元的营收占据了医疗榜“Top2”位置,与排名第一位的雅培医疗仅仅只有1亿美元左右的差距。

强生医疗位居第三,同比+32.1%,主要是由于电生理产品主导的介入解决方案业务的爆发增长。

BD医疗受益于新冠相关需求,如检测、监护等,营收102.22亿美元,同比+21%。排名上升2名,首次挺进2021上半年全球顶级医疗企业TOP5。

罗氏诊断得益于POC检测产品高增长,诊断业务同比+51%。COVID-19检测呈现出进一步增长的势头,常规业务也表现出强劲增长。

西门子医疗通过其影像及临床治疗业务,整体营收维稳,所有业务部门都对收入增长做出了贡献,其中诊断业务增长最高,达到+20%。鉴于2021财年上半年强劲增长表现,西门子医疗上调了2021财年预期。

GE医疗排名下滑3名,主要还是 BioPharma的剥离导致医疗业务营收增长受限。

史赛克医疗手术部门四大细分子业务均有不同程度的上涨;创伤和四肢业务、膝关节、髋关节都实现上涨,尤其是创伤和四肢业务同比+96%,排名上升一位,至第八。

飞利浦增长得益于诊断和治疗的增长,但排名下降两位,主要由于2021年上半年,罗氏诊断上升3位,以及史赛克上升1位。

波士顿科学三大业务均实现不同程度增长,排名第10位。

1、雅培医疗(Abbott Laboratories)

2021年上半年营业收入(百万美元):14247

同比:+55%

集团研发费用:1308(同比+14.5%)

2021年上半年,雅培医疗营收142.47亿美元,爆发+55%;超越强生、美敦力,问鼎2021上半年全球顶级医疗企业。

主要得益于雅培医疗持续不断推出的新冠病毒相关检测产品,诊断业务暴增90%。

关键业务表现:

诊断业务营收72.61亿美元,同比(+90%)增速第一,即时COVID-19分子检测高增长起了重要推动作用,在总营收中的占比达到35%。传统诊断:营收24.88亿美元,同比+25.9%。此外,雅培通过扩展Alinity诊断家族平台的检测目录,促进现有客户使用频率增加,助推了诊断业务全球销售额的增长。分子诊断:营收7.37亿美元,同比+48.1%(Q2同比+19.1),占比10.2%(去年同期13%)

医疗设备业务营收69.86亿美元,同比+30.3%;糖尿病业务表现出色,营收20.36亿美元,同比+35.1%,主要由糖尿病护理产品FreeStyle Libre所驱动;其他细分业务均有不停程度的增长,心血管业务营收45.56亿美元,同比+27.6%,去年同期TOP 4中下滑最严重,今年相应的增幅第三,五大子业务全线双位数增长。

区域方面:

美国市场:营收56.85亿美元,主要由诊断业务的高增长所驱动。

国际市场:营收85.62亿美元,增长同样由诊断业务所驱动。

发展趋势:

随着新冠疫情持续到2021年,雅培计划在2021年内加强对内的战略方向投资,如加大新冠检测和瞬感葡萄糖监测系统的产能等,以推动业绩的快速增长。同时,雅培还将着重于其将其传感技术拓展到糖尿病以外的领域以及产品线革新,不断推出新产品。

2021年6月1日,雅培宣布更新 2021 年全年的财务展望。

更新后的财务展望预测:

预计对COVID-19检测的需求有所下降;

雅培的基础业务(不包括COVID-19检测相关销售)继续实现强劲增长;

研发渠道继续保持高生产率,近期和即将推出的产品在整个产品组合中保持稳定的节奏。

2、美敦力(Medtronic)

2021年上半年营业收入(百万美元):14154

同比:-6.9%

研发费用:1269(同比+5.9%)

*美敦力2021上半财年的区间为2020年4月28日到2020年10月30日,正是欧美受疫情影响最为严重的期间。

2021年上半年,受汇率以及新冠疫情的不利影响,美敦力迎来了多年来首次整体业绩下滑(-6.9%),总营收141.54亿美元,不敌雅培,退居第二!

值得注意的是,美敦力2021上半财年的区间为2020年4月28日到2020年10月30日,正是欧美受疫情影响最为严重的期间。虽然财务表现饱受挑战,但美敦力依然凭借141.54亿美元的营收占据了医疗榜“Top2”位置,与排名第一位的雅培医疗仅仅只有1亿美元左右的差距。

关键业务表现:

心血管业务营收51.58亿美元,同比-8.6%,是下滑最严重的业务。主要是受到疫情影响,手术量全球放缓。所有细分业务都受到新冠疫情的影响,细分业务中结构性心脏病和主动脉业务下滑尤为显著(-15%);

微创治疗业务(柯惠)营收40.86亿美元,同比-3.7%;历史增长主力 —— 创新外科业务下滑最严重(-13.9%);但与新冠治疗相关的呼吸、胃肠和肾脏业务营收16.13亿美元,同比+17.7%,是美敦力上半年唯一正增长的业务;

恢复性疗法业务营收37.74亿美元,同比-8.5%。所有细分业务均在下滑,神经调节业务(-11.4%)受到的影响最大;

糖尿病业务营收11.36亿美元,同比-4.4%。

区域方面:

美国市场营收74.05亿美元,同比-8%;受到疫情全球爆发影响,四大业务均有不同程度的下滑,心血管业务受到的负面影响最大;

美国以外成熟市场营收46.21亿美元,同比-1.5%;

新兴市场营收21.28亿美元,同比-13.5%。

发展趋势:

数字化、智能化成为美敦力的核心方向。2020年1月-8月,现金流充足的美敦力宣布了三项主要并购:Digital Surgery、Medicrea和Companion Medical。

通过收购外科人工智能领域的领导者Digital Surgery,将美敦力定位于引领外科领域的前沿——数据和分析。

收购Medicrea将把人工智能纳入脊柱病例的手术计划中。

在糖尿病方面,收购Companion Medical及其智能笔技术,扩展了其生态系统,将糖尿病市场的每日多次注射部分包括进来。

2020年6月13日,美敦力与全球私募巨头黑石达成协议,获得黑石集团在未来几年内高达3.37亿美元的投资,联合开发下一代糖尿病持续血糖监测产品。

2020财年结束后的4月27日,美敦力正式完成了全球CEO的交替,原恢复性治疗业务负责人Geoff Martha正式上任。

他在财报中表示:“美敦力将继续通过关键收购来补充我们内部的有机增长,以推动未来不断增长和持续的收入增长。同时,我们也在增加研发投资,将创新和颠覆性技术引入医疗。”

今年6月1日,美敦力发布2021年Q4财报(2021年2月1日-4月30日),调整了心血管业务架构,包括心脏节律与心衰业务(CRHF)、结构性心脏病和主动脉业务(SHA)、冠脉及外周血管业务(CPV)。调整后,美敦力心血管业务(Cardiovascular)营收29.08亿美元,同比+45.1%。

3、强生医疗(Johnson & Johnson)

2021年上半年营业收入(百万美元):13557

同比:+32.1%

集团研发费用:6572(同比+24.3%)

2021年上半年,强生医疗器械营收135.57亿美元,同比+32.1%,主要是由于电生理产品主导的介入解决方案业务的爆发增长。

关键业务表现:

外科手术业务营收48.94亿美元,同比+34%;无论是普通外科业务(+35.3%)还是高级外科业务(+32.6%)均实现增长,新产品带来的推动力是核心因素;

骨科业务营收43.4亿美元,同比+24.4%;所有细分业务均有不同程度的增长,髋关节业务增长最大(+33%),创伤业务增长最小(+19.6%)。

眼科业务营收23.28亿美元,同比+32.1%;隐形眼镜/其他业务、眼科手术业务均恢复增长,一次性隐形眼镜ACUVUE OASYS带来了一定的增长;

介入解决方案营收19.95亿美元,同比+51.5%,是强生医械增长最快的板块;房颤市场份额的增长以及市场复苏带动了电生理的增长。

区域方面:

美国市场营收63.53亿美元,同比+33.5%。其中高级外科业务增长势头最猛,高达58%;

国际市场营收72.04亿美元,同比+31.9%。其中介入解决方案增长高达56%。

发展趋势:

强生表示,由于医疗程序恢复、手术可以进行(假设新冠疫情得到控制)以及新产品的持续推动,强生医疗器械板块在2021年将呈两位数增长。

强生CEO Alex Gorsky表示:“如果对医疗设备领域进行前瞻性的思考,几乎没有什么事情比转向数字化和手术机器人更能代表该领域的长期转变。我们正在建立一个特别的数字手术生态系统,以改变未来几代人的医疗护理标准。”

2021年1月,强生旗下骨科手术机器人产品VELYS 获得FDA批准上市。

4、碧迪医疗(Becton Dickinson)

2021年上半年营业收入(百万美元):10222

同比:+21%

*碧迪医疗财年特殊,2021上半财年区间为2020年10月1日-2021年3月31日

2021上半年,BD医疗营收102.22亿美元,同比+21%。排名上升2名,首次挺进2021上半年全球顶级医疗企业TOP5。

关键业务表现:

医疗部门营收45.72亿美元,同比+7.8%。药物系统、药物输送解决方案、药物管理解决方案、糖尿病护理等都实现正增长;

生命科学营收35.65亿美元,同比+59%。由诊断系统业务增长所驱动,尤其是新冠相关的在BD VeritorTMPlus以及BD MAXTM平台运行的诊断试剂需求的驱动;

介入部门营收20.86亿美元,同比+4.2%。其中,手术产品、外周干预、泌尿外科和重症监护都实现增长。

区域方面:

美国市场营收55.92亿美元,占比55%;

国际市场营收46.3亿美元,占比45%;其中,

中国市场营收6.55亿美元,同比+33%。

发展趋势:

2021年1月26日,碧迪医疗宣布,Tom Polen将担任BD董事会主席,接替即将退休的Vincent A. Forlenza,任命2021年4月28日生效。

Tom Polen表示:“新冠大流行突出了碧迪医疗的灵活性和规模。我们迅速作出调整,以适应对诊断测试、药物输送解决方案、重症护理用品等新冠治疗相关的前所未有的需求。”

对于未来,碧迪医疗将“提前规划并提升注射设备的生产,以迎接预计不久将开始的全球疫苗接种运动”。

碧迪医疗预计2021财年的营收将实现高个位数到低两位数的增长,这包括大约100个基点的外汇贡献。同时,预计2021财年调整后的摊薄每股收益在12.40美元-12.60美元之间,同比增长21.5%-23.5%,其中包括约50个基点的外汇贡献。

5、罗氏诊断(Roche Diagnostics)

2021年上半年营业收入(百万美元):9897

同比:+51%

研发费用:830(同比+3%)

*汇率:1瑞郎=1.0946美元

2021年上半年,得益于POC检测产品高增长,罗氏诊断业务营收达90.42亿瑞郎(约98.97亿美元),同比+51%。COVID-19检测呈现出进一步增长的势头,常规业务也表现出强劲增长。

其中,罗氏的COVID-19检测产品组合贡献了25亿瑞士法郎的总销售额,2020年为7亿瑞士法郎),2021年下半年,预计对新冠病毒检测的需求可能降低。

关键业务表现:

中心实验室:营收37.26亿瑞郎,同比+34%,主要得益于免疫诊断的出色增长(同比+40%),临床化学+25%。所有地区的常规检测均有所恢复,其中最大的贡献来自亚太地区,增长了 40%,尤其是在中国,其销售额增长了 49%。

分子诊断:营收22.16亿瑞郎,同比+45%,占比24.5%。病毒学和POC分子诊断分别大涨+60%、+318%,主要受SARS-CoV-2检测的销售驱动,LightMix系列(实时荧光PCR检测试剂盒)同比+44%;

床旁诊断:营收16.16亿瑞郎,同比大涨+349%,占比17.87%。其中,POC免疫诊断销售额暴涨逾2000%(主要来自新的COVID-19 POC检测产品组合),成为罗氏诊断业绩增长的排头兵。

糖尿病管理:营收8.94亿瑞郎,同比+10%,血糖监测业务的增长贡献了+13%,胰岛素输送系统业务下跌7%;主要受血糖监测增加以及北美地区退税纠纷问题解决的推动。此外,销售额增长主要是由于新兴市场销售额增加抵消了血糖监测市场持续整体下滑的影响。

病理实验室(原组织诊断):营收5.90亿瑞郎,同比+20%;这主要来源于高级染色业务增长,以及伴随诊断业务的销售额增长。

区域方面:

EMEA(欧洲、中东、非洲):罗氏诊断最大市场,营收41.44亿瑞郎,同比+70%;

北美:营收20.55亿瑞郎,同比+25%;

亚太地区:营收22.93亿瑞郎,同比+44%,仅次于EMEA市场;

拉丁美洲:营收5.50亿瑞郎,同比+77%,涨幅最大。

发展趋势:

2021年以来,罗氏相继以18亿美元收购分子诊断公司GenMark,推出研究用 cobas SARS-CoV-2变体组1检测、针对cobas pro 集成解决方案的八种新高通量配置等新诊断产品。

2021年6月23日,罗氏诊断产品(上海)有限公司与北京橡鑫生物科技有限公司合作成立“罗氏诊断-金橡医学精准医学转化创新中心”。

此外,2021年,罗氏诊断计划推进17款产品的普及及上市,其中包括6款仪器、4款检测产品和7款数字化解决方案。

同时,面对疫情如潮水般退去,罗氏表示,随着全球越来越多的人接种疫苗,测试业务增长可能会在下半年放缓,但不会完全消失。Covid-19 测试业务带动的增长势头可能会在未来几个月减弱。

6、西门子医疗(Siemens Healthineers)

2021年上半年营业收入(百万美元):9178

同比:+8%

研发费用:773(同比-2%)

*西门子医疗财年特殊,2021上半财年区间为2020年10月1日-2021年3月31日

汇率:1欧元=1.1717美元

2021上半年,西门子医疗营收78.33亿欧元(91.78亿美元),同比+8%,在可比基础上,增长了13%。所有业务部门都对收入增长做出了贡献,其中诊断业务增长最高,达到+20%。

鉴于2021财年上半年强劲增长表现,西门子医疗上调了2021财年预期。

关键业务表现:

影像:营收46.87亿欧元,同比+3%,在可比基础上,调整后的收入增长了8%。在总营收中占比59.8%,是西门子医疗第一大业务。

由于用于诊断和监测COVID-19患者,CT和X射线产品的增长非常强劲。

区域上,欧洲、中东和非洲地区收入增长迅速,而亚洲、澳大利亚的可比收入增长显著,而美洲的增长略有下降。

诊断:营收24.20亿欧元,同比+20%,在可比基础上,调整后的收入增长了26%。在总营收中占比31%,增长率为三大业务之最。

营收急剧增长,主要是受对COVID-19抗原快速检测的高需求所驱动。

所有地区均实现了强劲增长。

临床治疗:营收8.20亿欧元,同比-1%,在可比基础上,调整后的收入增长了4%。

欧洲、中东、非洲和亚洲、澳大利亚的可比增长,部分被美洲与疫情相关的收入下降消。

相较去2020年上半年,各业务占比基本保持不变。

区域方面:

EMEA(包括欧洲、独立国家联合体、非洲、中东):营收29.29亿欧元,同比+27%。在总营收中占比最高(37%)

美洲区:营收26.86亿欧元,同比-8%,是西门子医疗最大区域市场,占比34%。

亚太区(含澳洲市场):营收22.19亿欧元,同比+12%,在三大区域中增速最高。可比收入增长了12%。所有部门都对这一增长做出了贡献。

中国营收11.00亿欧元,同比+19%。占亚太地区总营收的占比一半,也是报告中除德国外第二大增长市场。

在影像业务的推动下,尤其是在对CT和X射线产品的高需求的推动下,中国的可比收入出现了大幅增长(+21%)。

发展趋势:

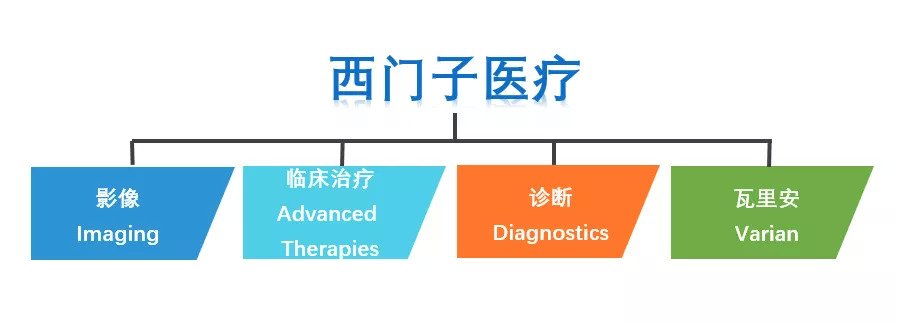

4月15日,西门子医疗以约164亿美元(139亿欧元)的价格完成了对Varian公司全部股份的收购。自收购Varian之日起,西门子医疗的业务分为四个部分:影像、诊断、瓦里安和临床治疗(如下图)。不影响本财年相关变化。

西门子医疗业务架构(本财年维持原有架构,无Varian)

2021财年标志着西门子医疗“2025战略”第二阶段,即“升级”阶段的中期,该公司为其细分领域明确了优先事项——扩大市场份额,并推进公司的数字化转型。该“升级”阶段将持续到2022财年结束。西门子医疗2020年宣布以164亿美元收购瓦里安就是基于这样的战略。

在升级阶段,西门子医疗的目标是每年可比营收增长超过5%,每年调整后的每股基本利润增长约10%。

7、GE医疗(GE Healthcare)

2021年上半年营业收入(百万美元):8761

同比:+2%

2021年上半年,GE医疗业务总营收87.61亿美元(约73.67亿欧元),同比+2%。

从GE医疗调整后业务细分来看,

GE医疗自2020年一季度完成GE BioPharma的出售后,医疗业务仅包含医疗系统(HCS)和医药诊断(PDx)两部分。GEBioPharma的剥离导致医疗业务营收增长受限。

医疗系统(包含影像、超声、生命护理解决方案、企业软件及解决方案,简称HCS):

营收77.40亿美元,占GE医疗总营收88%;同比+11%;

受影像和超声业务增长的推动,营收有机增长了7亿美元(+9%),生命护理解决方案销量减少,具体数额未作披露。

医药诊断(简称PDx,包含造影剂和核示踪剂):

营收10.21亿美元,约占GE医疗总营收的12%;同比+24.5%;

PDx业务恢复到疫情前的销量。

发展趋势:

另外,6月24日,GE宣布Peter Arduini将接替Kieran Murphy为GE医疗集团总裁兼首席执行官,于2022年1月3日生效。Kieran Murphy将在年底前完成交接,之后在公司担任GE的战略顾问直到退休。

另外,GE医疗全球CEO KieranMurphy表示,市场正在回归到某种程度上更为稳定的水平,医院也正在试图消化疫情中被压抑的需求。

8、史赛克 (Stryker)

2021年上半年营业收入(百万美元):8274

同比:+30%

研发费用:598(同比+22.8%)

2021年上半年,史赛克回归增长,营收82.74亿美元,同比+30%。

关键业务表现:

医疗手术部门营收26.1亿美元,同比+13.6%。其中:Medical、Sustainability 、内窥镜、仪器四大细分子业务均有不同程度的上涨;

骨科业务营收21.58亿美元,同比+43%。其中创伤和四肢业务、膝关节、髋关节都实现上涨,尤其是创伤和四肢业务同比+96%;

神经脊椎业务营收11.16亿美元,同比+33%,脊柱业务营收4.1亿美元,同比+27%。

区域方面:

美国地区营收58.84亿美元,同比+27.7%。细分业务中骨科业务(+47%)、医疗手术部门(14.5%),神经脊椎业务(27.1)。

国际地区营收23.63亿美元,同比+35.6%。细分业务中骨科业务(+49%)、医疗手术部门(17.7%),神经脊椎业务(35.6%)。

发展趋势:

数字化医疗是史赛克押注的方向:

2021年1月5日,史赛克宣布收购传感器数字化领导企业OrthoSensor,押注骨科可穿戴设备。(金额未披露)

在全球经济从新冠大流行中恢复的前提下,史赛克预计在2021年有机营收增长率为8%-10%,调整后每股净收益的范围在8.80 - 9.20美元。

另外,史塞克的关节外科手术机器人MAKO于2021年3月在中国获批用于全膝关节置换适应症,是中国第一且目前唯一获批上市的关节外科手术机器人。

9、飞利浦医疗(Philips Healthcare)

2021年上半年营业收入(百万美元):7402

同比:+2%

汇率:1欧元=1.1717美元

2021上半年,飞利浦医疗(仅考虑诊断治疗和互联关护业务)营收为63.17亿欧元(74.02亿美元),同比+2%(2020年同期为61.73亿欧元)。

关键业务表现:

诊断和治疗业务:营收39.73亿欧元,同比+6%,可比基础上,销售额增长13%。

从细分领域来看:图像引导治疗、企业诊断信息学、诊断成像和超声领域有两位数的增长。

互联关护业务:营收23.44亿欧元,同比-4%(2020年上半年营收24.27亿欧元),可比销售额下降了6%。(互联关护业务包括:远程医疗、监护急救、睡眠和呼吸护理等)

从细分领域来看:医院患者监测业务实现了两位数的增长,但睡眠和呼吸护理业务的两位数下降完全抵消了这一增长。

区域营收

美国:整体营收30.12亿欧元,是飞利浦最大的市场,占比37%,营收同比-1%;

中国:整体营收11.32亿欧元,占比14%,同比+8.4%。

其他国家:荷兰、日本、德国、英国、加拿大等营收均有不同程度增长。

发展趋势:

2021年,飞利浦继续聚焦医疗业务。

并且,2021年,飞利浦预期实现低个位数的可比销售额增长,调整后的EBITA利润率提高60-80个基点。增长将主要得益于诊断和治疗及个人健康领域的强劲增长,互联关护业务营收将有所下滑。

10、波士顿科学(Boston Scientific)

2021年上半年营业收入(百万美元):5829

同比:+28%

集团研发费用:574(同比+5.9%)

2021上半年,波士顿科学营收58.29亿美元,同比+28%,三大业务均实现不同程度增长。

关键业务表现(Q2):

心血管业务营收12.63亿美元,与2020年同期的8.34美元相比+51.4%。

内外科营收9.48亿美元,与2020年同期的5.76亿美元相比+64.6%;这得益于AXIOS 、SpyGlass DS、分辨率 止血夹的差异化产品组合,在所有主要特许经营公司的比利、止血和感染预防方面都具有显著的优势。

节律管理与神经系统营收8.66亿美元,与2020年同期的5.25亿美元相比+65%。

区域方面:

与2020年同期相比,2021年上半年波科在美国、欧洲、中东和非洲、亚太地区、拉丁美洲和加拿大等区域都实现了净销售额的增长。同时,新兴市场的净销售额为3.59亿美元,与去年同期相比+33.8%。

发展趋势:

波士顿科学首席执行官Mike Mahoney表示,鉴于市场环境,预计今年下半年将恢复到正常水平。

在资本配置方面,战略整合仍然是波士顿科学的“首要任务”,该公司专注于相近的高增长市场。截至2020年年底,波士顿科学拥有19亿美元现金。该公司将继续积极参与风险投资组合。

数字化医疗领域推进方面:

2021年1月,波士顿科学宣布将以9.25亿美元收购心脏监测公司Preventice Solutions。

新冠疫情继续的情况下,下半年医疗企业排名之战究竟如何?

2021年上半年已尘埃落定,或许未来全球顶级医疗变革之日,就是排行榜风云变化之时。

评论