文|IPO日报 吴鸣洲

近日,快狗打车向港交所递交了招股说明书,中金、UBS(瑞银集团)、交银国际、农银国际为联席保荐人。

作为58同城旗下同城货运平台,从2014年成立发展至今,原名“58 速运”的快狗打车目前已是中国内地第二大线上同城物流平台。

截至2021年4月30日,快狗打车已拥有约2480万名注册用户和450万名注册司机。但由于依赖补贴、优惠券等形式拉新促活,公司仍然处于亏损状态。

值得一提的是,这是在今年安居客、天鹅到家纷纷递交上市申请后,58同城旗下又一家公司发起上市。

三年多亏损21.65亿元

据悉,快狗打车成立于2014年,是58到家旗下的线上同城物流平台,前身为58速运。目前,快狗打车在中国、新加坡、韩国及印度的340多个城市开展业务,其中,中国内地品牌为“快狗打车”,其他地区品牌为“GOGOX”。

招股书显示,快狗打车2020年完成2710万订单,产生交易总额达27亿元,覆盖用户达320万人。

根据弗若斯特沙利文的资料,按2020年交易总额计,快狗打车是中国内地第二大线上同城物流平台,也是中国香港地区的市场领导者。内地市场叠加香港市场的交易额后,快狗打车在亚洲线上同城物流的市场份额达到68%。

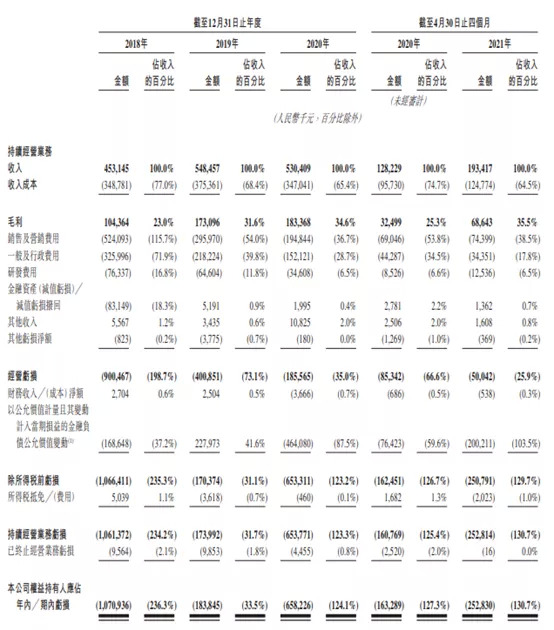

财务数据方面,2018年-2020年以及2021年前4个月(下称“报告期”),快狗打车实现的营业收入分别为4.53亿元、5.48亿元、5.3亿元、1.93亿元,同期净利润分别为-10.71亿元、-1.84亿元、-6.58亿元、-2.53亿元,累计亏损约为21.65亿元。

受疫情影响,快狗打车在2020年的收入和净利润均有所下滑。此外,公司仍然处于亏损状态。相比2018年的大额亏损,公司2019年亏损幅度收窄了83%,虽然2020年又再次增大亏损幅度,但比起2018年,也已经收窄了39%。

IPO日报发现,公司出现亏损,主要是销售及营销费用、一般及行政费用居高不下。

报告期内,快狗打车的销售及营销费用达5.24亿元、2.96亿元、1.95亿元、7439.9万元,占收入的比重分别为115.7%、54%、36.7%、38.5%;一般及行政费用则分别为3.26亿元、2.18亿元、1.52亿元、3435.1万元,占比分别为71.9%、39.8%、28.7%、17.8%。

同一时期内,快狗打车研发费用分别为7633.7万元、6460.4万元、3460.8万元、1253.6万元,在收入中的占比分别为16.8%、11.8%、6.5%、6.5%。

可以看出,报告期内,公司一直在缩减各种费用支出。快狗打车也指出,此前公司采用补贴、优惠券等形式拉新促活,而现在主要通过口碑推荐、向用户提供奖励、社交媒体及应用商店广告、搜索引擎及关键字搜索开展营销活动。

上述一系列措施也带来了一定的效果。报告期内,公司的经调整后净亏损分别为7.84亿元、3.97亿元、1.84亿元、5180万元,亏损持续收窄。

平均抽佣率11.7%

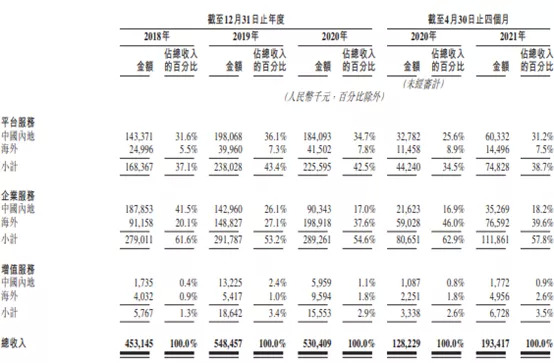

按业务分类来看,快狗打车主要自平台服务、企业服务及增值服务产生收入。

企业服务是指,公司为企业客户提供计划及按需物流服务。公司所收服务费是企业客户为其向公司所下的托运订单支付的总金额。

平台服务则是公司通过在平台上匹配托运人和司机促进按需同城物流交易,公司向完成托运订单以提供同城物流服务的司机处收取服务费。公司所赚的服务费是托运人所支付金额与司机所赚金额之间的差额。

增值服务是公司为托运人、司机和其他参与者提供的其他服务。例如,在中国内地,司机可以通过公司APP获得有关加油站位置和车辆维修保养中心位置的讯息,并以具竞争力的价格预定他们选择的服务。在海外市场,公司增值服务包括,中国香港和新加坡的燃料卡服务,以及公司在中国香港的专有服务中心的车辆保养和维修服务等。

其中,企业服务收入是公司的核心收入来源,报告期内的收入占比分别为61.6%、53.2%、54.6%、57.8%;平台服务收入占比分别为37.1%、43.4%、42.5%、38.7%;增值服务收入历年的占比约为3%左右。

在企业服务业务中,海外市场增长较快,且目前贡献了主要的收入;而平台服务业务则正好相反,今年前4个月,内地市场的平台服务收入占总收入的比重为31.2%,海外市场的平台服务收入占比7.5%。

整体来看,报告期内,公司海外业务所产生的收入分别占公司总收入的26.5%、35.4%、47.2%、49.7%,海外占比逐年增加。

然而IPO日报搜索发现,一些司机在网上抱怨“快狗打车的抽成太高”。

来源:知乎

据悉,在平台服务中,公司通过平均抽佣率计量平台服务在指定期间的定价,即通过指定期间平台服务产生的收入除以完成托运订单的交易总额来计算。报告期内,公司在中国内地的平均抽佣率分别为5.8%、8.2%、9.8%及11.7%,在海外市场的平均抽佣率分别为4.5%、6.8%、8.2%及8.7%。

在疫情期间,快狗打车曾推出“全国订单平台0抽佣”政策。据了解,自2020年2月19日至疫情好转期间,快狗打车全国范围内都将推出0抽佣政策,并表示司机接单收入将无上限。

然而即便是推行了0抽佣政策,2020年,公司在中国内地的平均抽佣率仍是出现增长,同比提升了1.6个百分点。

报告期内,公司的平均抽佣率逐年增加,从2018年至今已经接近翻倍,且内地市场的抽佣率明显高于海外市场。今年前4个月,公司在中国内地的平均抽佣率已经达到11.7%。也就是说,一笔100元的单子,平台将抽成11.7元,司机到手只有88.3元。

事实上,今年5 月,包括交通运输部、中央网信办、国家发展改革委、工业和信息化部、公安部等八部委对包括快狗打车在内的平台公司进行联合约谈。约谈指出,近期社会各界集中反映网约车平台公司抽成比例高、分配机制不公开透明、随意调整计价规则,以及互联网货运平台垄断货运信息、恶意压低运价、随意上涨会员费等问题,涉嫌侵害从业人员合法权益,引发社会广泛关注。

融资完就寻求上市

由于持续亏损,快狗打车的经营性现金流持续恶化。

报告期内,快狗打车在经营活动获得的现金净流量分别为-3.8亿元、-4.56亿元、-1.26亿元、-1.14亿元,累计现金净流量为-10.76亿元。

IPO日报发现,公司日常经营所需的现金来自于融资。

天眼查显示,截至目前,公司共计发起了5轮融资,融资方包括红杉资本、菜鸟网络、腾讯投资等多个知名投资机构。

值得一提的是,在提交IPO申请前夕的2021年7月,快狗打车还发起了一轮融资,投资方为交银国际、数码港投资创业基金(CMF),融资金额约近亿美元。

来源:天眼查

对此,网经社电子商务研究中心特约研究员、上海汉盛律师事务所高级合伙人李旻表示,融资完就寻求上市,说明快狗需要更多资金来支持业务发展,并且通过融资获取下一轮市场竞争的入场资格。快狗寻求上市,更多的是在下一轮抢占市场份额中追求领先。

截至当前,快狗打车的最大股东是58到家,持股比例达51.2%。GoGoVanCayman(林凯源等股东持股)持股17.82%,阿里巴巴集团合计持股15.99%。

此外,快狗打车的IPO与背后的58同城也不无关系。

一位业内人士指出,近年来,58同城不断孵化本地服务相关品牌,包括安居客、快狗打车、天鹅到家、转转等,这些子品牌或承载着58同城私有化再次上市的野心。但他也指出,58同城在打造本地生活服务生态的同时,要谨防“摊大饼”,避免走上乐视的“老路”。

私有化不到一年

除了推动快狗打车港股上市,2021年,姚劲波掌控的58同城先是拆了安居客欲赴港上市,然后又忙不迭推着天鹅到家踏上赴美上市之路。

而这距离58同城美股私有化还不到一年。

2013年10月31日,58同城在美国上市,募资1.9亿美元。然而,上市后的58同城并未获得美股投资者的看好,公司的股价表现较为不温不火。到了后来,公司业绩也开始下滑。

2020年6月15日,58同城宣布签署私有化协议。2020年9月7日,58同城以超过75%的投票审议通过私有化提案,交易估值约为87亿美元。

私有化之后,58同城将几项具体的业务分拆了出来,其中就包括天鹅到家、快狗打车、安居客等。

今年4月,安居客向港交所递交招股书。

据悉,安居客主要通过提供在线营销服务以及交易服务产生收入。股权结构方面,58同城和腾讯分别持有安居客45.3%和14.1%的股权,是公司的第一、二大股东。

2018年-2020年,安居客的营业收入分别为62.16亿元、75.79亿元、80.52亿元,归母净利润分别为19.07亿元、23.06亿元、19.55亿元。公司业绩整体呈现上升趋势,但2020年的收入增速放缓、净利润更是出现下降。

与业绩增速放缓对应的是,安居客近年的流动负债不断攀升,由2019年年末的17.49%飙升至2020年年末的92.74%,公司的负债总额也由2019年年末的22.72亿元增长至2020年年末的156.6亿元。

而这主要是58同城私有化的“后遗症”。

据悉,58同城的私有化是通过一笔16.5亿美元的定期融资(为期7年)及一笔8亿美元的等值人民币两年过桥贷款融资拨资。随着安居客从58同城分拆,58同城的融资安排得到重组。安居客同意分占75%的七年期贷款本金及40%的两年过桥贷款本金。

正因如此,安居客此时分拆上市,一些市场人士认为其主要是为了“分担58同城私有化交易所带来的债务压力”。

然而,安居客递交招股书至今已经过去4个月,似乎一直没有进展。

仅17天就暂停

7月,天鹅到家递交了招股书,拟纽交所上市。

据悉,天鹅到家成立于2014年,隶属到家集团,主要业务包含了通过平台劳动者提供的保姆、保洁、月嫂等在内的家庭服务;劳动者技能升级培训;通过天鹅交易协作网络双向服务用户及劳动者。

实际上,公司原名为“58到家”,2020年9月才正式更名为“天鹅到家”。

关于持股情况,58到家持有公司4.05亿B股股份、78.8%的股权,58同城则通过58到家实现间接控股;天鹅到家创始人陈小华持股2.6%,共计1363.91万股股本。

与安居客、快狗打车相比,天鹅到家的财务状况并不乐观。

2018年-2020年及2021年第一季度,天鹅到家实现营业收入分别为3.99亿元、6.11亿元、7.11亿元、1.97亿元,净利润分别为-5.91亿元、-6.16亿元、-6.15亿元、-1.44亿元,累计亏损了19.66亿元。

天鹅到家的IPO道路较为坎坷波折。

今年3月,美国通过《外国公司问责法案》最终修正案,剑指赴美上市的中国企业。7月,有媒体称,美国证券交易委员会(SEC)已暂停处理中国企业的IPO申请,并正在制定新的指南。SEC当天发表公告称,要求赴美上市的中国公司提供更多信息,包括公司的法律架构及来自政府干预的“政策风险”。

而在此之前,天鹅到家已经暂停了IPO计划。7月20日,天鹅到家回复媒体称,天鹅到家已暂停赴美上市进程,严格依法依规运营。

从7月3日雄心勃勃冲刺“中国家庭服务平台第一股”,到7月20日宣告暂停,天鹅到家的上市路仅历时17天就止步纽交所门前。

如今来看,虽然旗下三家公司几乎同时发力,但是58同城再次上市的计划或许并不那么顺利。

版式|褚念颖

编辑|王莹

评论