记者 |

2021年中报季收官,国有六大行交出“期中考”成绩单。

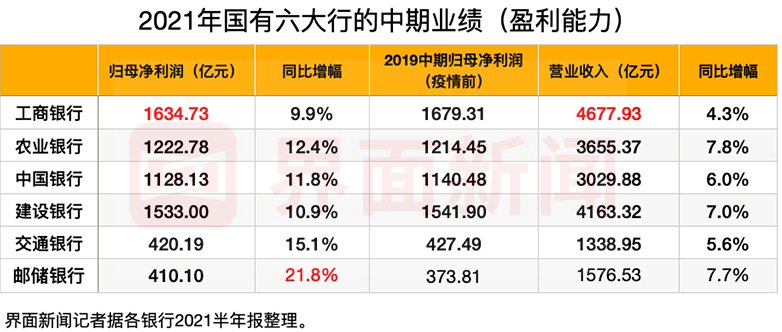

毫无悬念,归母净利润和营业收入的“双料冠军”依旧归属于工商银行,报告期内分别为1634.73亿元和4677.93亿元。

在2020年疫情、减费让利等因素导致的低基数的影响下,今年半年报国有六大行的净利润同比增速表现“亮眼”,增速最快的仍是邮储银行,达21.8%。

值得注意的是,仅邮储银行、农业银行今年上半年的净利润超过2019年中报水平。工商银行、中国银行、建设银行和交通银行等四家银行净利润尚未完全恢复至疫情前水平。

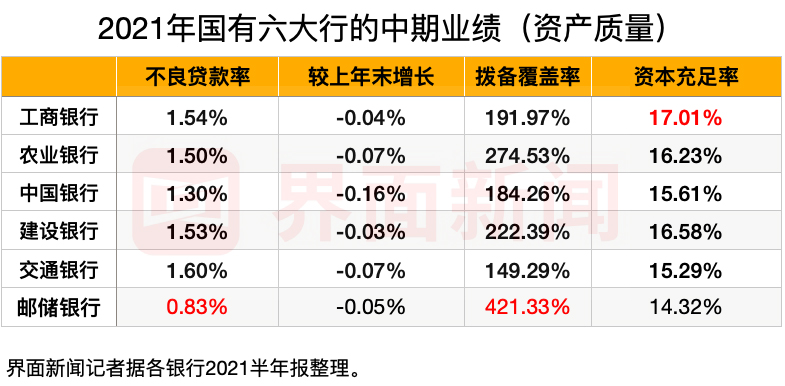

资产质量方面,邮储银行不良率最低,为0.83%;拨备覆盖率最高的也是邮储银行,达421.33%;资本充足率最高的为工商银行,达17.01%。

资产质量方面,邮储银行不良率最低,为0.83%;拨备覆盖率最高的也是邮储银行,达421.33%;资本充足率最高的为工商银行,达17.01%。

六大行不良率较上年末均有所下降,不过,对比银保监会公布的二季度末大型商业银行不良贷款率1.45%,仅邮储银行、中国银行、农业银行低于该平均水平。

除业绩数据外,今年半年报两大亮点在于绿色金融和数字人民币的信息披露。

“绿色金融”亮点多,工行绿色贷款余额突破2万亿

随着2020年9月“30·60”碳达峰、碳中和目标的提出,绿色金融体系的构建正在加紧进行。作为商业银行“国家队”,上半年六大行“绿色金融”表现如何?下半年又会如何发力?

界面新闻记者梳理国有六大行半年报发现,“绿色金融”内容篇幅较上年同期明显增多,但披露的绿色金融数据的维度略有差异、统计口径各有不同。

为何会有差异?有银行业资深人士向界面新闻表示,主要有两个原因,一是各银行想向市场传递的绿色金融亮点不同;二是银行可能考虑到数据披露的连续性。

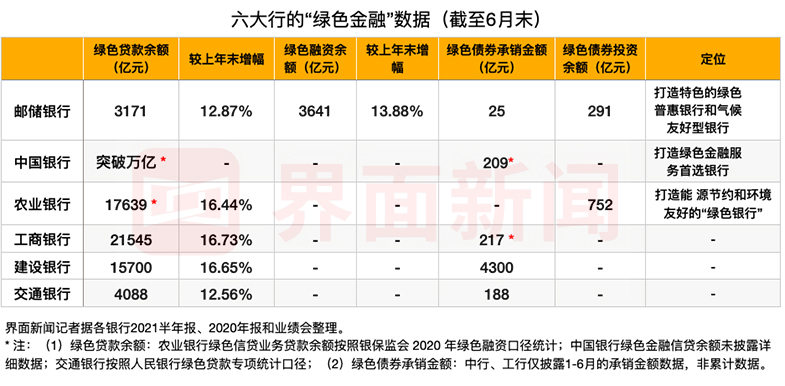

从绿色贷款余额维度来看,共4家银行突破万亿元。其中,工商银行依旧保持“领头羊”地位,截至6月末,绿色贷款余额约2.15万亿元,较上年末的1.85万亿元增长16.73%,增幅同样稳居第一。

从绿色贷款余额维度来看,共4家银行突破万亿元。其中,工商银行依旧保持“领头羊”地位,截至6月末,绿色贷款余额约2.15万亿元,较上年末的1.85万亿元增长16.73%,增幅同样稳居第一。

另外,绿色贷款余额“破万亿”的银行还包括农业银行、建设银行、中国银行。

从绿色债券承销金额维度来看,工商银行和中国银行仅披露上半年数据,邮储银行、建设银行和交通银行披露的是累计数据。

具体来看,工行半年报显示,上半年,该行主承销绿色债券24只,规模合计217.28亿元,市场排名第一。

中行行长刘金在业绩会上透露,上半年,该行绿色金融债务融资工具投资量居商业银行第一,协助客户在境内发行绿色债券509亿元,其中该行实际承销的份额209亿元,在银行间市场排名第一。

建设银行半年报披露,上半年,在银行间市场承销14笔绿色及可持续发展类债券108亿元,较上年同期增长108%,包括承销市场首批非金融企业类“碳中和债”和“可持续发展挂钩债券”等。截至6月末,该行已累计承销境内外绿色债券97笔,累计承销规模超4300亿元。

另外,截至报告期末,邮储银行绿色债券承销金额为25亿元;交通银行累计承销绿色债券(碳中和债)共16笔,发行金额总计960亿元,承销金额188亿元。

“展望未来,银行业绿色金融服务‘30·60’目标将呈现三大发展趋势:银行金融业务发展的重点领域面临调整、银行业气候与环境风险管理将不断加强、银行业将不断提升自身气候表现以树立形象。”《2021年度中国银行业发展报告》指出。

那么,国有大行在绿色金融上有何“小目标”?

中行行长刘金在业绩会上透露,将大力支持绿色产业,提升绿色信贷的占比,“十四五”期间计划对绿色产业提供不少于一万亿元的资金支持,实现绿色信贷占比逐年提升,境内对公绿色贷款余额占境内对公贷款的比例比“十三五”末提升不低于5个百分点,力争达到10个百分点。

交通银行在中报明确提出,将树立“碳普惠”的新理念,为碳排放权、排污权等特殊权益定制个性化融资方案。下一步,该行将围绕“碳中和”目标推进过程中新增的各类融资需求,重点支持包括节能环保、清洁生产、清洁能源、绿色生态、基础设施绿色升级等绿色重点产业领域,积极发展“碳中和”债券,关注“碳交易”等市场热点衍生的业务机遇和客户。

农业银行副行长林立在业绩会上介绍,“十四五”时期,该行将做到三个确保,一是确保绿色信贷增速持续高于全行信贷平均增速,二是确保绿色信贷余额占各项贷款的比重持续上升,三是确保绿色直接融资和创新型业务共进能力不断提高。

数字人民币数据首披露:建行、工行占据“半壁江山”

作为首批指定运营机构,六大行中的三家银行也在半年报中首次披露了数字人民币布局进展。

截至6月末,工商银行累计开立个人钱包超463万个,对公钱包132万个,签约数字人民币受理商户18万个,交易金额超过5亿元。同时,与46家商业银行同业签署了合作协议,共同打造数字人民币全场景生态体系。

建设银行介绍,截至6月末,该行数字人民币试点场景覆盖生活缴费、餐饮服务、交通出行、购物消费、教育缴费、政务服务等领域。开立个人钱包723万余个,对公钱包119万余个,累计交易笔数2845万余笔,交易金额约189亿元。

据交通银行方面披露,上半年该行落地的场景达到13万个,开立了个人数字钱包将近116万个,法人钱包13万个,累计交易金额达到25亿元人民币,交易笔数达到630万笔。

央行数据显示,截至2021年6月30日,数字人民币试点受邀白名单用户已超1000万,开立个人钱包2087万余个、对公钱包351万余个,累计交易笔数7075万余笔、金额约345亿元。数字人民币试点场景已超132万个。

从规模来看,在个人钱包方面,工商银行、建设银行、交通银行开立的钱包占比分别为22.2%、 34.6%、5.5%。在对公钱包方面,工商银行、建设银行、交通银行开立钱包占比分别为37.6%、33.9%和3.7%。

可以看出,截至6月末,无论是个人钱包还是对公钱包,建行、工行两者合计的市场份额都已经占据“半壁江山”。

邮储银行虽然未披露具体试点进展情况,但半年报显示,该行增设数字人民币部总行一级部门;践行数字人民币国家战略,提高数字人民币服务输出能力,建立开放共享、形态多样的数字人民币生态圈。

此外,中行半年报披露,该行加快数字化转型,在执行委员会下整合设立金融数字化委员会,加强科技体系顶层设计和统筹管理,加强数字人民币运营的组织保障,全面提升数字化服务能力。

评论