记者|梁怡

近日,致力于兽用药品及相关产品的研发、生产和销售,主要产品包括兽用中药、兽用疫苗、预混合饲料、兽用化药的北京生泰尔科技股份有限公司(简称“生泰尔”)二次闯关创业板进入问询状态,保荐机构为中信建投证券。

据悉,生泰尔2017年9月便提交过招股书拟登陆创业板,但2019年6显示IPO并未通过。界面新闻记者注意到,首次IPO时生泰尔因销售模式、毛利率、推广费用等问题被发审委重点问询,然而时隔4年,公司的老问题花样升级了,关于销售模式、毛利率、推广费等问题仍没有理清。新问题又来了,公司部分产品产能利用率仅过半,部分产品产能利用率刚达90%的标准线,募投项目大幅扩产的必要性遭质疑。

首次对赌上市失败,二进宫能否成功?

生泰尔前身生泰尔有限系由江厚生、江小凤和黄亮于1999年共同出资设立,成立时注册资本为50万元,三人分别以货币出资40万元、7.50万元和2.50万元,但实际出资人为江厚生一人,江小凤及黄亮是代其持有的。

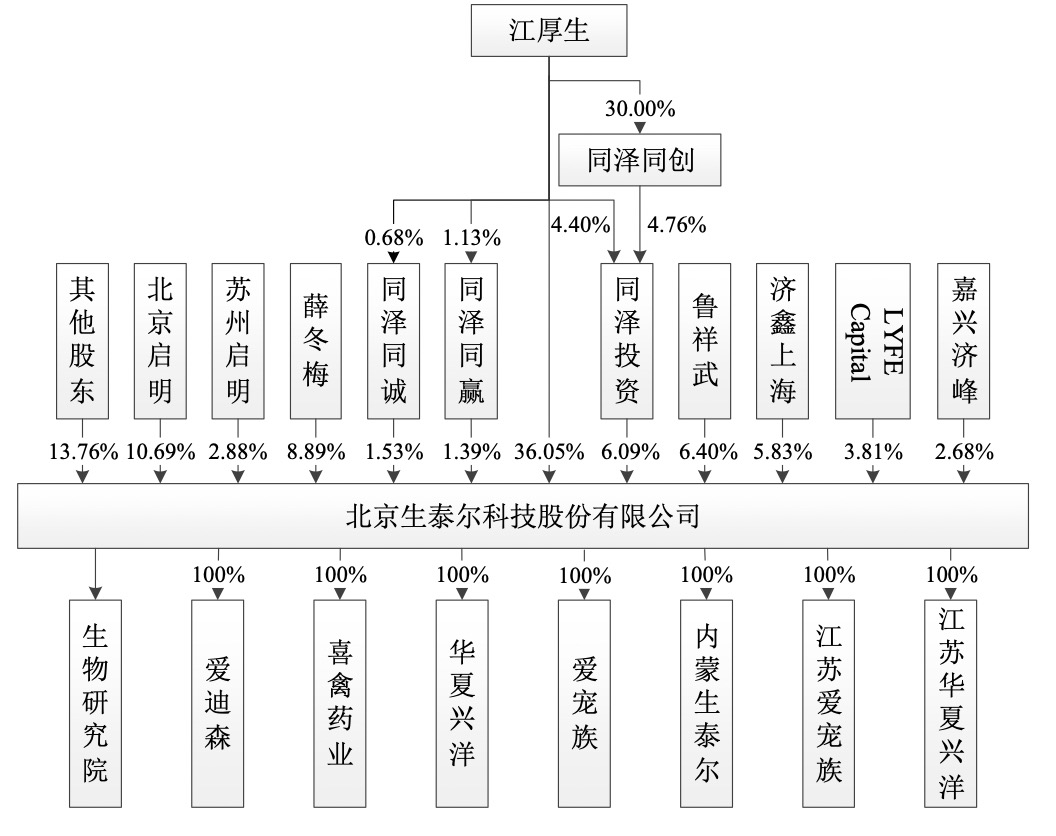

截至本次招股书签署日,生泰尔的股权结构如下:

IPO前,江厚生直接持有公司36.05%的股份,同时江厚生通过担任同泽投资、同泽同诚和同泽同赢的执行事务合伙人间接控制公司9.01%的股份,为公司控股股东。薛冬梅直接持有公司8.89%的股份,并担任公司的董事。江厚生与薛冬梅为夫妻关系,合计控制公司 53.95%的股份,为公司的实际控制人。

值得注意的是,界面新闻记者结合生泰尔所披露的股本演变情况说明及本次IPO招股书发现,外部股东北京启明、南海成长、苏州启明、腾瑞创业以及LYFE Capital在增资入股时与生泰尔有限、江厚生、薛冬梅等签署了相应的对赌协议约定相关特殊权利条款。2015年3月5日,腾瑞创业将所持生泰尔有限全部股权转让给腾业创新、中诚方圆、腾业丰汇、济鑫上海、嘉兴济峰、创盈卓雅。2020年8月,创盈卓雅将其持有的生泰尔全部股份转让给青岛聿澍。

但在首次IPO前夕即2016年8月19日,上述主体(LYFE Capital于2017年6月 8日)通过签署增资扩股的补充协议终止相关特殊权利条款。2019年6 月,中国证监会发行审核委员会未通过生泰尔的首次IPO申请,因此上述对赌协议自动恢复。

本次IPO前即2021年4月,生泰尔又与前述股东签署补充协议终止相关特殊权利条款,如果本次发行上市申请被否决,或者公司撤回本次发行上市的申报材料,则上述终止的权利条款即自行恢复。但上述条款中涉及公司的义务内容则彻底终止,无论发生何种情况,不再恢复效力。

不难看出,生泰尔一次上市不成,二次上市仍对赌压力傍身。

绑定中牧集团,售价格远低于其它客户?

招股书披露,生泰尔采用直销为主、经销为辅的销售模式。

具体来看,对于集团化、规模化养殖的大客户,公司采取直销模式,实行订单制销售,目前已经与温氏股份、正大集团、圣农发展等多家大型集团企业建立了良好的业务合作关系;对于中小型的客户,公司采用直销与经销相结合模式;对于公司自行开发的客户,一般采用直销模式,公司与其直接签订销售合同;对于养殖规模较小的客户一般采用经销模式,在降低公司销售、管理成本的同时,借助大型经销商的销售网络扩大市场覆盖。

生泰尔首次IPO被否时,发审委询问的主要问题之一便是针对销售模式的真实性、合理性,要求重点说明相同产品向大型养殖企业和中小型养殖户销售单价差异较大的原因及合理性;同类产品销售给直销客户和经销客户的单价差异较大的原因及合理性。

报告期内(2018年-2020年),公司经销模式下的主营业务收入分别为1.14亿元、1.14亿元和2.12元,占主营业务收入的比例分别为23.07%、22.18%和38.16%。其中2020年经销模式的销售额同比增长约2倍,占比随之大幅提升,中牧集团一跃成为公司第一大客户,销售金额达1.79亿元,占营收比重31.92%,同期第二大客户温氏股份,销售金额为3743.71万元,占比仅6.69%。

经销模式销售额大增,公司解释,主要与中牧集团的销售有关。2019年7月公司与中牧集团开始进行战略合作,中牧集团负责公司相关产品面向中小型客户流通渠道的建立、维护,并负责其进一步授权的下属经销商的管理,中小型养殖客户以及中小型经销商转为主要由中牧集团对其销售,因2020年面向中小养殖户的销售活动均主要由中牧集团开展,因而公司2020年度经销收入占比大幅上升。不过,这只能说明经销模式客户由分散变集中了,并不能解释经销模式销售额大幅提升。

天眼查显示,中牧集团成立于1982年12月4日,注册资本为11.62亿元,股权穿透后,系中央企业中国农业发展集团有限公司的全资子公司,主营业务之一为兽药经营。

界面新闻记者注意到,生泰尔与中牧集团的合作实也存在博弈关系:生泰尔依赖也受限于中牧集团。由于中牧集团的经销体系承担了面向中小型客户的市场推广、渠道维护等费用,因此公司向中牧集团的产品销售价格系在原向中小客户直销价格基础上给予一定的折扣,价格折扣率主要依据与中牧集团合作前三年公司的销售费用率情况,同时保持公司利润率水平以及向原有终端客户销售价格基本不变的基础上,再结合不同产品类别的毛利率情况综合确定,不同产品的折扣率有所差异。

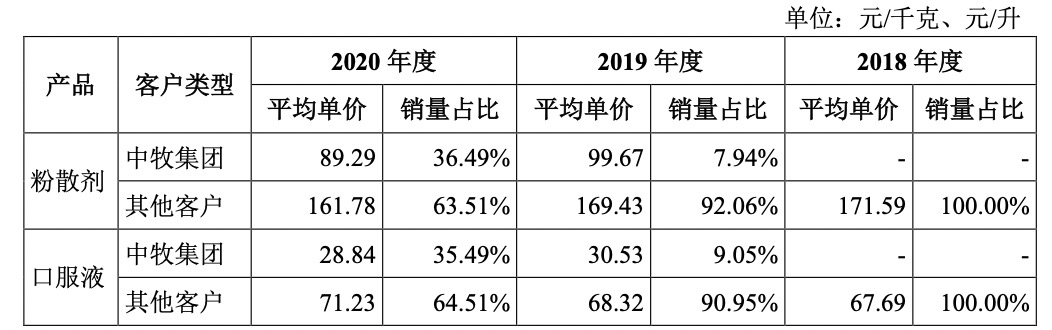

销售价格方面,公司向其售价相对较低,使得公司报告期内产品平均售价有所降低。以公司销量较大的兽用中药粉散剂为例,报告期内平均销售价格为171.59元/千克、163.89元/千克和135.33元/千克,2019年及2020年向中牧集团的平均售价仅为99.67元/千克、89.29元/千克,而其他客户平均售价为169.43 元/千克、161.78元/千克,价格较引进中牧集团前保持相对稳定。

毛利率方面,受公司向中牧集团产品售价较低、同时面向中牧集团的销售收入规模和占比快速增长影响,公司毛利率亦有所下降,报告期内公司主营业务毛利率分别为60.58%、62.12%和50.49%。

销售费用方面,与中牧集团开展合作后,公司面向中小客户的市场推广相关费用大幅减少,销售费用规模和销售费用率逐步降低,报告期内,公司销售费用分别为1.52亿元、1.34亿元和8594.09万元,销售费用率分别为30.65%、25.94%和15.36%,其中市场推广费骤降,由2018年的6200.11万元下滑至2020年的1492.61万元。

从经营成果来看,公司扣除非经常性损益后归属于公司股东的净利润分别为5245.01万元、5102.52万元和8120.31万元,其中2020年同比增长59.14%,同一口径下公司销售净利率分别为10.54%、9.89%和14.51%。也就是说,2020年公司选择与中牧集团合作,牺牲价格、毛利率换取销售费用下降、净利润提升暂时是有效的。

问题在于,未来生泰尔对中牧集团的依赖性愈发增强,销售受制于人,一方面是持续合作的风险,另一方面中牧集团议价能力强,公司产品售价存在进一步下滑可能,此外,因为招股书并未披露大客户销售均价,如果中牧集团进货价格大幅低于直销大客户,公司客户将不稳。

毛利率突然大降,或将继续下滑

在前述公司对中牧集团的销售模式分析中,有个重点指标——毛利率值得重点关注。

事实上,首次IPO被否时,发审委就对生态尔2015年-2017年毛利率经过重点问询,要求公司结合产品结构、定价机制、价格及成本波动情况,说明主要产品毛利率变动的原因及合理性,与同行业可比公司同类产品毛利率情况是否一致。

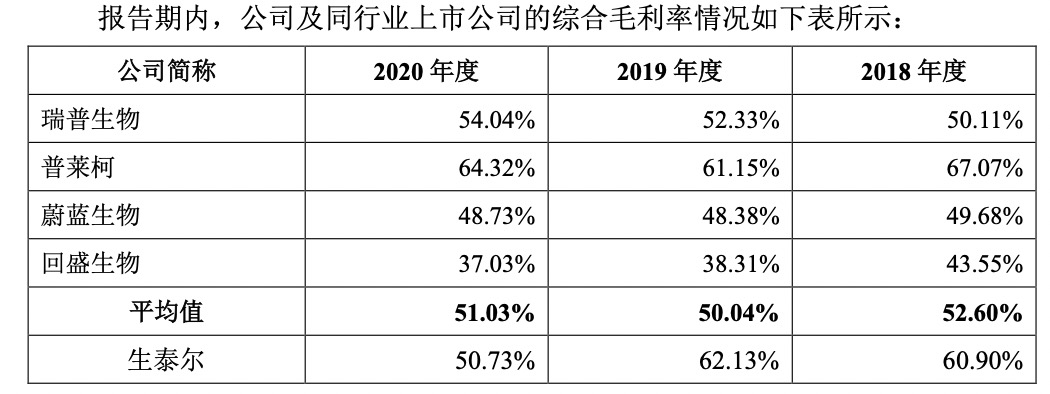

2015年-2017年,公司主营业务毛利率分别为62.54%、66.64%和64.42%,公司选择2015年、2016年主营业务相近的同行业上市公司中牧股份(600195),瑞普生物(300119)、普莱柯(603566)进行比较,结果显示,公司综合毛利率和兽用药品毛利率远高于同行,原因解释为产品结构差异,公司兽用药品主要由兽用中药构成,而同行以兽用化药或原料药为主。按照细分产品进行对比,公司的兽用化药产品毛利率与行业平均值基本一致,兽用中药市场竞争程度相对较弱,公司作为该细分行业中的龙头企业,凭借良好的产品质量及用户口碑具有一定的定价话语权,从而能够获得更高的毛利率水平。

2018年-2020年,生泰尔主营业务毛利率分别为60.58%、62.12%及50.49%,其中2020年毛利率同比骤降超10个百分点,突然与同行拉齐,这又是为何?

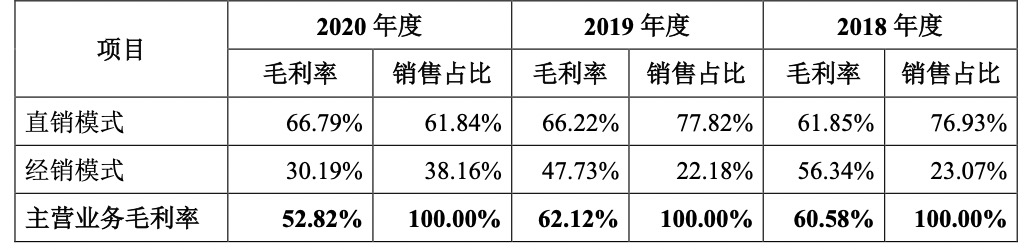

公司对此解释,首先,2020年度实施新收入准则,运输费用及销售佣金调入营业成本,剔除新收入准则影响后,综合毛利率为52.82%,由于公司营业收入99%以上由主营业务构成,因此综合毛利率与主营业务毛利率的数量和变动趋势基本一致,因此将2020年的主营业务毛利率暂定为52.82%。

其次,从产品售价端来看,2020年中牧集团销售占比快速提升,而销售价格又相对较低,势必会挤压毛利润;产品成本端而言,受2020年新冠肺炎疫情影响,公司采购的中药原材料黄芩、黄芪、板蓝根、麝香草酚的采购单价上涨幅度较大,材料采购成本上升。

2018年、2019年生泰尔毛利率远高于同行业可比公司,主要系公司毛利率较高的直销模式占比高于同行业可比公司所致,而2020年则与行业平均值较为接近。

更值得关注的是,公司在2020年以中牧集团为代表的经销模式形成的毛利率连直销模式的一半都不及,未来毛利率还存在继续下滑的风险。

募投必要性遭拷问:新增产能谁来消化?

招股书显示,生泰尔拟公开发行新股不超过1916.00万股,拟募资5.63亿元,用于生物制品 GMP 基地建设一期项目、研发中心建设项目和补充流动资金,其中兽用生物制品 GMP 基地建设一期项目为拟使用的第一大资金去向,共3.8亿元。

兽用生物制品 GMP 基地建设一期项目拟在江苏省镇江新区金港大道以北、青龙山路以东新建包括活疫苗车间、灭活疫苗车间、质检楼、仓库等在内的生产基地,该项目实施主体为江苏华夏兴洋,建设期为3年,建成后将形成年产8亿毫升灭活疫苗、18亿羽(头)份活疫苗的生产能力,完全达产后预计年均可实现销售收入5.33亿元 。

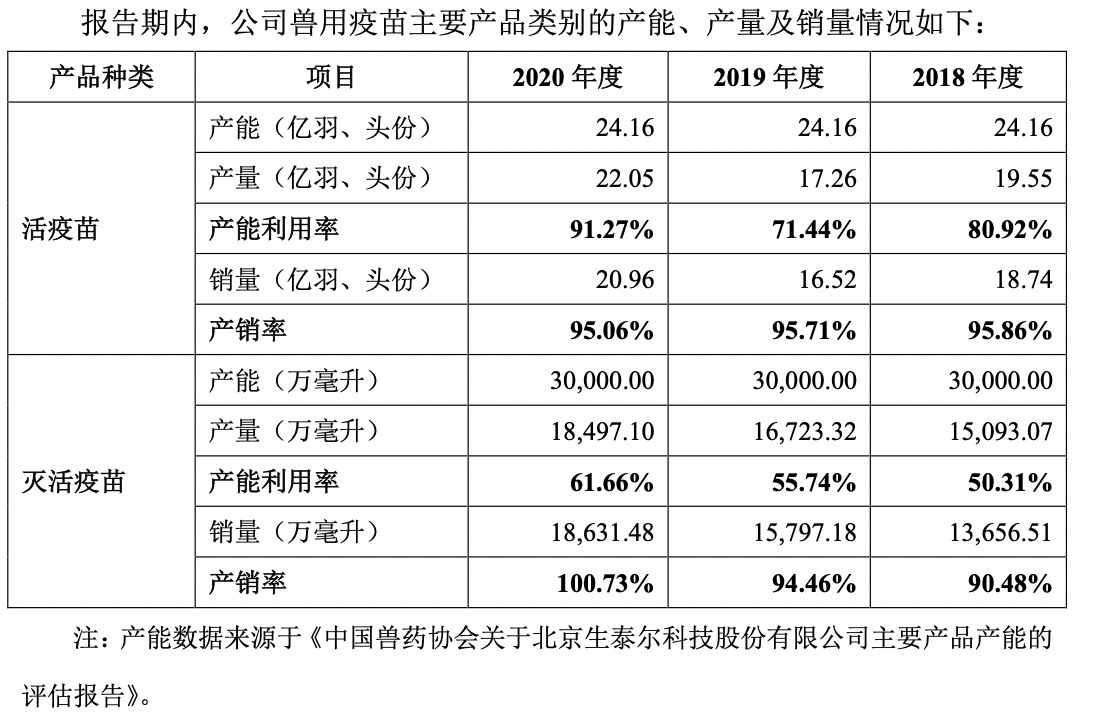

然而,生泰尔2020年活疫苗产能利用率为91.27%,刚刚进入90%的标准线,此次扩产约3/4的产能找谁消化?而灭活疫苗报告期内的产能利用率更不达标,本次又扩充约1/4的产能是否有必要?

招股书称,该募投项目的是为更好的满足生产质量监管要求,2020年4月,农业农村部发布《兽药生产质量管理规范(2020 年修订)》,所有兽药生产企业均应在2022年6月1日前达到新版兽药 GMP(兽药生产质量管理规范)要求,未达到新版兽药 GMP 要求的兽药生产企业(生产车间),其兽药生产许可证和兽药 GMP 证书有效期最长不超过2022年5月31日。

报告期内,华夏兴洋是公司兽用疫苗生产经营主体,其生产厂房于 2011年开始规划建设,现有5条符合旧版 GMP 规范的疫苗产线,生产及检验条件不能完全满足新版兽药 GMP 的要求。

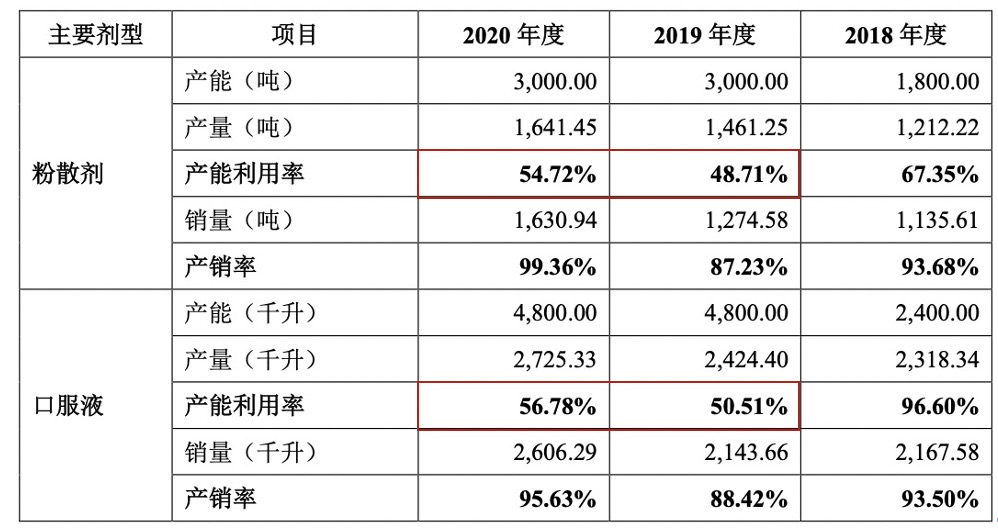

此外,在首次IPO募投项目中,公司拟募资3.05亿元(募资总额的70%)用于生泰尔(内蒙古)科技有限公司植物深加工及制剂生产建设项目,而本次招股书显示,2019年1月,该项目完成环保验收,产能大幅增长,然而产能利用率却不高。

值得注意的是,报告期内,该两种剂型占兽用中药、兽用化药合计销售收入的比例约85%,而兽用中药、兽用化药合计销售收入占主营业务收入的比重超70%以上,如果本次募投项目新增产能成功消化,那么生泰尔的产品营收结构将会出现较大变化,但问题在于本次募投项目是否会重蹈前次覆辙?

评论