文丨诗与星空

2020年初,各条路线的新冠疫苗都还在研制期,尚未问世,但一大批传说中的“神药”已经不断冲击着人们的神经,稍微有个风吹草动,就立刻被疯抢。

美国有“人民的希望”瑞德西韦,印度有伊维菌素… …

在中国,维C银翘片、莲花清瘟胶囊、双黄连都曾经因为传言可以治疗新冠被一抢而空,甚至是居家常备的藿香正气液也被认为有潜在疗效。

国内最有名的藿香正气液品牌当属太极集团(600129.SH),旗下的藿香正气口服液被称为“中华第一药”,列入国家卫健委发布的《新型冠状病毒感染的肺炎诊疗方案》试行第四至第八版医学观察期推荐治疗中成药,并荣获2020年临床价值中成药品牌榜。

还有急支糖浆、六味地黄丸等我们经常在广告中看到的产品,相信那个猎豹追美女的急支糖浆广告一定令很多人印象深刻。

太极集团主要经营医药工业和医药商业,集工业、商业、科研、贸易为一体,在业内算是医药产业链比较完整的一家大型企业集团。

医药工业就是中成药和西药的生产,共有13家制药厂;另有20多家医药商业公司,主要包括医药批发及零售,两大零售药房品牌“桐君阁大药房”和“太极大药房”,综合竞争力在川渝地区稳居第一。

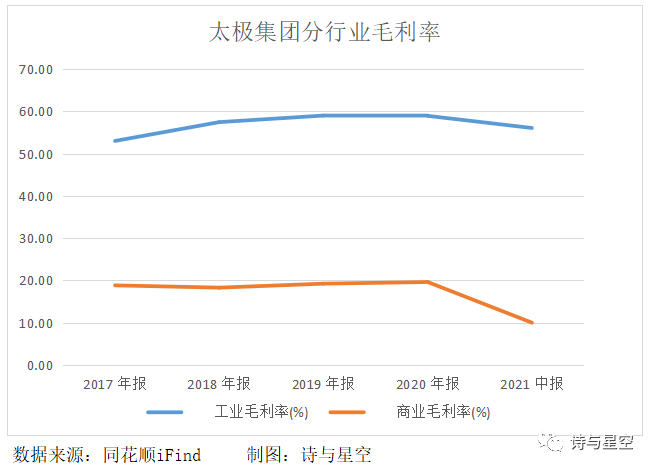

工业和商业贡献的收入占比几乎持平,但是毛利率方面却相差甚远。

究其原因,还在于经营模式的不同。

工业部分采购原材料进行生产和销售,通过扁平化的自营模式缩短销售渠道长度,减少流通环节;而商业主要是药品批发、零售和电子商务,也就是做中间商赚差价,因此毛利率偏低。

再仔细研究一下财报,就能更清楚其真实的盈利能力。

1

表面“华丽”的半年报

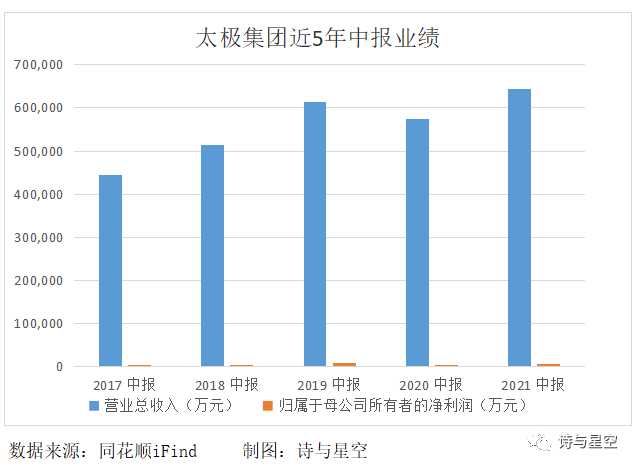

2021年上半年,太极集团实现销售收入64.43亿元,比去年同期57.54亿元增长11.97%,归属于上市公司股东的净利润7687.87万元,比去年同期1021.76万元增长652.41%。

看似净利润实现大幅增长,实际上是因为去年基数太低,不具有可比性。如果和2019年中报归母净利润8910.41万元比较,今年的盈利反而下降14%。

其他的财务指标又怎么样呢?

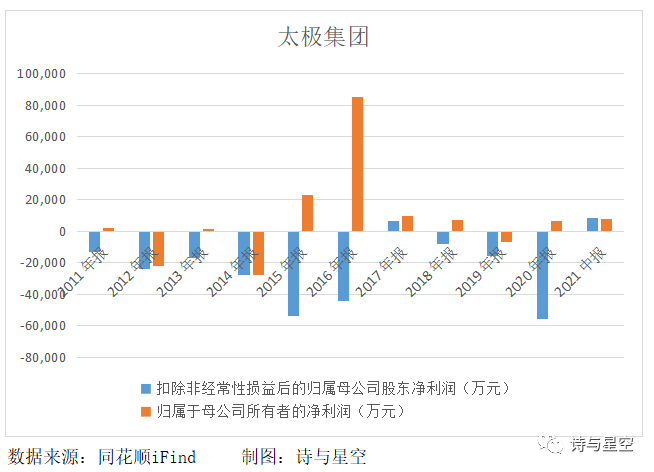

1、扣除非经常性损益后归母净利润连年亏损

太极集团的非经常性损益掩盖了其真实盈利水平,这些非经常性损益多数来源于投资收益、资产处置收益和政府补助等,是偶发行为,如果不考虑这些非正常因素,那么真实业绩是亏损的。

扣非归母净利润与归母净利润大幅背离,意味着非经常损益的金额超过归母净利润,导致公司真实业绩波动很大,去年就是如此。

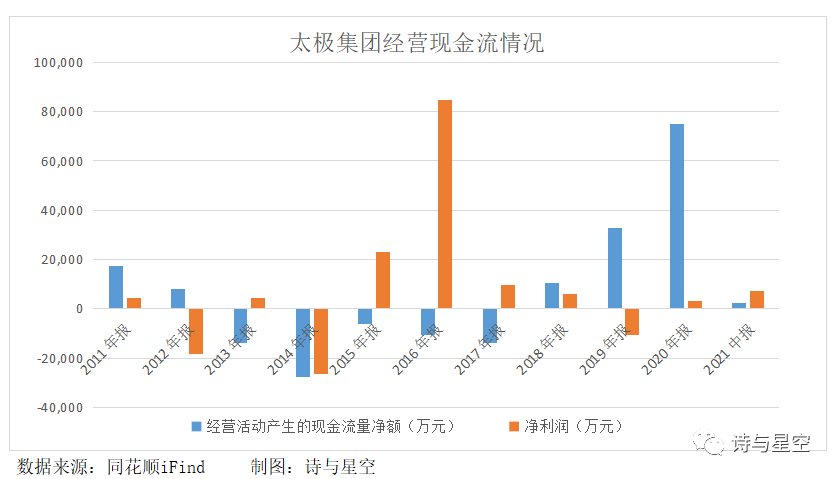

2、经营现金流净额与净利润严重不匹配

过去10年,太极集团近一半时间的经营现金流净额远远低于净利润。

因为收付实现制和权责发生制的关系,经营现金流净额和净利润通常会存在差异。

当经营现金流净额比净利润少了几百、几千万时,需要留意净利润虚高的程度很大。一方面是已确认的赊销收入,让净利润变的好看了,但实际上还没有收到现金。

另一方面,也印证了公司主要依赖非经常性收益提升盈利,主营业务并不赚钱,产生的现金流有限。

3、低到尘埃的销售净利率

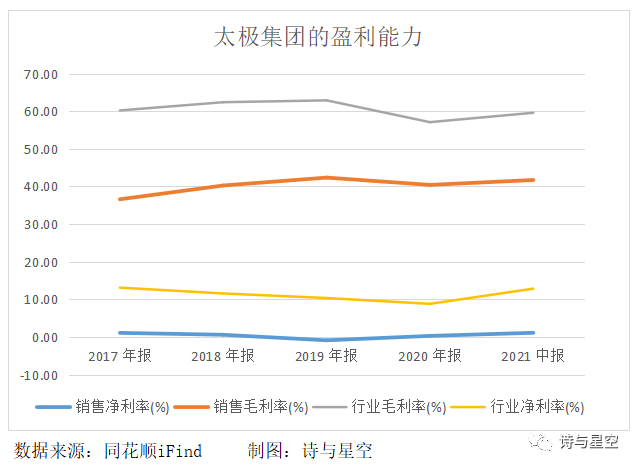

上半年,太极集团所有产品的综合毛利率和净利率分别为41.71%和1.11%,均低于行业平均水平,其中净利率更是低到尘埃里。

净利率之所以这么低,主要在于公司对营销的重视远胜于研发,以及沉重的利息负担。

2

研发不够,营销来凑

对于医药企业来说,研发是创新和盈利的生命线,若偏离了这条主线,转而用高额营销的方式创造利润,结果往往不尽人意。

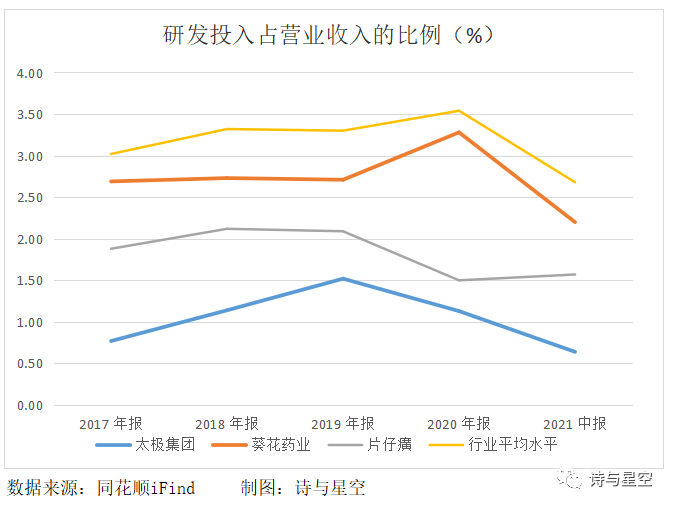

太极集团的研发投入占营业收入的比例远远低于行业平均水平,常年在1%左右徘徊,和市值差不多的葵花药业无法相提并论,更比不上行业内市值最高的片仔癀。

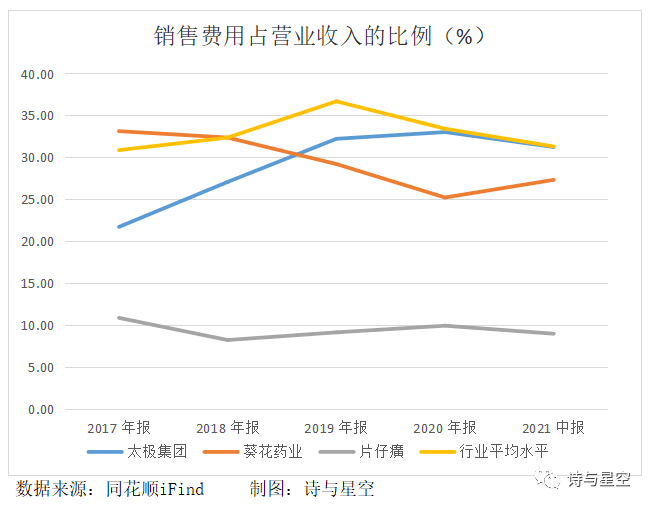

而销售费用占营业收入的比例高于另外两家公司,和行业平均水平持平。

半年报显示,销售费用20.13亿元,比去年同期16.82亿元增长了31%,主要用于学术推广、体验式营销以及线上推广营销方面。

面对集采降价的压力,很多药企都开始加大营销投入,不管线上还是线下,似乎把广告宣传看成唯一的出路,而渐渐忽略了研发的重要性。

最终,高额的营销费用将拖累净利润,导致企业白忙活一场。

3

沉重的利息负担

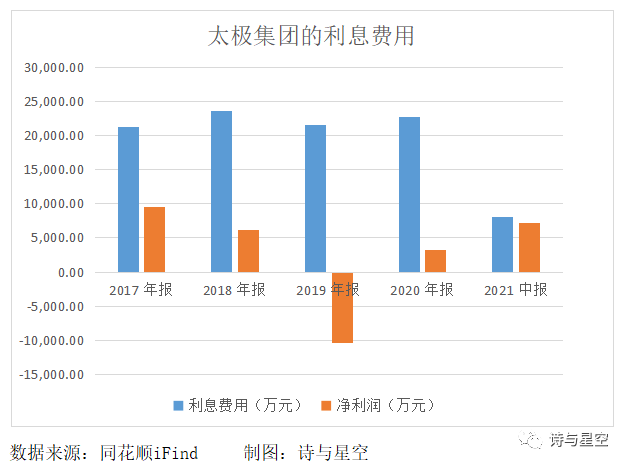

过去5年,太极集团年度利息费用通常在2亿左右,和几千万的净利润一比较就知道,赚的钱大部分贡献给了银行。

今年中报利息费用为8100万,虽然较去年同期下降了37%,但从以下两点来看,下半年借款很可能进一步增加。

第一,11个在建的制药厂项目总预算41.21亿元,截止上半年已投入资金12.53亿元,还有近29亿的资金缺口,全部来源于自筹资金和借款,资金压力非常大。

第二,目前账面上的存款只有11.5亿元,较年初已减少9.3亿元。暂不考虑短期借款,一年内到期的非流动负债就有5亿,现金流非常紧张。

以上的情况已经非常棘手,再看到其他应付款里藏着的猫腻,就更让人头疼。

4

其他应付款里的“悬机”

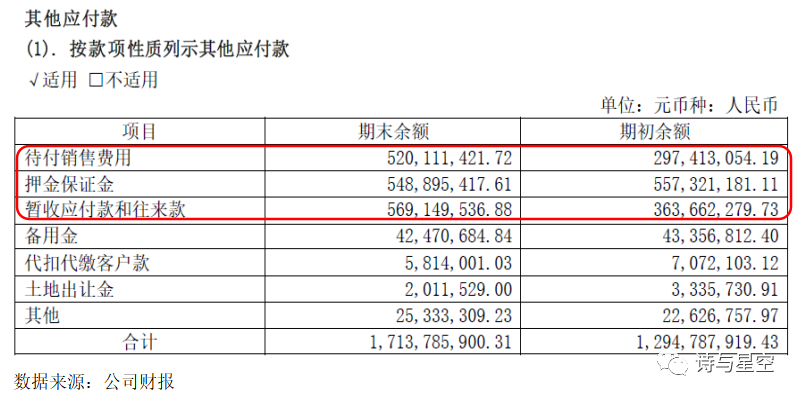

其他应付款里的大额未付款,主要是计提的销售返利、保证金以及往来款,其中销售返利和往来款较年初分别增加2亿左右。

太极集团在营销方面的持续高额投入暂未支付现金,虽然暂时让经营现金流不那么难看,但是等到年底集中结算的时候,会导致大额现金流出。计提的返利越多,对现金流的影响越大。

往来款增长明显,大概率是集团内部企业之间互相拆借款项。

由于上市公司的融资渠道更广,可以先从外部融资,再借给子公司使用。虽然借款风险被分散,但是一旦子公司资金链出问题,最终承担后果的还是上市公司。

截止6月30日,太极集团担保总额为37.43亿元,是公司净资产的112.93%,担保风险极大。其中为子公司担保的余额达到28.68亿元,占担保总额的76%,印证了集团资金链紧张的事实。

5

总结

太极集团上半年合同负债(预收款)较年初减少了5000多万,预收款是经销商的定金,作为将要实现的收入,由此可见,全年的整体销售情况不容乐观。

而公司本身存在的盈利难、资金链紧张、利息负担重等问题,也是几道难过的坎儿。

作为一家医药企业,研发投入过低,虽然有几种名气大的传统单品热销,但主要靠营销费用驱动,若一直“吃老本”,不思进取,势必会被后浪拍在沙滩上。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论