记者丨张晓云

界面新闻近日从知情人士处独家获悉,宁波银行或将成为宁波东海银行的战略投资者。

界面新闻记者了解到,此次战略入股起源于一年前宁波东海银行被监管点名。

2020年7月4日,银保监会向社会公开银行保险机构的38名重大违法违规股东,其中包括宁波东海银行的3名股东:中国远大集团、杭州平章工具有限公司和宁波市鄞州亚历电器有限公司。

宁波东海银行当时发出情况说明称,中国远大集团被通报的主要原因是持股超过监管比例限制。由于历史原因,宁波东海银行2012年改制为城市商业银行及2015年同比例增资扩股时,经原银监会及其派出机构批准,中国远大集团通过3家子公司间接持有本行28.97%的股份,该情况超出银保监会“主要股东包括战略投资者持股比例一般不超过20%”的要求。

宁波东海银行称,中国远大集团取得本行股份时均依法经原银监会及其派出机构批准,目前正在会同本行积极引入战略投资者,使股权比例降到符合监管要求的水平。此外,杭州平章工具有限公司和宁波市鄞州亚历电器有限公司目前已将所持本行股权在浙江省股权交易中心公开挂牌转让。

公开资料显示,宁波东海银行前身是成立于1988年的象山县绿叶城市信用合作社,历经两次改革,于2012年3月29日正式获宁波市银监局批复同意成立宁波东海银行,2015年底增资扩股为10.18亿元。截至2018年3月,宁波东海银行在宁波大市范围内共设有12家分支机构,其中象山县6家,宁波市区5家(含3家社区支行),慈溪市1家。

在上述情况说明中,宁波东海银行还披露了当期财务数据:2020年1-6月实现营业收入1.88亿元,营业净利润8562.12万元,分别较2019年同期增长49.9%和190.5%。

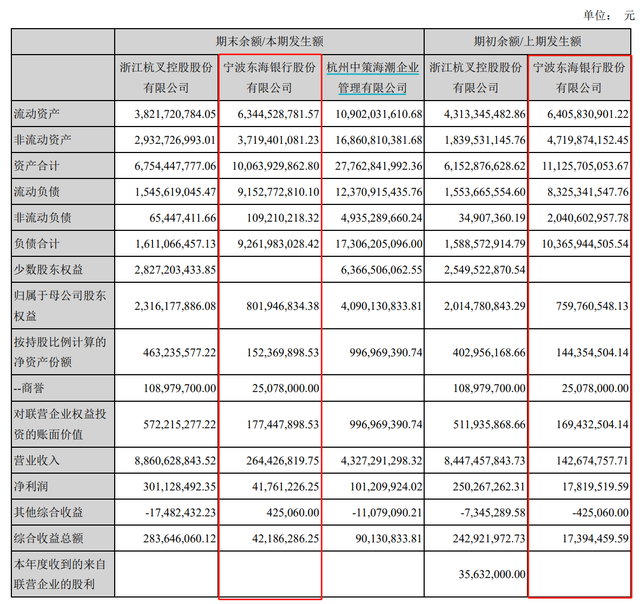

近几年,宁波东海银行没有披露业绩和股东持股情况。上市公司杭州巨星科技股份有限公司(巨星科技,002444.SZ)持有宁波东海银行股份有限公司19.00%的股权,为其“名义”上第二大股东。

据巨星科技2019年报显示,该行2019年实现营业收入2.64亿元,同比增长85.3%;净利润同比增长134.36%至4176.12万元。但值得注意的是,在巨星科技2020年报中,并没有将东海银行作为重要联营企业披露该行的财务数据。

值得一提的是,宁波东海银行近年来因关联交易等问题收到多张罚单。

2021年4月, 银保监会网站公布的宁波银保监局行政处罚信息公开表(甬银保监罚决字〔2021〕1号)显示,宁波东海银行因“关联交易管理存在缺陷、违规发放流动资金贷款、票据业务调查审查不严、信贷资金用途管控不严、虚增存贷款、贷款五级分类不准确、信贷员工行为管理薄弱、委托贷款资金来源审查不到位、向借款人转嫁经营费用变相提高客户融资成本”等案由被宁波银保监局罚款人民币350万元。

2020年10月,该行因对关系人申请的客户授信业务未落实回避制度且授信严重不审慎,关联方授信余额超过监管规定比例,高管代为履职超期,违规开展理财业务,部分信贷产品贷款“三查”不到位,贷款五级分类不准确、信贷管理不规范等,收2张罚单,累计被罚165万元。

中小银行风险问题一直是监管工作重点。

2021年1月,银保监会副主席梁涛在国新办新闻发布会上介绍,2020年,银保监会以中小机构为重点,严厉整治资本不实、股权代持、股东直接干预公司经营和通过不当关联交易进行利益输送的违法违规行为,排查了4600家法人机构,查处了股权违规问题3000多个,分两批次向社会公开了违法违规情节严重、社会影响特别恶劣的47家银行保险机构股东名单,稳妥开展了高风险机构违规股东股权清理,有序清退问题股东。下一步,银保监会将持续加强股东股权和关联交易监管,坚持将打击违法违规行为作为监管工作重点,制定大股东行为监管办法、关联交易管理办法等制度规范,推动重大违法违规股东公开,持续提升银行保险机构公司治理有效性。

当一家银行出现风险后,还需要进行后续风险化解和处置,那么中小银行风险的事后处置手段有哪些?

国信证券一份研报显示,结合实际案例,总结出层层递进的主要处理手段有自我消化、股东注资、地方政府救助、引入战略投资者、接管、破产清算六种。

其中,自我消化指的是银行面临风险时首先用自身资本吸收损失,并通过后续收入和利润的增长来恢复资本;股东注资指的是通过主要股东注资来加快资本恢复和补充速度;地方政府救助指的是如果主要股东不具备足够的资本补充能力,则可以由地方政府出面协调救助,引入实力更强的地方国有企业股东;接管指的是若银行风险太大,则需要由监管部门出面进行接管;破产清算指的是若问题实在过于严重,前述措施均未收效,则只能宣布破产。

具体来看引入战略投资者,通过战略投资者受让股权,同样可以为银行引入实力较强的股东;战略投资者可以是一般企业,也可以是其他银行。

例如,温州银行通过2020年和2021年两轮增资扩股引进战略投资者入股,并完成了人事调整。

今年6月,温州银行通过引进鹿城农商行等19家公司入股,共募集资金40亿元,全部用于补充核心一级资本。

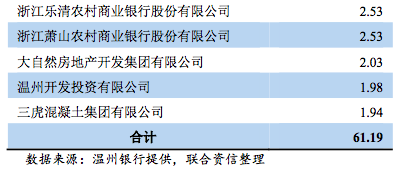

截至2021年6月末,温州银行股本总额为66.92亿元,前十大股东合计持股61.19%,温州银行目前无控股股东和实际控制人。

此次增资完成后,温州国金仍为该行第一大股东,持股比例降至25.33%,同时浙江乐清农商行、浙江萧山农商行晋升为该行第六大股东(并列),持股比例均为2.53%。昌泰控股集团和黎明液压有限公司则被挤出了温州银行前十大股东名单。

此次增资完成后,温州国金仍为该行第一大股东,持股比例降至25.33%,同时浙江乐清农商行、浙江萧山农商行晋升为该行第六大股东(并列),持股比例均为2.53%。昌泰控股集团和黎明液压有限公司则被挤出了温州银行前十大股东名单。

评论