文|锌金融

从争夺“零售之王”宝座,到转型金融科技,近三十年来,银行业的战事从未停歇。而如今,这场持久战又增添了新的竞争要素。

据麦肯锡发布的研究报告,截至2020年末,中国个人金融资产已达到205万亿元。预计“十四五”期间,中国个人财富管理总规模还将以每年10%的速度增长。

这意味着,在人口与流量渠道红利逐渐消失的强监管时代,财富管理这块“隐形金矿”势必将成为银行机构的必争之地。

集结号已经吹响,各方势力再次秣兵历马,开始向新阵地集结进发。

招行是跑得最快的玩家,其行长田惠宇在2020年财报致辞中定下了总基调,“大财富管理是我们穿过未来的迷雾所能看到的、离3.0模式最贴近的方向,是“轻型银行”纵深推进的高级型态,也是在低利率时代打造差异化竞争优势的战略支点。”

其他股份制商业银行不甘示弱。光大银行行长付万军提出了“打造一流财富管理银行”的发展目标;兴业银行管理层要求,要围绕客户多元化的财富规划需求,不断丰富产品线,加快从“单一产品营销”向“常态化资产配置”转变。

“资产巨无霸”国有大行们同样意识到了财富管理业务的重要性。交通银行在近两年的年报中均明确表示,“打造财富管理特色是本行的重要战略目标。”

行业正加速变革,所有人都在争分夺秒。因为早一刻完成业务转型,银行就能在资本市场中获得更高的估值溢价与更丰厚的超额收益,并形成更坚实的护城河壁垒。

01 穿越周期,探寻第二增长曲线

经济周期是所有商业银行的“爸爸”。而最早从2010年起,中国经济就开始向“中高速”模式换挡,期间叠加监管政策影响至今。

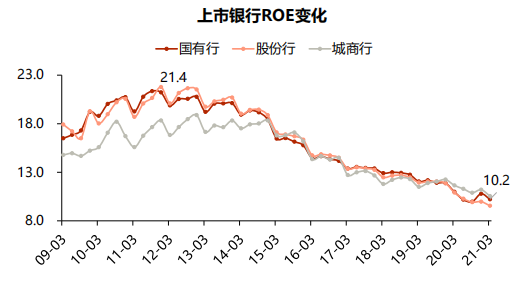

浙商证券发布的研报显示,以国有银行为例,净资产收益率(ROE)从最高点的21.4%持续下滑至2021年3月的10.2%,整体盈利能力下降了一半。

资料来源:浙商证券研究所

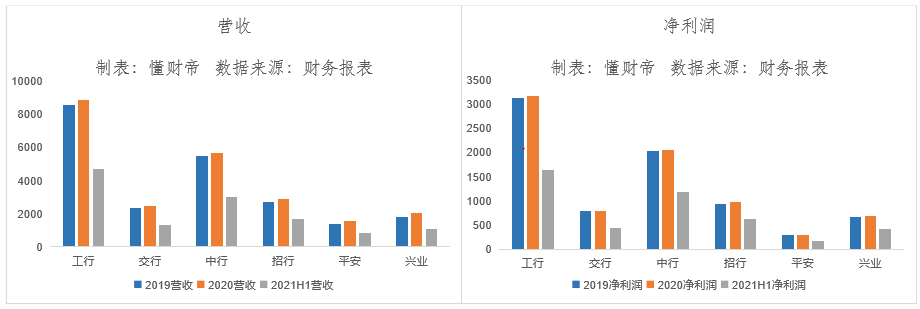

基于这一宏观趋势,懂财帝选取了国有大行:工商银行、交通银行、中国银行,以及股份制商业银行:招商银行、平安银行、兴业银行作为分析样本(以下均用简称)。

详细拆解2019、2020、2021H1的业绩数据来看,六家银行虽然保持了稳健增长态势。但值得注意的是,受2020年新冠疫情冲击,银行净利润规模与2019年相比,基本原地踏步。

财报显示,2020年,工行、招行、平安银行净利润增速分别为1.38%、4.86%、2.62%,较上年分别下滑3.52、9.62、11.01个百分点。

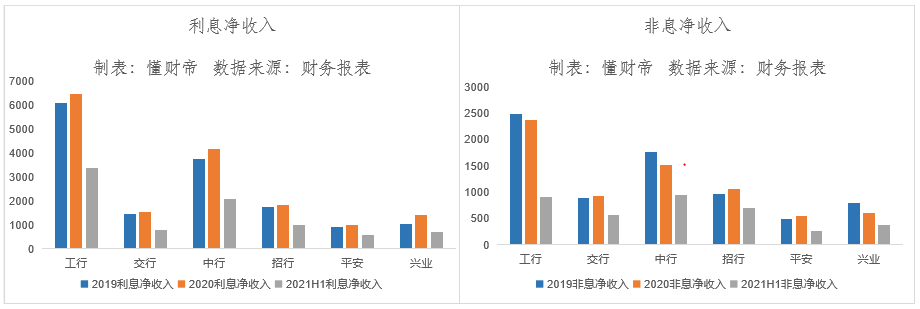

尽管今年上半年,由于中国经济全面复苏,加之去年基数较低等因素,六家银行的营收与净利润双双实现了高速增长,但受利率市场化改革影响,利息净收入等传统业务板块盈利能力波动、承压的局面仍需要关注。

交行财报体现得最为明显。其2020、2021H1利息净收入同比增速分别为6.42%、6.28%,但其2019年利息净收入同比增速却高达10.06%。如果再向上追溯,交行2017、2018年利息净收入则分别同比增长-7.41%、4.83%。

平安银行也同样如此。其2020、2021H1利息净收入同比增速分别为10.77%、6.8%,而2019年利息净收入同比增速则为20.36%。再往前看,平安银行2017、2018年利息净收入分别同比增长3.14%、0.99%。

那么该如何穿越经济或金融周期,并培育新的增长引擎?

参考美国摩根大通等全球性优秀标的的发展路径,懂财帝发现,以财富管理为核心的非息业务已经成为商业银行脱颖而出的关键。

公开数据显示,近十年来,摩根大通资产管理和财富管理板块(AWM)的净资产收益率均保持20%以上。如2020年,AWM板块ROE高达28%,较公司平均ROE高出16个百分点,全年实现29.9亿美元的净利润,占公司净利润比为10.3%。

将视线转回国内,上文已提到,财富管理未来的赛道规模在百万亿级以上。此外,过去十余年间,银行机构已初步实现了线上化、基础智能化,以及业务零售化的转型。

因此当前,银行业已迎来从MAU向AUM转化的时代。正如麦肯锡发布的报告所言,生态1.0是银行传统业务在线上的延伸,那么生态2.0时代,银行将需要在「用户运营-服务创新-价值创造」上形成经营闭环。

实际上,商业银行们早已开始相关布局,目前在“金融账户、线下渠道、多层次客群”三大领域已强于券商、基金公司以及互联网金融平台。

简单对比来看,在账户端,商业银行依托底层金融账户天然具备财富管理的优势,其能直接为财富管理客群提供“存贷汇”的一体化服务,以强化客户黏性。

在渠道端,银行最强大的能力在于线下渠道。数据显示,头部股份制商业银行在全国的线下网点规模均超过1000个,工行、中行等国有大行更是在1万个以上,这些网点机构能为高净值客户提供面对面的定制化财富管理服务。

另外,在线上,目前部分商业银行如招行旗下的APP用户规模、月活用户规模也已不逊色于互金公司。

在客群方面,银行的优势主要在于客户层级全覆盖,目前大多数银行围绕私人银行客户-高净值客户-普通客户已建立起完善的分层财富管理服务体系。

基于上述优势,今年上半年,国有大行的非息净收入规模实现了稳健增长,工行、交行分别增长2.3%、4.67%。中行表现较为亮眼,非息净收入同比大增17.33%,占总营收比为31.10%,较上年同期提升了3个百分点。

股份制商业银行则呈现爆发式增长。报告期内,平安银行非息净收入为253.19亿元,同比增长11.3%,占总营收比为29.9%,同比上升0.86个百分点。招行非息净收入为694.08亿元,同比大增20.75%,占总营收比为41.13%。

02 进击对垒,股份行VS国有大行

不过,商业银行在财富管理领域也存在着一些劣势。

懂财帝发现,在理财产品SKU方面,银行机构目前的自有产品多为现金管理类和货基类产品,而多资产配置、权益类等产品不足。

因此银行需要依靠代销产品来丰富理财货架,但目前与第三方代销平台相比还存在差距。中信证券发布的研报显示,截至今年7月底,公募基金代销支数排行榜前三位分别为天天基金、盈米基金、中信建投。相比之下,交行、招行、平安银行则远在第41、45、50位。

除此之外,商业银行在理财产品卖出与转换效率,以及申赎费率方面也略有不足。以公募基金的卖出与转换效率为例,目前蚂蚁等第三方代销平台和基金直销渠道基本实现了T+1转入钱包和T+0基金转换等功能,而大部分银行机构还停留在T+3的落后时代。

但祸兮福所倚。行业痛点与困局的出现,也为头部商业银行突围登顶提供了潜在契机。尤其自去年权益市场爆发以来,银行们更是纷纷涌入公募基金这一细分赛道。

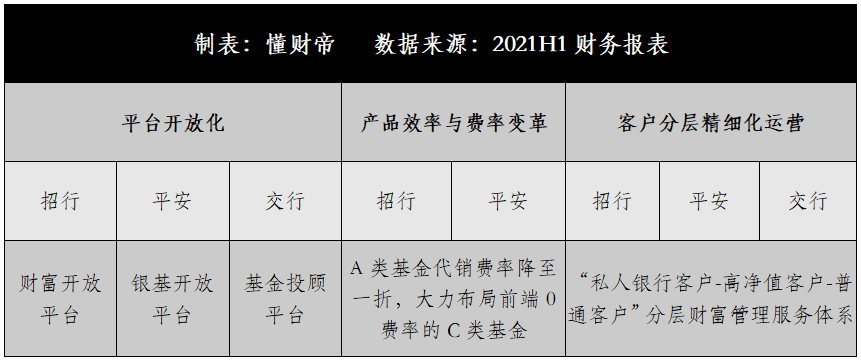

根据公开信息与2021H1财务报表,懂财帝将银行机构的主流打法分为三类:平台开放化、产品效率与费率变革、客户分层精细化运营。

其中,平台开放化方面,交行于去年年底率先与易方达基金、南方基金、中欧财富三家首批获得基金投顾业务试点资格的基金机构推出了基金投顾平台;平安银行也在今年6月联合易方达、汇添富、中欧等基金公司打造了银基开放平台。

招行的布局最为宏大,于今年7月正式发布了财富开放平台。据悉,目前该平台已有百余家知名基金公司、40余家私募机构、超30家保险公司、25家信托公司、16家贵金属公司、9家银行理财子公司加入。

在产品效率与费率方面,招行率先“革自己的命”以掀起变革浪潮,平安银行也紧跟其后,二者的策略均是将A类基金的代销费率降至一折,同时大力布局前端0费率的C类基金。

对于客户的运营策略,上文提到银行搭建了“私人银行客户-高净值客户-普通客户”的分层财富管理服务体系。但需要指出的是,私人银行客户与高净值客户是当前各方势力最主要的发力点。

直接结合财报与中基协披露的数据来看结果,综合来看,目前招行、平安银行等股份制商业银行在财富管理领域的布局与成果暂时领先于工行、建行等国有大行。

如在基金代销方面,二季度,招行股票+混合公募基金保有规模为7535亿元,较一季度环比增长824亿元,远高于银行同业。非货币市场公募基金保有规模为7961亿元,位居行业第二,仅次于蚂蚁基金。

另外,各家理财子公司的资料显示,上半年国有六大行非保本理财时点规模合计减少6031 亿,其中主要是工行和建行规模下降均在3000亿以上。而同时期,9家全国性股份制商业银行理财规模增长3845亿元。

从净资产收益率(ROE)来看,股份制商业银行旗下的理财子公司年化ROE也远高于国有大行。

今年上半年,招银理财、平安理财、兴银理财年化ROE分别为37.73%、54%、29.39%。相对比,工银理财、中银理财、交银理财年化ROE仅分别为3.93%、9.05%、13.39%。

03 致胜未来,谁能转动财富管理的密钥?

中国正加速走向共同富裕新时代,田惠宇认为,大财富管理已成为打通供需两端、服务实体经济、助力人民实现美好生活的主要“连接器”。

时代在召唤,商业银行机构们该如何把握住财富管理的黄金发展周期,成为中国版“摩根大通”?

继续参考摩根大通的发展路径能发现,其财富管理业务的核心竞争力就在于渠道端实现线上线下触达客户,以及形成了以商业银行为核心的高净值客户和机构客户导流体系。

在服务端,盈利能力为王,摩根大通强大的投行、商行和资管能力实现了有机结合。2019年数据显示,摩根大通十年期的公募产品中,约88%的AUM的市场表现超过行业平均。

对此,中信证券总结道,未来的财富管理行业中客户体系、生态体系为王,这要求商业银行们建立高黏性客户生态,从卖方销售向买方投顾转变、打造差异化客户服务、继续布局完善的财富开放生态。

在其中,懂财帝认为,从卖方销售向配置理财顾问,再向买方投顾转变,与客户实现深度利益绑定是当务之急。多位行业资深人士也表示,这一模式完全以客户为中心,将带来高客户粘性。

其实,财富管理业务的数字化服务能力也是破局关键。波士顿咨询发布的报告测算,以AI为代表的智能化技术可以帮助整个财富管理市场的资产管理规模实现25%—50%的增长,并助力各类机构实现15%—30%的收入提升及25%—50%的利润改善。

而在数字化转型方面,招行、平安等股份制商业银行同样跑在了行业前列,国有大行仍有提升空间。

但同时需要注意的是,在当前这个强监管时代,合规经营、防范金融风险应放在发展财富管理业务首位。

此前据报道,由招行代销的大业信托·君睿15号(九通基业)项目集合资金信托计划(简称“君睿15号”)于今年8月14日到期后未向投资者分配2021年第二季度的利息。

另外2021H1财报显示,招行表外预期信用减值损失从19.23亿元暴增至136.62亿元。同期,平安银行表外预期信用减值损失也从3900万元增长至20.01亿元。

毫无疑问,财富管理已如同“双刃剑”,商业银行们的任务不仅是找到使用它的正确方式,还需要时刻守住金融合规风险的底线。

参考资料:

1 | 中信证券,肖斐斐、彭博,《从银行中报看理财发展》

2 | 中信证券,肖斐斐、彭博等,《银行财富管理战略如何升级?》

3 | 浙商证券,梁凤洁、邱冠华,《财富管理,价值重估——重构银行估值体系》

评论