文|每日财报 刘雨辰

产品价格和公司股价都翻了好几倍,氟化工绝对算得上今年的大风口,那么究竟是什么助涨了氟化工的疯狂?

原材料告急

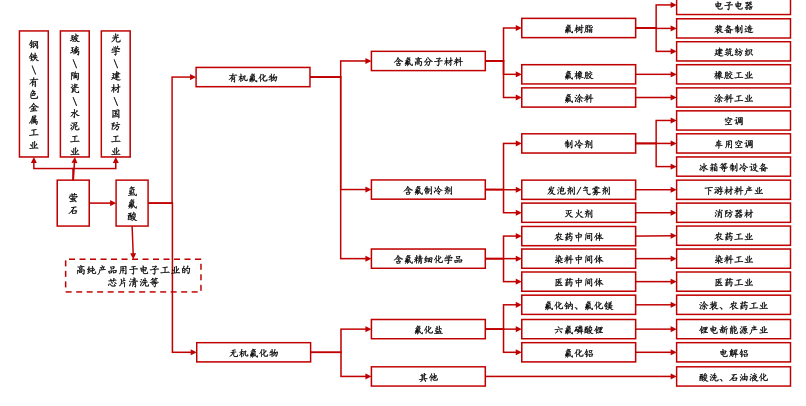

氟化工泛指所有含氟元素的产品及其衍生品,其下游产品品类众多、性能优异,被广泛应用于各行各业,因此氟化工也被称为“黄金产业”。

氟化工产业的起点是萤石,萤石也称为氟石,主要成分是氟化钙(CaF2)。有机氟化物和无机氟化物均主要由萤石与硫酸反应生成的无水氢氟酸制得,换句话说,萤石是氟化工产品的主要前端原材料。

萤石形成自火山岩浆的残余物,是不可再生的稀缺性资源之一。从储量来看,萤石在全球分布较为分散,2020年全球萤石储量约3.2亿吨,其中我国萤石储量在4000万吨左右,约占全球萤石储量的13.55%,仅次于墨西哥位列第二。因此于我国而言,本具有发展氟化工产业得天独厚的资源优势。

但我国萤石资源处于过度开发状态,储采比(探明储量可用于开采的年限)仅有10.8,低于全球平均值45.0。

从产量来看,目前全球超半数的萤石产自我国,2020年,我国萤石产量为430万吨,约占全球萤石产量的56.58%。但结合储量来看,我国目前萤石储量甚至不足年产量的10倍,随着氟化工产业的快速发展,我国在萤石端的资源优势正在快速流失,近年我国萤石开采量甚至已无法满足自用需求,萤石进口量则相应地高速增长,截止到去年,我国萤石自给率跌破90%降至了87.76%。

近年来,国家持续对资源合理开发和环境保护给予高度重视,监管力度持续加大,行业准入门槛不断提高。违规开采、生产技术不达标、安全隐患突出的萤石矿企加速退出,行业有效产能规模持续收缩并向头部企业集中。

氢氟酸由萤石与硫酸反应生成,是氟化工最重要的中间体,下游涵盖制冷剂、氟橡胶、氟树脂、氟化铝、含氟精细化学品等,2020年,我国氢氟酸开工率进一步下降至55%,造成氟化工产业上游收紧。

需求飙升

原材料紧缺是氟化工景气度提升的一个重要原因,但根本原因还是需求的大幅改善。

从萤石及氢氟酸的消费结构可以看出,氟化工是萤石的主要应用领域,而氟化工中占比重较高的产品品类是制冷剂和含氟高分子材料。

制冷剂最早出现于19世纪30年代,上世纪20-30年代开始以不可燃且无毒的氟氯烃作为制冷剂,目前全球一半以上的制冷剂是氟制冷剂。

氟制冷剂由氢氟酸及氯代烃等为原料制备而成,氟代烷烃具备极强的化学稳定性,其本身难以在较低的大气层中被分解或降解,会停留在大气层长达数十年以上。

1987年,全球有机氟工业做出了重大的重新定位,28个国家代表共同决议并制定了国际公约《蒙特利尔议定书》,该协议书规定各代氟代烃类物质的生产及销售均被逐步限制、削减、停产,促使全球氟致冷剂逐步升级换代。

我国正处于二代制冷剂向三代制冷剂过渡阶段,在此之前,为了在三代制冷剂开始配额管理前把握先机、抢占市场,国内主流制冷剂生产企业已在此前具备了大规模生产三代制冷剂能力,并压低三代制冷剂价格,目的是在2020-2022年期间增加三代制冷剂销量,从而在2024年及以后配额管理阶段获取可观的生产和销售配额。因此造成了近年三代制冷剂价格逐年走低、制冷剂生产企业毛利率全面下滑的局面。

2019年是布局三代制冷剂的最后入场窗口期,R32、R134a、R125等三代制冷剂厂商抢占份额和配额的意愿十分强烈,纷纷提前上马新产能,而现在,产能大幅扩张阶段基本结束。另一方面,在下游空调需求向好、出口需求扩张的情况下,制冷剂行业开工情况已开始提升。进入9月,三代制冷剂受部分原材料供应不足、产业链上游硫酸价格宽幅上涨影响,进入价格加速上行区间,二代制冷剂在配额已大量消耗、四季度可生产/外销的配额余量吃紧支撑下,价格坚挺上行。目前发达国家在欧洲的第二代制冷剂产能已经完全退出,在美洲地区也在快速缩减,欧盟的环保政策也在促使第三代制冷剂的产能开始慢慢减少甚至部分被强制淘汰,国内企业迎来发展良机。

制冷剂市场的回暖只是一小方面,更大的爆发力来自新能源。

锂电池电解液一般由电解质锂盐、有机溶剂和添加剂组成,常见的电解质锂盐有六氟磷酸锂、高氯酸锂、四氟硼酸锂等,综合考虑性能、安全性和成本,六氟磷酸锂成为市占率最高的锂电池电解质,为商业化锂电池的首选电解质。

根据2020、2021年新能源汽车销售情况及各国补贴政策基调,按照2021-2023年全球新能源汽车销量分别为517/900/1200万辆计,假设2021年乘用车车均储电量为50KWh,并保持每年3%的增速;使用1GWh储电量需要0.12万吨电解液、每吨电解液含0.135吨六氟磷酸锂计算,那么2021-2023年全球动力电池对六氟磷酸锂的需求分别为4.19/7.51/10.31万吨。目前国内现有六氟磷酸锂理论产能约7万吨,显然是不够的。

2010年,日本3家企业的六氟磷酸锂产能占全球产能的85%,国内仅天津金牛拥有250吨产能。2011年,多氟多200吨六氟磷酸锂产能投产,成为国内首家正式生产六氟磷酸锂的上市公司,随后天赐材料等上市公司纷纷突破技术壁垒。随着我国六氟磷酸锂产能快速扩张,我国已成为六氟磷酸锂最大生产国,而多氟多是这一领域的龙头。

聚偏氟乙烯树脂(PVDF)同样受益于新能源的发展。PVDF具备良好的耐化学腐蚀性、耐高温性、耐氧化性、耐候性、耐射线辐射性能之余,还具有压电性、介电性、热电性等特殊性能,目前主要应用于涂料、注塑、锂电、水处理膜以及太阳能背板膜等领域。近来随着锂电池及光伏等新能源产业的快速发展,PVDF需求快速增长。

假设1GWh需要正负极材料3000吨,PVDF添加量占比为5%,每GWh需要PVDF150吨。则2021-2023年动力电池用PVDF胶黏剂需求量分别为2.19、3.28、4.19万吨。

今年以来,PVDF价格已经翻了两倍有余。我国现有PVDF规划/在建产能约10万吨,扩产周期通常在12-18个月,也就意味着在建产能的投产高峰期在2022年中至末,2021年至2022年末期间PVDF市场或将维持紧张的供需结构。目前国内主要生产商包括常熟阿科玛、东岳化工、三爱富、常熟苏威等,CR4为56%,行业集中度较高。

氟化工是我国具有特色资源的优势产业,产业水平在国际上具有较高的地位。近年来我国氟化工基础及通用产品产量占全球的55%以上,已成为世界氟化工产品产销大国,此轮景气度的提升大概率将持续较长时间,相关企业迎来长期发展机遇。(每财网出品)

评论