文|面包财经

近日,首创证券股份有限公司(以下简称“首创证券”或“公司”)递交招股书,拟申请上交所主板上市,计划公开发行新股不超过6.15亿股,募集资金预计用于增加对信息技术建设的投入、加大对研究业务的投入、加强对子公司的布局和补充营运资金。

图1:首创证券基础信息看板

上市前夕,首创证券在高管成员和资本方面多有变动。2020年8月,国信证券与公司签订了辅导协议。随后于当年9月,公司原股东向公司增资39.90亿元。2021年9月,苏朝晖被选为公司董事长。

招股书显示,即便刚完成增资,首创证券的净资本规模仍较小。截至2020年末,公司净资本为70.86亿元,在当前所有41家上市券商中处于较低水平。公司在招股书中称其亟需通过发行上市弥补净资本规模不足的劣势。

值得关注的是,公司控股股东首创集团作为被告面临两起尚未了结的诉讼,首创集团或将面临超15亿元的赔偿责任。

曾拟借壳上市未成,筹备本次上市期间高管成员和资本方面变动较大

在首创证券此次正式递交招股书之前,早在2006年底,公司就拟通过借壳S前锋实现上市。然而2018年,S前锋的间接控股股东北汽集团的全资子公司北汽蓝谷(600733.SH)借壳S前锋上市成功,首创证券的借壳计划无疾而终。

直至2020年8月,国信证券与首创证券签订了辅导协议,公司准备独立上市。随后,在上市准备阶段,公司在高管人员和股本结构上均有所调整。

在高管人员构成的变动上,最值得关注的是,苏朝晖于2021年9月起开始担任公司的董事长,原董事长吴礼顺在任职约一年后卸去董事长职务。

在股本结构方面,2020年9月,首创证券完成第一次增资,其控股股东首创集团、京投公司、京能集团等五位原有股东向公司增资39.90亿元。截至2019年末,公司的净资本仅为39.23亿元,此次增资后,招股书发出前公司的净资本规模实现翻番。

图2:本次发行前首创证券的股本结构

增资后净资本规模仍较小,未来发展或受限

首创证券的净资本规模一直较小。即便经过增资,截至2020年末公司的净资本规模仍处于上市券商的倒数水平。

图3:截至2020年末首创证券及净资本规模较低的上市券商

由于首创证券的净资本偏小,其未来的业务发展或将受到限制。一方面,公司在招股书中称在当前以净资本为核心的监管体系下,较小的净资本规模或对公司申请新的业务资格产生不利影响;另一方面,出于发展业务和控制风险的双重考量,较小的净资本将影响公司市场竞争力的提升。

此外,截至2021年一季度末,首创证券的净资本和四大风控指标均较2020年末的数据有所下滑,但仍远高于证监会设置的预警标准。

主营投资类业务易受行情影响,传统证券经纪业务的佣金费率下滑

2018年至2021年一季度,公司的业务收入主要源于证券经纪、证券自营等传统业务。但传统业务受证券市场行情的影响较大,因此,一定程度上导致了公司的业绩表现和盈利水平较为波动。

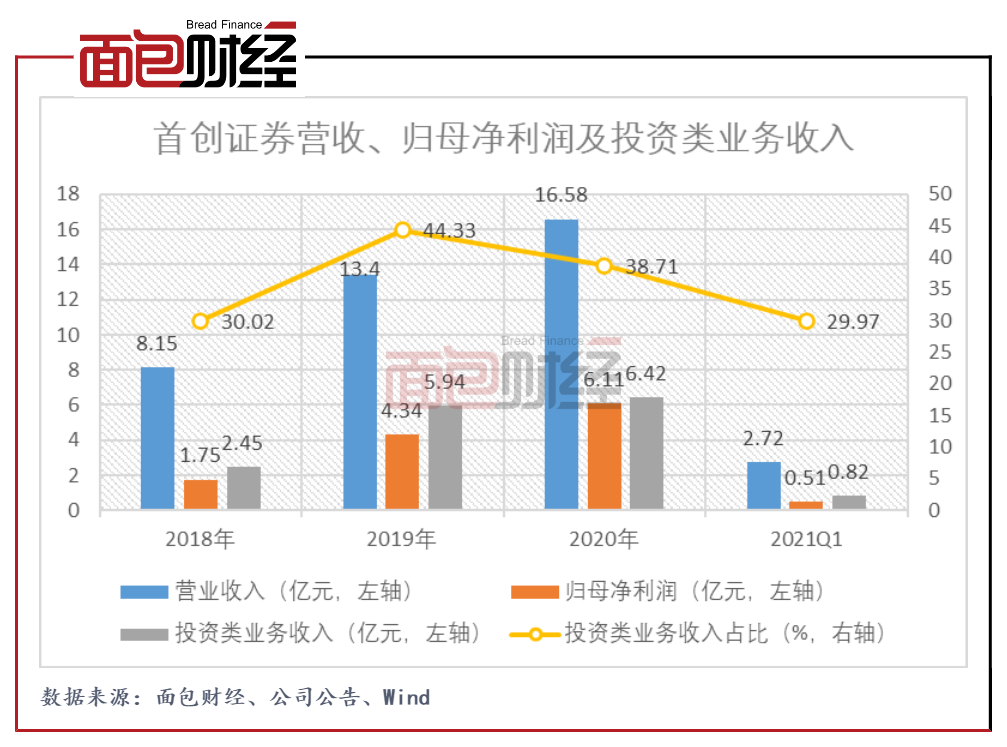

图4:2018年至2021Q1首创证券营收、归母净利润及投资类业务收入

投资类业务收入占公司总营收的比例持续较高,该业务下,固定收益投资交易业务和权益类证券投资业务是重要的组成部分。两大业务产生的收入波动较大且业务的收益情况与市场行情的走势关联度较高。

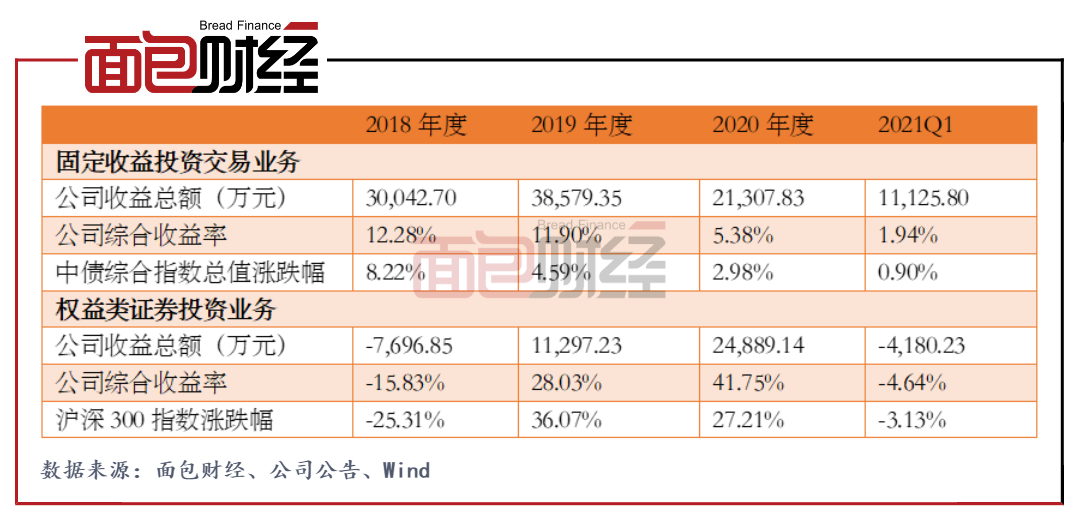

图5:2018年至2021Q1首创证券固定收益投资交易业务及权益类证券投资业务收益

2020年和2021年一季度,公司证券经纪业务产生的收入分别为1.92亿元和0.41亿元。报告期间,该业务下,公司代理买卖A股股票成交金额的市占率和证券经纪业务的净佣金率呈持续下滑的趋势。整体而言,证券经纪业务的同质化严重,行业整体竞争日趋激烈,行业佣金率下降势头明显,对该业务的持续依赖或将不利于公司的业绩增长。

图6:2018年至2021Q1首创证券代理买卖A股股票成交金额、市占率及净佣金率

控股股东首创集团身陷2起未决诉讼,或面临超15亿元赔偿

除了业绩方面,首创证券或还需关注其风险管理。

首先,公司的控股股东首创集团作为被告方,身陷2起未决诉讼。未来,首创集团可能面临超15亿元的赔偿责任。

图7:截至招股书签署日首创集团面临的2起未决诉讼及其进度

此外,截至招股书签署日,首创证券及其控股子公司作为原告方,还涉及5起尚未了结的标的金额超过1000万元的诉讼。如公司无法获得相应赔付,公司或将损失约2.9亿元,将对公司的利润水平产生较大不利影响。

图8:截至招股书签署日首创证券及其子公司涉及的5起未决诉讼及进度

值得关注的是,上述纠纷中金额最大的为与何吉伦的质押式证券回购纠纷,该案的标的股票为ST联建(300269.SZ),该上市公司于2021年4月被实施其他风险警示。

图9:2018年至2021Q1首创证券质押式回购业务利息收入及期末融资余额

首创证券在招股书中称,由于2018年以来股票质押式回购业务违约事件频发、业务风险上升,公司出于风控的考虑主动压缩业务规模。由此,2018年至2021年一季度,公司股票质押式回购交易期末待回购融资余额和该业务产生的利息收入均呈下滑趋势。

评论