记者 |

编辑 | 陈菲遐

口子窖(603589.SH)三季报的成绩单并不合格。

这家公司前三季度营收36.29亿元,同比增长35.05%;净利润11.50亿元,同比增长33.20%。其中,第三季度营收13.86亿元,同比增长24.02%;净利润4.63亿元,同比增长22.70%。

如果不考虑疫情因素的2020年,口子窖和2019年同期的营收相比仅增长4.7%,净利润则下滑11.27%。在白酒行业日渐分化的背景下,这个成绩单对于一家二线酒厂来说非常危险。口子窖面临的困难正逐步逼近。

正在丢失的大本营

口子窖自成立以来一直从事白酒的生产和销售,其生产的口子系列白酒是目前国内兼香型白酒的代表品牌,主要包括口子窖、老口子、口子坊、口子酒等系列品牌产品。其中,口子窖系列以中端为主,其余系列以低端白酒为主。目前公司核心单品为口子窖5年、6年,售价分别为120元/瓶(400ML)、180元/瓶(450ML)。

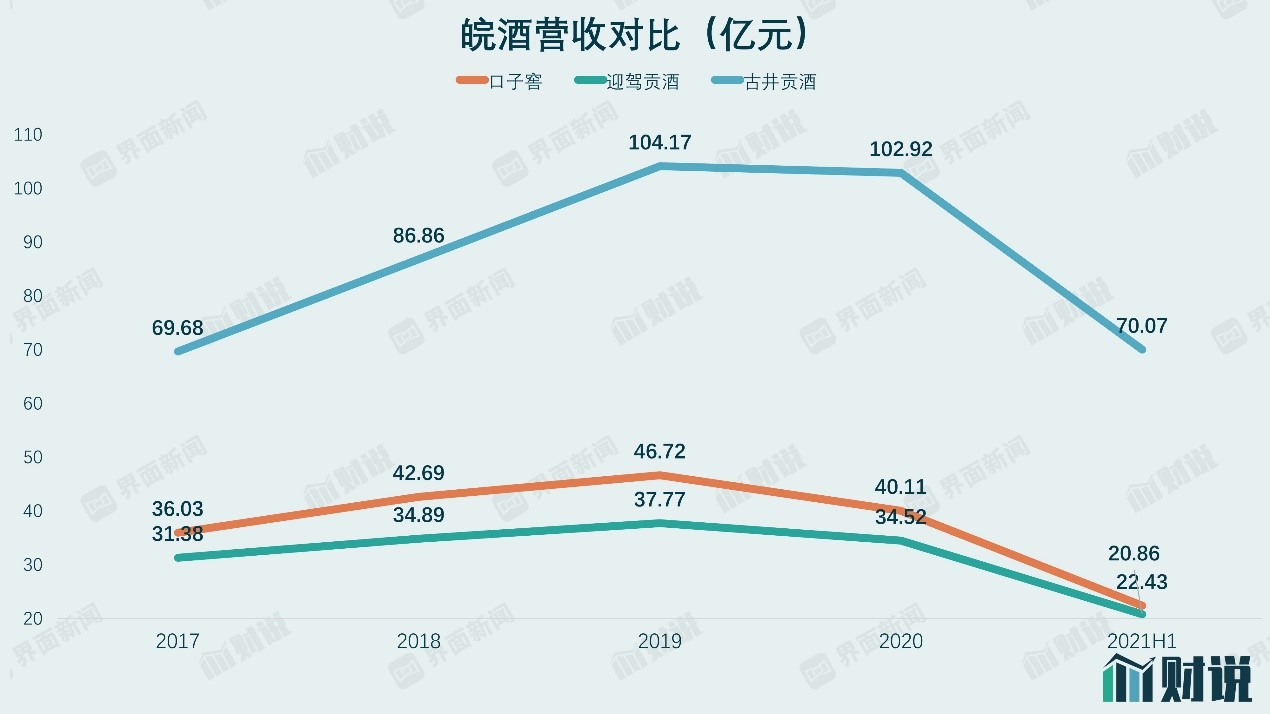

作为安徽白酒行业的代表企业,口子窖近年来的表现没有达到行业及格线。2020年,公司营业收入40.11亿元,同比下降14.15%;净利润12.76 亿元,同比下降25.84%。对比行业来看,国家统计局数据显示,2020年全国规模以上白酒企业完成酿酒总产量740.73 万千升,同比下降2.46%;实现销售收入5836.39亿元,同比增长4.61%;实现利润总额1585.41亿元,同比增长13.35%。行业在增长,而公司显然逐渐掉队了。

表面看,口子窖掉队的原因是行业激烈竞争。白酒行业属于完全竞争性行业,市场化程度高,竞争激烈。特别是近年来白酒消费呈现出向主流品牌主力产品集中的趋势,白酒产业也向品牌、原产地和文化集中,产业竞争加剧对弱小白酒企业的挤出效应。整体上看,一线白酒企业延续增长态势,二三线白酒企业分化较为明显。口子窖也表示未来随着居民消费水平提高和消费者消费观念的升级转变(比如更关注安全、健康、享受等),白酒行业转向常规增长、市场向名优酒、老品牌和核心产品集中度会进一步提高。

作为业内的二三线酒企,口子窖显然是被分化出去的企业。公司是标准的区域型酒企,省内销售收入占比常年保持在80%左右。如今公司固守的 “旧城池”安徽市场正不断被省内外各家酒企蚕食。以外部“入侵者”山西汾酒(600809.SH)(全国性酒企)为例,公司今年上半年省外市场营收为72.94亿元,相较2019年的31.67亿元增长130%。随着全国性名酒的不断扩张、渠道下沉,挤压了以口子窖为代表的区域性酒企市场空间。

面对“内部”竞争者,口子窖省内地位也岌岌可危。目前公司营收位列省内酒企第二,大有被老三迎驾贡酒(603198.SH)赶超的迹象。2019年口子窖的营收是迎驾贡酒的1.24倍,而截止至今年前三季度,公司仅领先迎驾贡酒14个百分点。此外,口子窖相较省内老大古井贡酒(000596.SZ)的体量也由同期的36.26%下滑至32%(由于古井贡酒未公布三季报,此处选取2021H1数据)。

口子窖虽然眼下守住省内第二的位置,但对上和古井贡酒的差距不断被拉大,对下则受迎驾贡酒的冲击,叠加被诸多全国性酒企冲击,行业地位岌岌可危。

落后的销售策略

口子窖深知目前的险境,一直在寻求突破,然而收效甚微。近年来公司在安徽省内市场进行渠道下沉,积极推进县级及县级以下区域市场运作,以此巩固省内整体市场份额。然而公司产品本就属于中低端,且已在安徽市场开发多年,恐怕没有多少下探空间还能被挖掘。对于省外市场,公司主要和重点经销商进行战略合作,以此保障市场份额。由于口子窖没有公布2021年的相关数据,以2020年为例,公司省外营收仅为7.88亿元,相较2019年增长不到1%,拓展显然也并不顺利。

口子窖如今的“无力”,主要和其销售体系和产品定位有关。

从销售模式看,口子窖主要采取的是大商制度,即每个城市的每种品类只有一个经销商代理,并且经销商负责解决当地所有的渠道和终端管理服务工作,市场投放费用也主要由经销商承担,从而降低了口子窖的销售费用率。相应地,口子窖会让利经销商,保证渠道利润,增加经销商销售口子窖的动力。然而,对于目前的白酒市场,大商制度管理较为粗放,缺少体内竞争和服务意识,因此已逐步被各家酒企采用更为现代化的“小经销商+专卖店”模式所取代。

从产品看,口子窖近年来为了扩充价格带,提升产品形象,以大单品口子窖5年为基不断向上突破。口子窖10年冲击400元的价格带,口子窖20年冲击600元的价格带。值得一提的是,虽然口子窖在年报中将口子窖5年列为高端产品,但从市场看,100元价格带的产品属于中低端,产品定位不高,因此也拉低了“10年”、“20年”的相关系列产品高端市场定位的认可度。此外,由于主流的中低端客户对价格敏感度较高,涨价也难度较大。

掉队

口子窖如今的业绩已是“拼尽全力”的结果。今年三季度,公司销售费用高达4.95亿元,同比增长26.38%,比2019年同期高71.88%。然而销售费用增长并没有带动业绩增长。公司三季度36.29亿元的营收,虽然同比增长35.05%(去年同期疫情因素影响),但相较2019年同期仅增长4.7%,净利润则下滑了11.27%。

口子窖“多出来”的销售费用都用在了无效扩充的经销商数量上。今年上半年口子窖安徽省内经销商数量为450家,净增加11家;省外为265家,净增加22家,合计715家。而2019年省内、外经销商数量分别为384家、234家,合计618家。

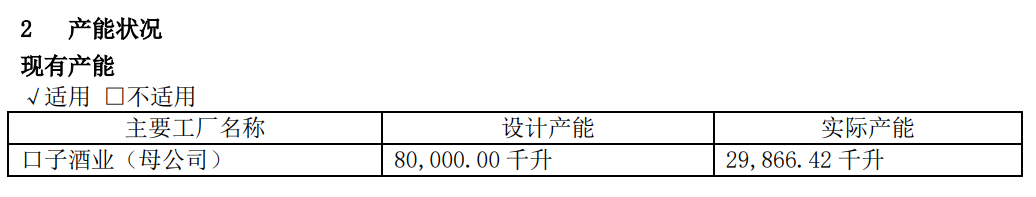

让人费解的是,业绩不增、销售无力的口子窖,却选择扩充产能来应对危机。近年来公司在进行“一企三园”建设,推进口子产业园一期、二期的项目建设,其目标为未来5年内,形成国内先进的现代化白酒生产基地和产业集群,以此达到“百亿口子”的销售计划。根据2020年年报显示,公司设计产能为8万千升,而2020年实际产能仅为2.99万千升,产能利用率仅为37.38%,不足一半。大量产能闲置却不断扩产,口子窖恐怕还需要更多的解释。

在一系列“看不懂”的操作之后,口子窖已逐渐掉队。2019年山西汾酒的净利润为19.39亿元,彼时口子窖的净利润为17.2亿元,两家公司仅相差12.73%。而2021年上半年,山西汾酒净利润已经提升至35.43亿元,口子窖仅为6.87亿元,两者相差超过4倍。

评论