文|IPO日报 褚念颖

编辑 王莹

11月5日,海诺尔环保产业股份有限公司(下称“海诺尔”)将创业板IPO上会。

算起来,这是海诺尔的第三次IPO之旅。而这么多年的漫漫IPO之路,也暴露出海诺尔不少的问题。

公司自成立以来,主要从事城市生活垃圾处理业务,采用 BOT、TOT、BOO等特许经营方式,为国内中小城市提供一体化、专业化的城市生活垃圾处理设施的投资、建设和运营服务。

但作为一家环保行业企业,除开违反环保法律法规、许可证缺失等诸多不规范行为之外,还牵扯进一桩受贿案。公司质地也问题颇多,净利润依赖税收优惠,运营项目常年超负荷运转,流动比率较低,还在IPO前连续分红。

申请IPO警报频频

IPO日报注意到,有些问题,可能算是海诺尔的老毛病,比如违反环保法律法规、许可资质等证件缺失、公司对内对外控制制度多处不规范等。

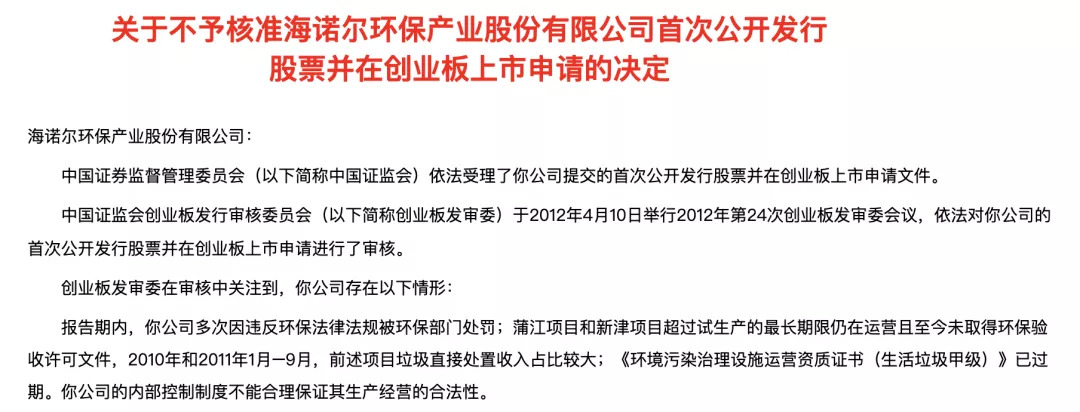

海诺尔很早就开始了上市之路。2012年3月,公司向深交所创业板提交了上市申请,但仅隔一个月就被证监会拒绝。发审委对否决海诺尔的IPO给出的解释是,公司在报告期内多次因违反环保法律法规被处罚;公司旗下项目超期限运营且至今未取得环保验收许可,环境治理设施运营的相关资质证书已过期等。证监会发审委认为海诺尔的内部控制存在问题,已经不能保证其合法生产经营。

首次闯关失败7年后,2019年6月,海诺尔再度提交IPO申请,向创业板上市前进。

仅仅三个月后,公司就主动撤回了申报材料。

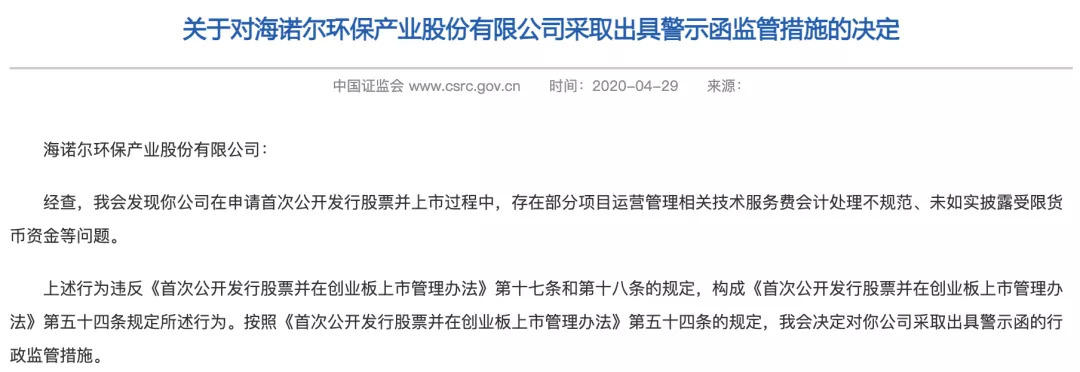

这一次IPO失败原因我们或许可以从次年的警示函中窥见一二。2020年4月,证监会对海诺尔采取出具警示函的行政监管措施。警示函表明,在海诺尔申请IPO过程中,证监会发现公司存在部分项目运营管理相关技术服务费会计处理不规范、未如实披露受限货币资金等问题。

二次闯关失败后,2020年12月,海诺尔再次递交了申报稿,开启第三次IPO。

不幸的是,这回闯关审议委的问询函还未到,警示函却先一步来了。

海诺尔作为一家在新三板挂牌的企业,2020年12月5日向深交所创业板递交了上市申请材料,却未申请新三板次一交易日停牌。直到2020年12月18日才向全国股转公司申请紧急停牌,并披露股票停牌公告。在应停牌未停牌的12天里(2020年12月7日~2020年12月18日)股票存在交易。

这里还有一个小插曲,海诺尔牵扯到一起受贿案。

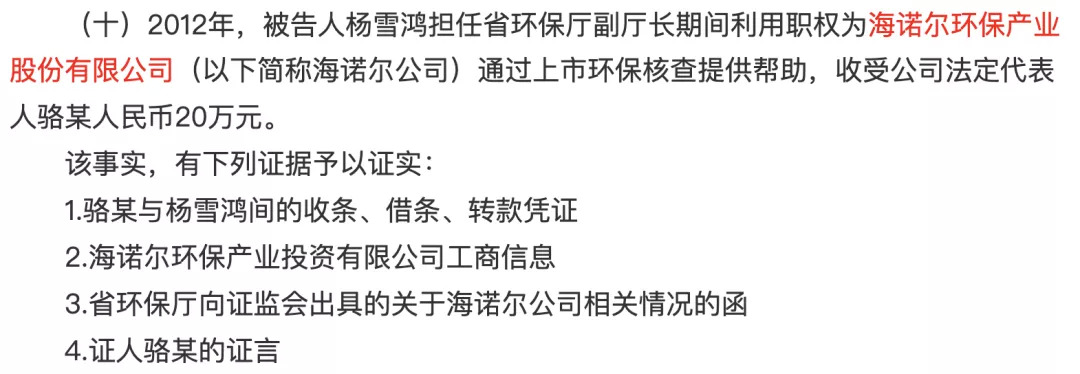

早在2012年第一次递交申报材料之前,海诺尔就开始打点上市相关事务。根据中国裁判文书网披露的《杨雪鸿受贿罪一审刑事判决书》,证人骆某在2011年下半年因海诺尔公司准备上市,需要环评核查,于是约时任四川省环保厅副厅长杨雪鸿吃饭,请求关照。席间骆某向杨雪鸿要了银行账号,不久转账20万元。这位骆某或有可能是海诺尔的董事长、实控人骆毅力。

综上来看,三次试图IPO,为上市前的环评核查在违法的危险边缘试探,海诺尔对上市的渴望相当明显。那么,除了这件案子之外,海诺尔是否还有其他不为人知的小动作?

令人不解的是,该案文书发布日期为2019年12月9日,属于公司本次IPO报告期内,但最新发布的海诺尔上会稿中并未对此予以披露,且相关章节中表示“ 截至本招股说明书签署日,公司董事、监事、高级管理人员和其他核心人员不存在涉及刑事诉讼情况。”

垃圾处置量规模小于同行

自设立以来,公司主营业务未发生变化。

2018年-2020年度及2021年1-6月(下称“报告期”),公司主营业务收入突出, 主要来自垃圾处置费和发电收入。2018 年度、2019 年度、2020 年度和 2021 年1-6 月,公司主营业务收入占营业收入的比重分别为 98.78%、98.96%、99.18%和 99.25%,其中垃圾处置费和发电收入合计占比分别为 93.11%、93.88%、96.38%和 97.05%。超过九成。

根据申报材料,海诺尔及下属子公司享受了国家对环保行业的增值税、所得税等税收优惠政策,报告期内海诺尔获得的税收优惠占净利润的比例分别为32.23%、34.89%、26.82%、24.09%。但是随着垃圾发电行业运行效率提高,政府发布了《关于促进非水可再生能源发电健康发展的若干意见》(财建〔2020〕4号)、《可再生能源电价附加补助资金管理办法》(财建〔2020〕5号)、《关于有序推进新增垃圾焚烧发电项目建设有关事项的通知(征求意见稿)》等文件,或将逐渐减轻对垃圾焚烧发电行业的支持力度。

在技术竞争力方面,海诺尔的情况也不容乐观。

报告期内,公司被评为国家高新技术企业,拥有各项专利 114 项,但众多专利中仅2项为发明专利。而且海诺尔的最后的一项专利是在2014年取得,距今已有7年之久。报告期内研发费用占营收的比重为3.79%、4.06%、2.09%、1.71%,研发投入占营业收入的比例总体呈下降趋势。

相比同行业可比上市公司的垃圾处置量,如绿色动力的垃圾处置量为932.67万吨、上海环境为703.82万吨、中国天楹为409万吨,海诺尔199.78万吨的垃圾处置量规模较小。

按照上文提到的政府文件,自2020年起,所有新增可再生能源发电项目均采取“以收定支”的方式确定。新增补贴项目规模由新增补贴收入决定,做到新增项目不新欠。

财政部根据补助资金年度增收水平、技术进步和行业发展等情况,合理确定补助资金当年支持的新增可再生能源发电项目补贴总额。

税收优惠占比较高,但创新能力不强,公司是否会在未来出现税收优惠下降的情况,又如何维持公司的竞争力?

问题缠身

再来看看公司的运营情况。

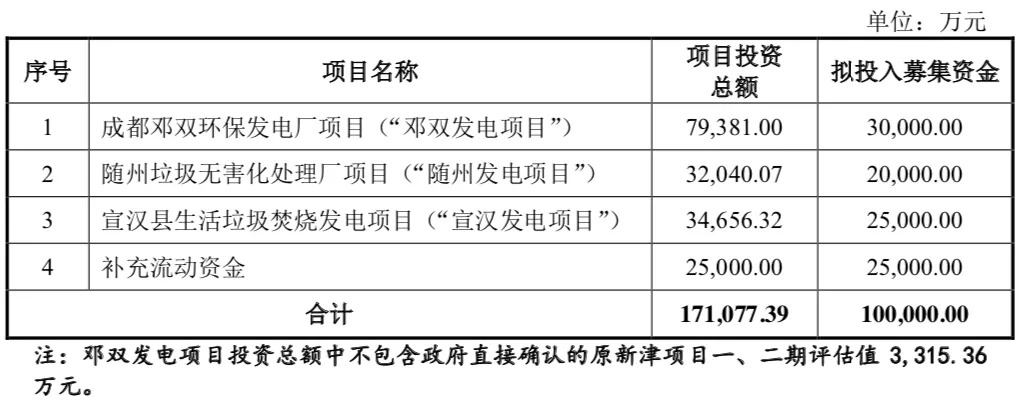

海诺尔2021年1-6月的营业收入为25653.6万元,申报稿披露的募集资金投资项目中,仅补充流动资金一项就达到了25000万元,整个募资项目总额更是达到了171077.39万元。而截至 2020 年 6 月末,公司资产总额才为166865.44 万元,也就是说,海诺尔准备在本次募资中筹“一个自己”。

海诺尔手上还有不少“悬而未决”的项目。

申报文件及问询回复显示,2017 年以来,因提标升级、到期移交、规划变更等原因涉及移交/停运项目共计13个,其中涉及特许经营权的项目9个,部分尚未决定赔偿方案,发行人未获得补偿。截至目前,发行人正在运营、建设、筹建的特许经营权项目共12个,存在特许经营权变更或提前终止的风险。证监会要求海诺尔说明特许经营权变更或提前终止对公司持续经营能力的具体影响,并在招股书的重大风险提示章节补充风险提示。

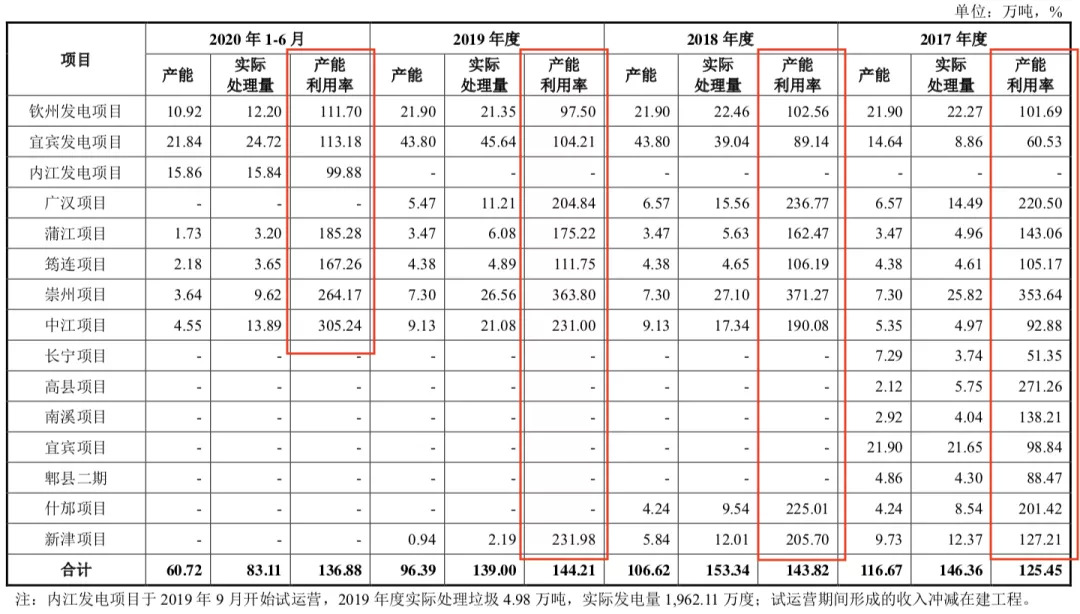

除了这些“悬而未决”的项目之外,正在运营中的项目还存在超负荷使用的情况。几乎报告期内每个年度都存在有若干项目产能利用率超过200%、300%的情况。

对此,海诺尔解释称公司垃圾处置项目产能利用率较高主要由于广汉项目、蒲江项目、崇州项目、中江项目等卫生填埋处置项目导致,因卫生填埋项目产能利用弹性较大,随着各地垃圾产生量的大幅增长,实际进场量远超过设计日产能。

值得注意的是,广汉项目因多年超量填埋,填埋场提前达到设计总库容量,已于 2019 年 10 月停运。

虽然海诺尔规划了未来美好蓝图,但是公司当下的财务状况还有不少问题。

根据最新的上会稿,报告期内公司应收账款账面余额分别为 4966.72 万元、6651.93 万元、11793.15万元和 20513.43万元,占同期营业收入的比例分别为20.14%、26.36%、31.11%和 39.98%(年化后)。这当中,公司应收账款余额前五名客户合计占比分别为67.20%、70.58%、73.19%和 74.98%,应收账款较为集中。

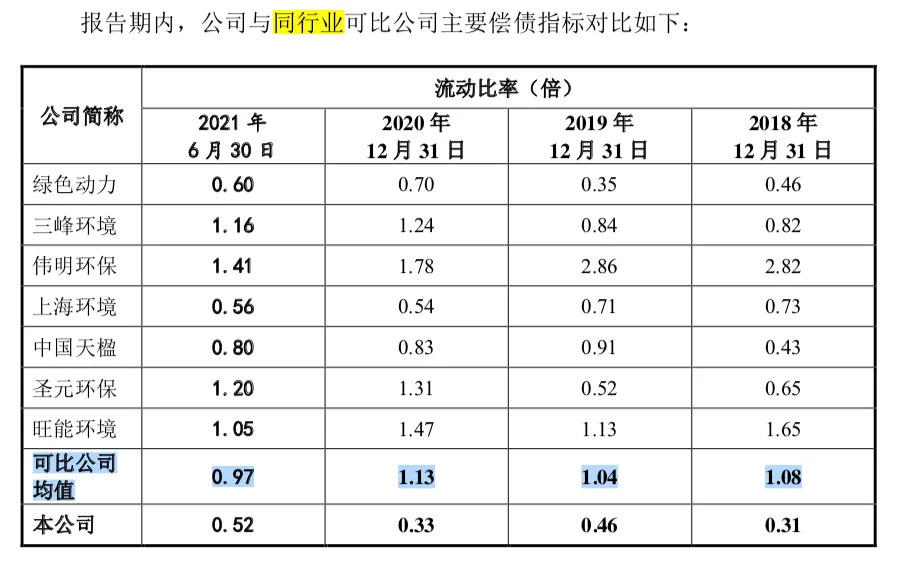

另外,海诺尔的流动比率也比较低。

由上图可知,报告期各期末,公司流动比率分别为 0.31、0.46、0.33 和 0.52,除了2019年的绿色动力,公司几乎低于所有同行可比公司。公司速动比率分别为 0.30、0.46、0.33 和 0.52。

公司表示,流动比率、速动比率较低,主要系项目处于建设期,特许经营权资产处于形成过程中,尚未投产运营产生现金流。

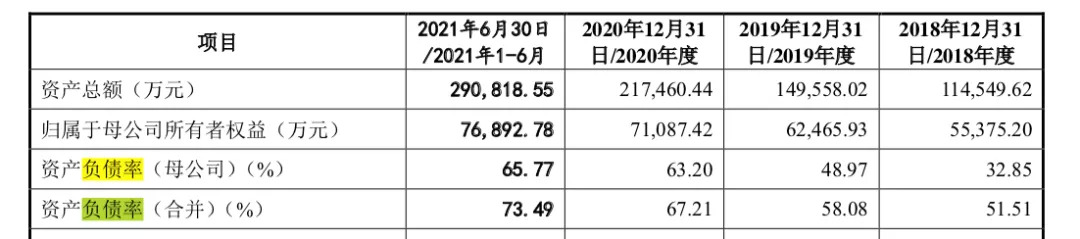

报告期内,海诺尔的资产负债率高达51.51%、58.08%、67.21%、73.49%。同时期,海诺尔银行融资的利息费用分别为1678.96万元、1773.38万元、3120.55万元和 2527.37万元。

在这样的财务状况下,报告期内的海诺尔仍然连续进行分红,最近一次就在2021年9月。

2018年、2019年、2021年分别向全体股东派发现金红利3066万元、4708.5万元、1971万元,合计达到9745.5万元。

为何公司一边募资“补血”,一边又在IPO前夕连续分红?

评论