文|志象网

资金正在源源不断地流向BNPL赛道。

BNPL,即Buy Now Pay Later,为消费者提供了短期付款计划,让他们可以先购买,然后随着时间的推移在后续完成付款。

2020年,BNPL企业共筹集15亿美元资金,比2019年增长了42%,而在2016年,BNPL企业总融资额仅仅为1.1亿美元。

热潮之下,BNPL也吸中国金融科技巨头们的目光。2020年3月,蚂蚁金服宣布,将买下Klarna的少数股权,以此扩张在欧洲的业务。而随后,腾讯也不甘落后,表示,已经购买了澳大利亚先买后付巨头Afterpay5%的股份。

而Klarna和Afterpay正是全球BNPL的市场份额排名前列的佼佼者,另一家巨头则是Affirm。

进入2021年,BNPL的火热并未停歇,在拉美、东南亚等新兴市场都涌现了不少企业,大力发展BNPL业务。然而,BNPL的热潮仿佛并没有来到中国。或者说,国内的BNPL早已被在线支付巨头们悄悄占领。

BNPL大爆发

2021年10月,Visa也对对BNPL示好。

Visa董事长兼首席执行官Al Kelly在当月的一次电话会议上告诉投资者,未来几年,Visa将为分期付款贷款创造更大的机会,成为金融机构、金融科技公司和商户的主要连接点,向最广泛的消费者提供分期付款贷款。在美国、加拿大、俄罗斯、马来西亚等国家,Visa都推出了自己的BNPL业务。

另一家国际信用卡巨头万事达也投身行业热浪中。2021年9月底,万事达宣布面向美国、澳大利亚和英国市场的“万事达卡分期付款”。

这是银行业对金融科技的反击。事实上,不仅信用卡巨头,过去一年多,资本市场仍展现了十足的热情。根据CB Insights报告显示,2020年先买后付企业共筹集了15亿美元资金,比2019年增长了42%,而在2016年,BNPL企业总融资额仅仅为1.1亿美元。

其中,BNPL鼻祖Klarna获得众多投资人的青睐,包括蚂蚁集团、零售商梅西百货和H&M 集团以及Visa的风险投资部门等机构。2021年6月,Klarna还获得自软银的投资。

中国资本也不甘落后,加入海外BNPL的角逐。

2020年5月1日,腾讯控股表示,已收购澳大利亚先买后付巨头Afterpay5%的股份。

从全球市场看,北美显然排名榜首。管理咨询公司Oliver Wyman估计,2020年,BNPL公司在美国促成200亿至250亿美元的交易。

不过,BNPL这股热潮也正向东南亚、拉美等新兴市场蔓延。2021年5月26日,拉美BNPL企业ADDI筹集了6500万美元的新资金。其联合创始人兼首席执行官Santiago Suarez表示,“在哥伦比亚和拉丁美洲,大多数消费者无法成为数字经济的一部分,在线支付非常困难,支付能力有限,而且很少有人拥有信用卡。”

缺少银行服务,同样也是东南亚的痛点。这条赛道中,超级App平台Grab一直在马来西亚开展返现促销,以鼓励其用户尝试该服务。2021年4月,东南亚会员返现平台Fave则被印度金融科技独角兽Pine Labs收购。两个月后,它在新加坡和马来西亚推出BNPL服务。

与此同时,新加坡的BNPL初创企业Atome 和 Hoolah 以及总部位于新加坡和马来西亚的 Split 也都准备大展拳脚。

同时,B2B的BNPL初创企业也迎来史上最大的一笔融资。2021年10月25日,德国BNPL企业Billie宣布,在C轮融资中筹集了1亿美元,投资者中出现了腾讯和Klarna的身影。Billie表示,这是B2B的BNPL迄今为止最大的一轮融资。从Affirm分拆出来的Resolve;以及由红杉投资的Tillit,都拿到不菲融资额。

如今,“参赛”名单也越来越华丽。除Klarna外,2021年8,Jack Dorsey的Square宣布,以 290 亿美元的价格收购澳大利亚公司AfterPay。

11月4日,Afterpay表示,预计该交易的首次法庭听证会将于当天晚些时候举行,此次收购可能会在明年第一季度完成。

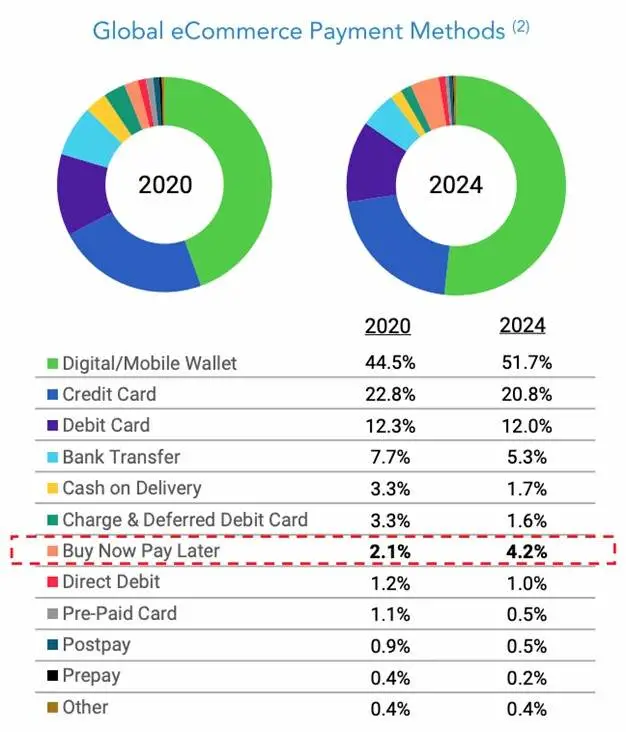

在全球的支付市场中,BNPL占有的份额依然有限,根据FIS旗下的支付处理公司Worldpay的报告,2020年全球电商交易总额为4.6万亿美元,比2019年增长19%。BNPL占其中的2.1%,不过,Worldpay称,到2024年,这一数字预计将翻倍至4.2%。而未来,BNPL的想象空间还不止线上,同样还有线下场景。

全球线上支付市场份额 / Worldpay

海外红火、国内遇冷

先买后付在国外爆火,但是,在国内又是一副“惨”景。

Klarna 的CEO Sebastian Siemiatkowski曾解释,“因为我们所处的市场,借记卡比信用卡更为普遍,而且大多数拥有信用卡的人都没有考虑到这样一个事实:如果你有一张借记卡并且你在网上购物,你会面临信用卡持有人没有的许多困难。”

信用卡用户也越来越“叛逆“。过去,银行和大型信用卡供应商主导了分期付款,但他们收取高额的利息,有的甚至高达20%,并有严格的还款期限。而BNPL企业避免了这些费用,盈利模式主要依靠向商家收取费用。

金融技术咨询公司11:FS的联合创始人Simon Taylor发现,受BNPL潮流影响,在欧洲和北美等市场,信用卡的使用仍然很普遍,但消费者的行为已经开始发生转变。11:FS观察到,年轻的消费者更喜欢BNPL,而不是信用卡,信用卡常被他们认为是掠夺性的,难以控制。

然而,这一模式即将受到监管的压力。2021年10月22日,澳大利亚央行表示,BNPL公司将不能再禁止商家为其服务转嫁附加费用,经过两年的审查,澳大利亚央行现在正与财政部讨论“监管方法”。而业内担心,其他国家将紧随其后,推出类似的政策。

此前,BNPL迅速发展的原因还在于,监管压力相对较小。但如今,各国都在密切关注着BNPL。

2021年2月,英国金融监管局(FCA的Christopher Woolard表示:"迫切需要将BNPL纳入监管,以保护消费者;确保提供可靠的债务建议,以帮助所有可能需要的人;保持对疫情的持续监管反应。"

对此,英国数字经济联盟(Coadec)提出相关的监管目标。

此外,Coadec经济政策主管Charlie Mercer表示,媒体经常讨论BNPL,但很少论及用户体验、违约率、相关风险等问题,这可能会忽略实际中真正出现的问题。加强监管的风向是值得支持的,但监管应该适度。应该从消费者出发,而不应阻碍信贷市场创新。

某种程度上,这也是国内对BNPL反应冷淡的原因之一。作为蚂蚁旗下最赚钱的两大业务,花呗和借呗正面临监管压力。

一位跨境支付业内人士同样注意到,一家同样在国内组建了团队的BNPL公司,目前将重心放在东南亚,国内业务以服务出海项目为主,“有花呗,他们不会这么傻”。

Klarna在中国组建了团队,但该公司表示,并不打算面向消费者开展业务,公司看中的是中国品牌在全球的不断崛起,该团队服务跨境电商行业,同时投资中国出海的项目。

在国内,最大的投资来自BNPL巨头AfterPay。2019年底,AfterPay旗下的产业基金以1000万美元投资 “西瓜买单”。

“西瓜买单”对外宣称是是国内首个BNPL公司。但事实上,国内不少在线支付公司早已推出了各自的分期免息服务,在淘宝、京东等电商平台购物,可以3期甚至可以12期免息,且覆盖品类非常广,信用卡在线下门店,有很多分期免手续费的活动,而且是分24期免息。

在线上,新入局者很少再有机会,他们均将线下零售作为业务突破口。

评论