金埔园林(301098.SZ)会是下只破发的新股吗?

新股破发潮仍在持续。即将上市的金埔园林主营业务为园林绿化建设项目的设计、施工以及苗木花卉种植与销售,今年前三季度,公司净利润预估为6722.68万元—7430.33万元,增幅预估范围为4.45%—15.44%,前三季度业绩大概率维持在10%左右的增速。

WIND新股发行资料显示,金埔园林发行价格为12.36元/股,发行市盈率17.56倍,大幅高于园林行业平均PE(披露值)8.62倍。若依据当前市值以及10%左右的利润增速计算,金埔园林合理市盈率应在11.37倍附近。

事实上,业绩增速放缓已经困扰金埔园林多年。2018年—2020年,公司营业收入分别为6.98亿元、8.32亿元、9.32亿元,营收增速分别为50.45%、19.32%以及12.1%,逐年下降。2021年上半年,公司营收增速更是降至3.35%。同期,公司扣非净利润分别为7756.93万元、8635.99万元、7420.07万元,增速分别为56.14%、11.33%以及-14.08%,2020年出现负增长。

流动负债偿付风险较大

除了业绩增速放缓外,金埔园林存在的一些财务隐患也同样不容忽视。2018年—2021年年中,公司流动负债分别为 6.79亿元、9.12亿元、12.14亿元和 12.68亿元,占负债总额的比率分别为 99.06%、96.20%、98.03%和 98.93%,规模及占比非常高。通常对于企业而言流动负债比率在30-70%之间。公司流动负债中,应付账款、短期借款和应交税费是最主要的构成部分。截至2021 年6月末,公司应付账款、短期借款和应交税费余额分别为 8.39亿元、1.86亿元和1.03亿元,分别占流动负债的66.17%、14.70%和8.12%。

此外,园林绿化行业为资金密集型行业,项目周期长,前期支出规模较大且与收款时点存在一定时间差,因此项目实施过程中需要占用企业大量资金,金埔园林目前主要通过自身积累和银行借款解决资金需求,但园林绿化项目收款具有一定的滞后性特点,造成公司应收账款规模较大。2018年—2021年年中,公司应收账款净额分别为 5.04亿元、8.11亿元、9.73亿元和 9.49亿元,占流动资产比例分别为 44.19%、54.79%、54.32%和 50.35%。事实上,公司去年之所以扣非归母净利润较上年下降 14.08%,就是因为2020年末的应收账款余额增长、平均账龄有所增加,导致当期计提的信用减值损失增加,虽然营业收入同比增长12.06%,毛利同比增长10.62%,但净利却出现了负增长。

随着金埔园林营业收入不断增长,应收账款规模也将持续扩大。未来,若不能有效控制应收账款增长速度和账龄结构,将会导致需要计提的信用减值损失增加。若工程项目回款难引发自有资金不足,或者银行短期借款不能续贷,将会对公司偿付流动负债造成不利影响。

另外,金埔园林的合同资产占流动资产比重也较高。合同资产余额较大也会导致减值损失风险提升。数据显示2020年和2021年 6月末,公司合同资产账面价值分别为5.37亿元、7.16亿元,占流动资产的比重为29.99%和38.05%。业务拓展较快、承接工程项目不断增加、施工业务规模不断扩大让金埔园林的合同资产余额不断增加不可避免,未来如果甲方无法履约,也将带来合同资产减值损失。

营收向下

由于金埔园林所处的园林行业较为特殊,经营模式以与政府合作的PPP项目居多。2018年起,行业内上市公司经营情况受到影响,收入出现了下滑的情况。招股书显示,2018年—2021年年中,行业内上市公司平均营业收入呈逐年下降趋势,分别为29.72亿元、23.44亿元、21.51亿元以及8.53亿元;增速分别为9.97%、-3.87%、-9.27%以及-1.37%。

2017年底,财政部出台92号文对PPP项目进行规范清理,银行等金融机构对PPP项目的融资趋于谨慎,相关政策叠加导致行业内承建较多PPP订单的部分上市公司受到较大影响,收入开始出现下滑。2020年,叠加疫情因素,行业内上市公司收入下滑更为明显。

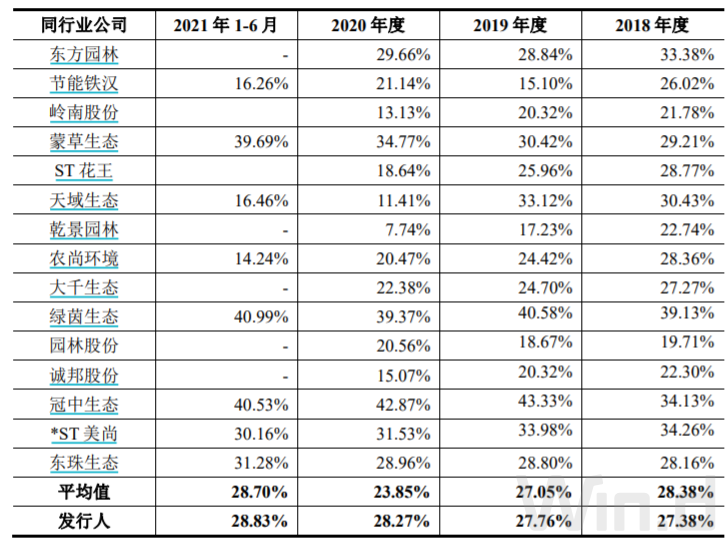

不过,金埔园林尚未过多介入 PPP 项目,相关监管政策对其影响有限。虽然影响尚小,但公司毛利率水平并未因此领先行业均值,相较于蒙草生态(300355.SZ)、绿茵生态(002887.SZ)、冠中生态(300948.SZ)等还存在不小差距。

营收增速下滑、偿债隐患较大的金埔园林,却享受着高于园林行业平均PE一倍的估值,其合理性有待检验。

评论