记者 |

消化三年,福田汽车(600166.SH)还是被持续亏损的北京宝沃汽车股份有限公司(简称“宝沃汽车”)“拖累”了。

12月9日,福田汽车公告称,收到宝沃汽车寄送的《关于法院查封宝沃资产的情况汇报》。情况显示,经34位债权人申请,因无力偿还供应商等债权人欠款,宝沃汽车相关资产被北京市第三中级人民法院查封,涉案金额约12356.5万元,本次查封资产账面价值是22.09亿元,涉及资产包括机器设备、运输设备、办公设备等。

福田汽车称,本次查封的宝沃汽车的资产,产权不属于福田,也非宝沃汽车以资抵债的相关资产;本次查封的资产均为宝沃汽车生产经营所必需,本次查封会对宝沃汽车产生重大影响,也对公司相关债权的收回产生不利影响。据其透露,该公司已于11月11日申请对宝沃汽车相关资产予以查封,法院尚未实施。此次宝沃汽车资产被其他债权人查封后,如法院准予公司对宝沃汽车资产的查封申请,则只能轮候查封。

至此,福田汽车涉及宝沃汽车的风险继续加大。

危机从7年前收购宝沃开始

宝沃汽车的情况,已经对福田汽车的业绩产生直接“威胁”。

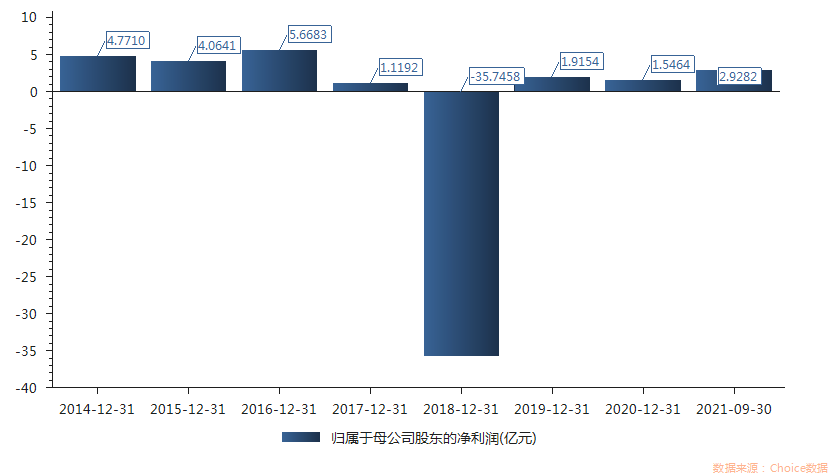

财务数据显示,2021年前三季度,福田汽车实现归属于上市公司股东的净利润同比增3.94%至2.93亿元,但扣除非经常性损益后其亏损4357.89万元。其中,今年第三季度,该公司实现单季度归母净利润大幅转亏至亏损3.15亿元,扣除非经常性损益后亏损扩大至3.67亿元。

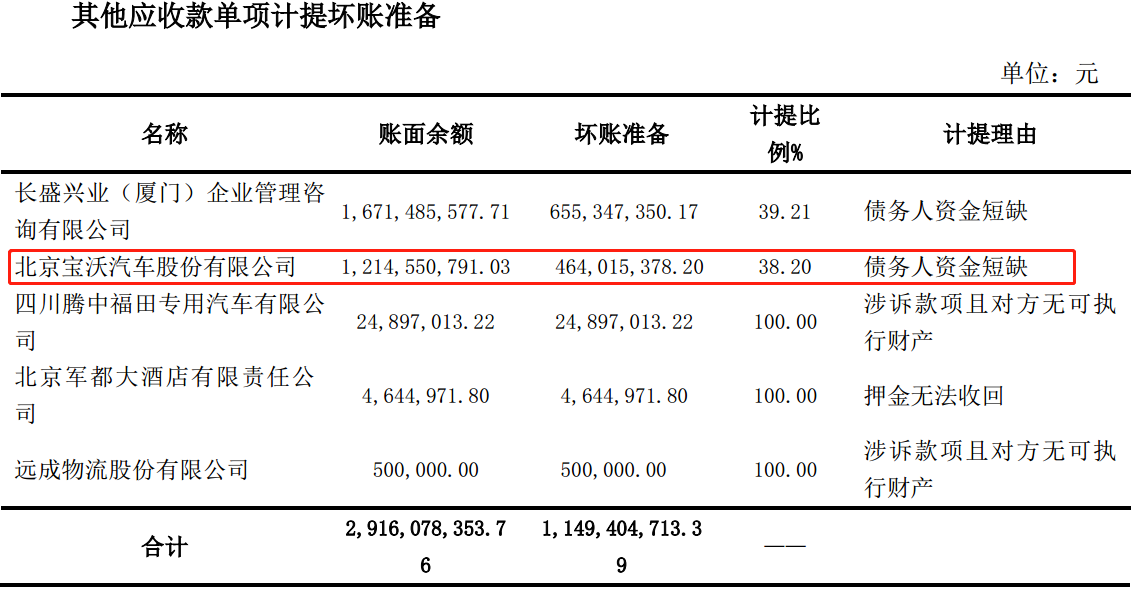

公告显示,截至2021年9月30日,福田汽车对宝沃汽车涉及其他应收款余额约为12.15亿元,其中计提坏账准备约4.64亿元,计提比例38.2%;同时,福田汽车与宝沃汽车相关的长盛兴业(厦门)企业管理咨询有限公司(简称“长盛兴业”)截至今年9月30日涉及其他应收款余额约为16.71亿元,计提坏账准备6.55亿元,计提比例39.21%。据福田汽车披露,两项坏账计提的理由均是“债务人资金短缺”。

回顾起来,宝沃汽车对福田汽车来说,早已是极大的潜藏风险。

宝沃汽车属德系车,曾一度和宝马、奥迪、奔驰齐名;但后来陷入经营不善和债务危机,最终于1961年倒闭。2014年,原主产商用车的福田汽车耗资500万欧元全资收购了宝沃汽车,希望借此进入乘用车领域。

然而,福田汽车入主后,宝沃汽车经营状况仍没有起色。财务数据显示,自2016年首款BX7上市后,宝沃汽车仍持续亏损。

福田汽车2016年年报显示,宝沃汽车有限公司设计产能18万辆,报告期内产能13.5万辆,产能利用率77.38%,当年福田汽车对其投资14.57亿元。

福田汽车2017年年报显示,宝沃汽车设计产能18万辆,报告期产能13.8万辆,产能利用率降至54.3%。这一年,宝沃汽车资产总计50.39亿元,负债总计39.04亿元,净资产11.35亿元,当年营业收入50.96亿元,同期亏损2.75亿元。

进入2018年,宝沃汽车的资金压力倍增。财务数据显示,截至2018年12月31日,宝沃汽车资产总计129.93亿元,净资产36.03亿元,负债总额93.89亿元(其中,银行贷款总额86.34亿元、流动负债91.1亿元),当年实现营业收入30.55亿元、亏损27.21亿元(未经审计);这一年,宝沃汽车设计产能仍为18万辆,报告期内产能12万辆,产能利用率只有66.7%。

据此,算下来,仅2017年、2018年,宝沃汽车就累计亏损近30亿元,负债近94亿元。另据福田汽车披露,截至2018年8月31日宝沃汽车尚未向福田汽车清偿完毕的股东借款金额42.71亿元。这对福田汽车来说,实在是不小的压力。财报显示,福田汽车从2017年盈利11.19亿元转为2018年亏损35.75亿元。

神州优车“潜伏”收购宝沃,引燃福田汽车“巨雷”

资金缺口重压之下,福田汽车于2018年10月宣布,挂牌转让宝沃汽车67%股权。12月28日,福田汽车就披露,长盛兴业成为公司受让方,成交价格39.73亿元。2019年1月17日,宝沃汽车完成了工商变更登记手续。鉴于此,福田汽车2019年年报显示,宝沃汽车于2019年1月不再纳入合并范围,使其同比大幅减亏,2019年扭亏为盈至1.92亿元。

长盛兴业背后则是神州优车。公开信息显示,2019年1月,神州优车与宝沃汽车推出神州宝沃汽车新零售平台。随后,神州优车于当年3月正式宣布,以41.09亿元收购宝沃汽车67%股份。

福田汽车于2020年4月披露的公告显示,在2018年年底收购宝沃汽车时,长盛兴业曾指定福建平潭自贸区崇德投资合伙企业(简称“崇德投资”)、福建平潭自贸区君同和投资合伙企业(简称“君同和投资”)、优晟成益(天津)企业营销策划合伙企业(简称“优晟成益”)对剩余款项承担保证责任。而崇德投资、君同和投资、优晟成益背后正式神州优车;其中,崇德投资实际控制人为神州优车副总经理王培强,持有神州优车约1.34%股权;君同和投资为神州优车管理层股权激励的主体,实际控制人为神州优车财务总监兼董秘陈良芸,持股约3.2%;优晟成益为神州优车的股东,持股约0.45%。

福田汽车声称,“受限于时间,公司没有聘请中介机构对三家企业进行详细的尽职调查,公司对三家企业的报表进行了分析,特别是考虑到三家企业持有的神州优车股权权属无瑕疵以及持有的神州优车股票的市值后,认为这三家企业具备担保履约能力,且担保方对担保事项愿意承担担保。”界面新闻获悉,神州优车彼时挂牌新三板市场,截至2018年8月31日市值是452.01亿元。

然而,神州优车恰是福田汽车此后遭遇的头号风险来源。

2020年1月16日,在转让宝沃汽车股权一年后,福田汽车突然称,截止2020年1月15日,尚有14.81亿元剩余交易价款未收到;同时,截至2019年12月31日,福田汽车应收宝沃汽车的股东借款是46.7亿元,并为其提供担保余额10.3亿元。

福田汽车随后于当年4月1日宣布,将上述拖欠的股权款延期至2020年12月31日前一次性归还股权款本金及全部利息,长盛兴业指定的且公司认可的第三方将为上述债权提供担保。同时发布了宝沃汽车对其46.7亿元股东借款的偿还方案,即宝沃汽车用约40亿未抵押的固定资产(含在建工程)抵偿债务,抵债总额约40亿元。

遗憾的是,上述方案仍未成形。在福田汽车披露前述公告次日(2020年4月2日),神州优车同一实控人陆正耀的关联公司瑞幸咖啡“自曝”财务造假,这最终使得陆正耀所打造的以神州优车为主导的商业帝国岌岌可危。2021年3月22日,神州优车从新三板市场黯然退市。

值得关注的是,证监会经过一年多(2020年7月立案至2020年11月公布调查结果)立案调查后发现,神州优车于2019年1月通过实际控制的长盛兴业收购宝汽车67%股份,却始终未将宝沃汽车纳入合并报表,导致其资产等财务数据不准确。

随着神州优车陷入风险,其担保给福田汽车的欠款也迟迟不到账。到2021年1月4日,福田汽车披露,截至2020年12月31日,公司尚有16.71亿元(含利息)宝沃汽车股权转让尾款未收到。

此外,福田汽车对宝沃汽车的担保也出了问题。2021年9月21日,福田汽车公布,由于宝沃汽车与华夏银行就4亿元存量借款的“借新还旧”方案未达成一致,且宝沃汽车无力按时偿还华夏银行4亿元借款本金及相关利息;华夏银行要求福田汽车无条件履行所承担的担保责任,清偿所欠本金、利息及罚息;到2021年9月18日福田汽车支付相关款项。此次代偿后,福田汽车为宝沃汽车提供的担保余额为3.1亿元,逾期担保金额为3.1亿元。

今年10月,福田汽车宣布,向宝沃汽车、神州优车等被申请人提起仲裁申请,要求宝沃汽车偿还垫付款4.04亿元并承担相应仲裁费用;同月,针对拖欠的股权款,福田汽车起诉长盛兴业、神州优车等,申请查封、扣押或冻结神州优车价值1.91亿元的财产。11月,福田汽车再次申请,查封、扣押或冻结神州优车价值16.45亿元的财产。

可以说,从神州优车通过“替身”长盛兴业收购宝沃汽车67%股份开始,福田汽车这场风险就已经难以避免。

2021年4月底,因未及时披露神州优车与长盛兴业的关系等重要细节,上交所对福田汽车及其时任董秘龚敏予以监管关注。

评论