记者 |

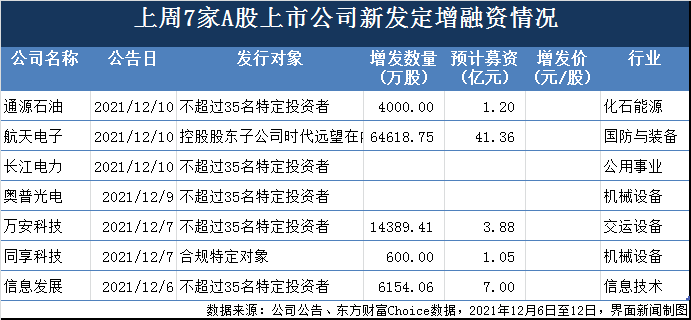

上周(12月6日至12日),航天电子(600879.SH)、长江电力(600900.SH)、奥普光电(002338.SZ)、信息发展(300469.SZ)、万安科技(002590.SZ)、通源石油(300164.SZ)、同享科技(839167.BJ)等7家A股上市公司披露新的发股融资计划,预计融资额累计约为54.48亿元。

完成定增发行的则有伊利股份(600887.SH)、国轩高科(002074.SZ)、首旅酒店(600258.SH)、江淮汽车(600418.SH)、金莱特(002723.SZ)、福日电子(600203.SH)、三维通信(002115.SZ)、通宇通讯(002792.SZ)、恒星科技(002132.SZ)、迦南科技(300412.SZ)、圣龙股份(603178.SH)、惠发食品(603536.SH)、海量数据(603138.SH)等13家A股公司,实际募资额累计约为289.93亿元。

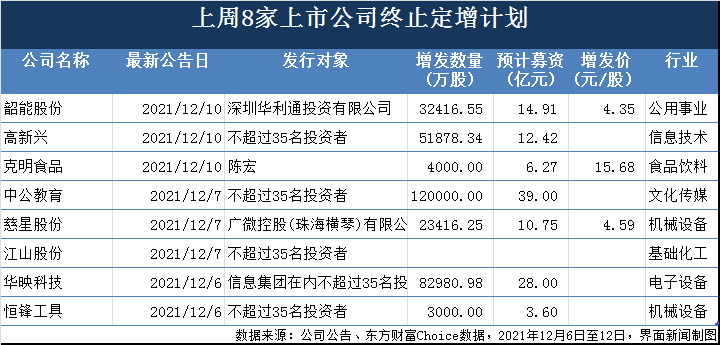

此外,韶能股份(000601.SZ)、中公教育(002607.SZ)、高新兴(300098.SZ)、华映科技(000536.SZ)、慈星股份(300307.SZ)、克明食品(002661.SZ)、江山股份(600389.SH)、恒锋工具(300488.SZ)等8家上市公司终止了定增融资计划。

航天电子41亿加码智能无人系统装备,长江电力、奥普光电为重组配套募资

12月10日,航天电子披露2021年度非公开发行A股股票预案,拟向不超过35名特定投资者非公开发行股票数量不超过646,187,500股,此次预计募资额不超41.36亿元。其中,上市公司控股股东中国航天时代电子有限公司全资子公司中国时代远望科技有限公司拟以现金方式认购本次非公开发行股票金额5亿元。该公司称,本次非公开发行募投项目将在智能无人系统装备、智能电子及卫星通信、惯性导航系统装备方面大力增加研发投入,加强关键技术攻关力度;本次募投项目达产后,公司产能将进一步扩大,产品附加值进一步提升,公司的产业发展得到进一步完善。

信息发展于12月6日公布,拟向不超过35名特定投资者非公开发行股票数量不超过61,540,612股,拟募集资金总额不超过7亿元,将主要用于投资北斗自由流建设项目(5亿元)以及补充流动资金(2亿元)。北斗自由流建设项目实施后,稳定运营期内,可实现年均营业收入5.19亿元,年均净利润1.72亿元。此外,该公司坦言,受疫情等因素影响,公司的政府客户项目建设周期延长,项目回款周期延长。截至2021年9月30日,公司合并口径货币资金余额3077.01万元,公司长短期借款合计2.29亿元,资产负债率为70.63%。

长江电力、奥普光电则配合重大资产重组进行配套融资。长江电力于12月10日宣布,拟以发行股份、发行可转换公司债券(如有)及支付现金的方式购买三峡集团、三峡投资、云能投、川能投合计持有的云川公司100%股权;同时,该公司拟向不超过35名特定投资者以非公开发行股票及/或可转换公司债券方式募集配套资金,募集资金总额预计不超过本次交易以发行股份、可转换公司债券(如有)方式支付交易对价的100%,且发行股份数量(含募集配套资金部分发行可转换公司债券初始转股数量)不超过发行前上市公司总股本的30%。

12月9日,奥普光电披露,拟发行股份及支付现金购买复合材料研发公司长春长光宇航复合材料有限公司78.89%股权,其中交易对价的70%通过发行股份方式支付,交易对价的30%通过现金方式支付;同时公司拟向不超过35名特定投资者非公开发行股份募集配套资金。

伊利股份120亿定增获抢购,大众汽车入主国轩高科

伊利股份于12月9日披露,公司拟以每股37.89元价格非公开发行股票数量3.18亿股,共计募资120.47亿元,将主要投向液态奶生产基地建设、全球领先5G+工业互联网婴儿配方奶粉智能制造、数字化转型和信息化升级、长白山天然矿泉水以及乳业创新基地等项目。该公司此次定增的发行对象含22家;其中,巴克莱银行(BarclaysBankPLC)耗资14.87亿元获配39,271,575股,高盛公司出资14.13亿元获配股份数37,318,553股,招商证券出资8.9亿元获配股份数23,498,284股,安联环球投资新加坡有限公司出资7.89亿元获配股份数20,823,436股,UBSAG出资6.77亿元获配股份数17,872,789股;此外摩根大通、高毅资产、天津礼仁、易方达基金、平安养老保险、安徽铁路发展基金等机构也参投。

12月12日,国轩高科宣布,以19.01元/股向大众汽车(中国)投资有限公司(简称“大众中国”)完成非公开发行股票数量384,163,346股,实际募集资金总额73.03亿元,扣除发行费用后将主要用于新建国轩电池年产16GWh高比能动力锂电池产业化项目、新建国轩材料年产30,000吨高镍三元正极材料项目和补充流动资金。根据2020年5月签订的《股份转让协议》,珠海国轩和李缜将合计向大众中国转让其持有的公司56,467,637股股票,占《股份转让协议》签署日公司总股本的5%。本次非公开发行和股份转让完成后,大众中国将合计持有公司440,802,578股,占公司总股本的26.47%,为公司第一大股东;李缜及其一致行动人将合计持有公司303,126,849股,占公司总股本的18.20%,为公司第二大股东。

另据界面新闻了解,三维通信、通宇通讯等公司实际募资低于预期。尤其是三维通信原计划募资12.72亿元,但实际融资4.68亿元。按照定增预案,该公司拟募投项目分别是5G通信基础设施建设及运营项目(5.06亿元)、支持5G的新一代多网融合覆盖产业化项目(3.86亿元)以及补充流动资金(3.8亿元)。

首旅酒店、江淮汽车、福日电子等获控股股东增资

首旅酒店于12月8日披露,以发行价格22.33元/股非公开发行股票数量134,348,410股,最终募集资金规模约30亿元,主要投资于酒店扩张及装修升级项目(21亿元)以及偿还金融机构贷款(9亿元)。此次定增发行对象为包含控股股东首旅集团在内的13名投资者,其中首旅集团出资10.31亿元获配股份数46,171,070股,招商基金出资4.52亿元获配股份数20,241,827股,中欧基金出资3.86亿元获配股份数17,286,162股,富国基金出资3.39亿元获配股份数15,181,370股,此外广发证券、易方达基金、中信里昂资产等参与此次认购。

此外,江淮汽车于12月9日公布,公司以6.88元/股非公开发行数量为290,697,674股,实际募集资金总额约20亿元,均由控股股东江汽控股认购,所认购股份自本次发行结束之日起十八个月内不得转让;完成后,江汽控股持股比例将增加至28.18%;扣除发行费用后募集资金将全部用于偿还银行贷款和补充流动资金。

12月9日,福日电子称,公司实际发行数量为136,540,962股,发行价格为7.69元/股,实际募资约10.5亿元。此次定增发行对象为包含间接控股股东福建省电子信息(集团)有限责任公司在内的17名投资者。定增预案显示,此次募资拟用于投资广东以诺智能终端制造基地建设项目(5.63亿元)、中诺通讯TWS智能制造建设项目(1.72亿元)以及偿还公司债券(1亿元)、补充流动资金(2.15亿元)。

华映科技28亿遭证监会否决

界面新闻了解到,上周8家终止定增计划的A股上市公司中,华映科技的非公开发行股票申请未获得中国证监会发审委审核通过,韶能股份、恒锋工具的2020年非公开发行股票批复到期失效,克明食品的定增计划股东大会决议有效期到期不再延期,高新兴、中公教育、慈星股份等公司主动撤回定增申请文件,江山股份终止其重大资产重组事项。

12月6日,中公教育称,综合考虑资本市场环境、募投项目发展情况、公司实际情况以及融资时机等因素,经审慎分析并与中介机构等反复讨论,公司决定终止非公开发行A股股票事项并撤回申请文件。界面新闻了解到,中公教育于2020年11月发布定增预案,此后两度修改后公司将募资额从60亿元下调至39亿元;最新方案显示,其此次定增募资主要用于怀柔学习基地建设项目(273,654.72万元)以及补充流动资金(116,345.28万元)。

华映科技于12月6日公告称,非公开发行股票申请未获得证监会发行审核委员会的审核通过;截至公告日,公司尚未收到证监会的正式书面文件。华映科技此次预计募资28亿元,募投项目主要是由子公司福建华佳彩在莆田市涵江区投资120亿元建成了第6代薄膜晶体管液晶显示器件(TFT-LCD)生产线及OLED实验线项目;该项目完全达产后,计算期平均税后利润为9941万元,内部收益率(税后)7.83%,静态投资回收期(税后)8.02年(含建设期)。

评论