文|面包财经

近日,凯旺科技(301182.SZ)完成在创业板首发上市的网上和网下申购。网上发行最终中签率为0.0158191144%。

图1:凯旺科技A股发行与上市

此次首发上市,凯旺科技的发行价格为27.12元/股,对应的发行市盈率为近80倍,高于中证指数发布的行业平均市盈率,超出幅度为61.57%。鉴于当前在创业板和科创板上市的新股频现首日收盘破发,公司或同样面临破发风险。

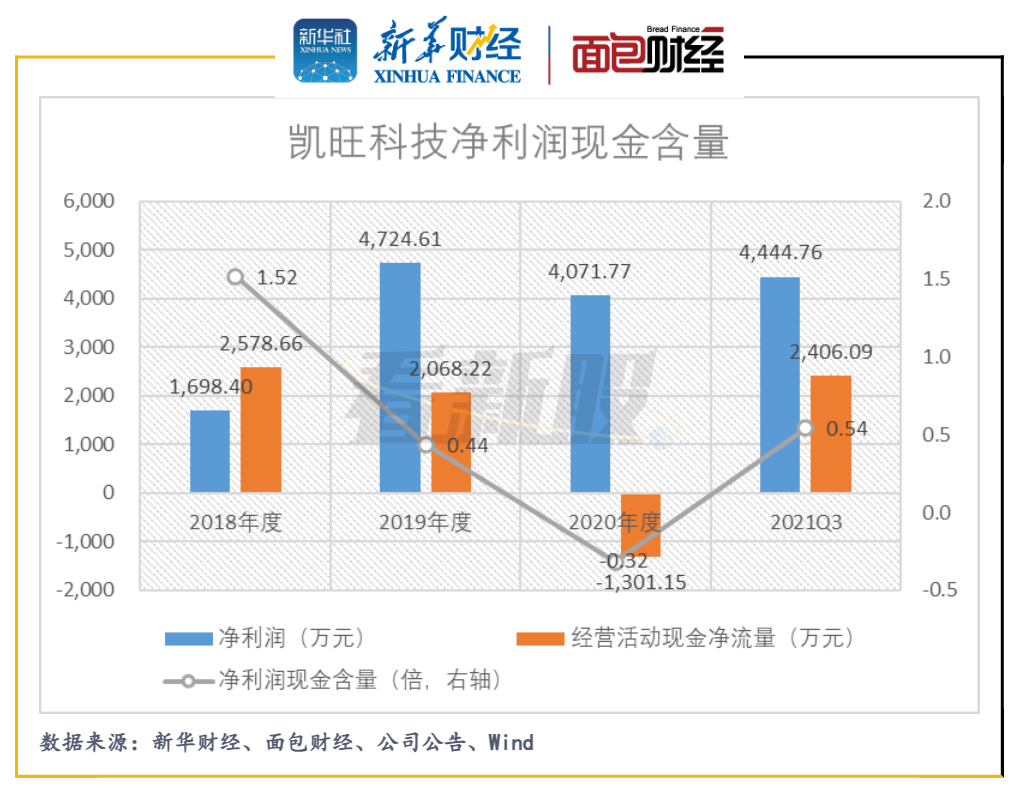

根据招股材料,2018年至2021年上半年,凯旺科技的收入严重依赖两大客户海康威视和大华股份,存在客户集中度较高的风险。此外,2020年,公司经营活动现金净流量由正转负,现金净流出1301.15万元,净利润现金含量明显下降。

凯旺科技的产品种类较单一,安防类精密线缆连接组件贡献超九成的销售收入。本次首发上市,公司拟募资投建精密连接器及连接组件产能扩展项目,计划扩张以安防类连接器为主的产品产能,但该细分市场的空间或有限,公司未来的成长能力可能承压。

产品较单一且客户集中度较高,2020年经营活动现金净流量转负

凯旺科技电子精密线缆连接组件的研发、生产和销售,目前产品主要应用于安防设备和通讯设备等领域。2018年至2021年上半年,公司超九成的销售收入来源于安防类精密线缆连接组件。

受产品专注单一领域叠加下游安防行业市场集中度较高的因素影响,凯旺科技客户集中度较高。报告期间,近八成的收入来源于海康威视(002415.SZ)和大华股份(002236.SZ)两大客户。研究发现,虽然公司营收严重依赖两大客户,但其尚未成为海康威视和大华股份前5名主要供应商,一定程度上公司与其大客户之间存在地位不对等的情况。

图2:2018年至2021H1凯旺科技两大客户销售情况及地位对比

2020年,凯旺科技的经营活动产生现金净流出1301.15万元,由正转负,当期公司存货及以应收账款为主的经营性应收项目均发生大额增加,分别为3116.75万元和3655.84万元,占用了较多的经营性现金流。2019年以来,公司的经营活动现金含量明显下滑。

图3:2018年至2021Q3凯旺科技净利润现金含量

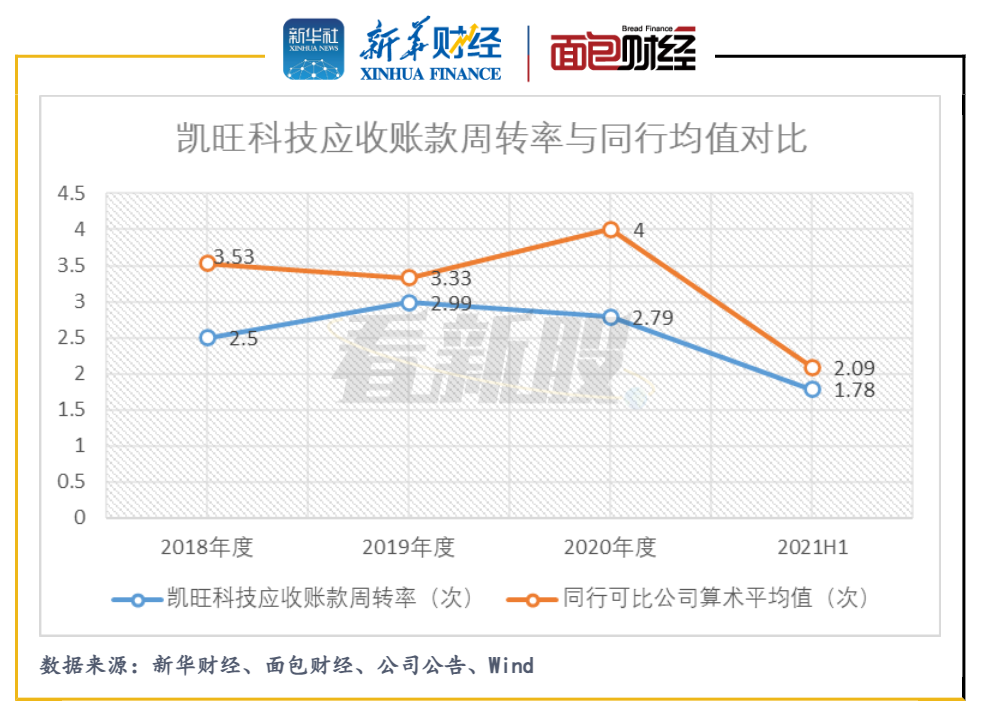

当期,凯旺科技的应收账款周转率下滑,且自2018年以来,该指标持续低于同行可比公司的平均水平,公司或需关注回款风险。

图4:2018年至2021H1凯旺科技应收账款周转率与同行均值对比

2018年至2021年上半年,公司的应收账款集中度较高,前两大客户海康威视和大华股份的应收账款合计余额分别为1.29亿元、1.1亿元、1.44亿元和1.21亿元,占当期应收账款总余额的比例持续为近八成,与两者贡献的销售收入占比大抵相当。公司的应收账款集中于重要且行业地位较高的大客户,可能因其议价能力不足而面临回款持续放缓的风险。

研究发现,2020年,凯旺科技大客户之一大华股份的应付账款周转天数为127.42天,较去年同期增加约30天,存在对供应商延长付款周期的现象。

拟募资扩产主营产品安防类连接器,市场天花板或压制成长性

招股资料显示,凯旺科技本次拟发行不超过2396万股,拟募集资金2.99亿元,最主要的募投项目为精密连接器及连接组件产能扩展项目。

图5:凯旺科技首发募集资金投资项目

按项目计划,产能扩展项目达产后,预计每年将新增11000万PCS精密连接器及连接组件,其中安防连接器及精密组件9500万PCS。公司未来的发展规划依然聚焦于当前主营的安防用连接器。

但该连接器细分领域的市场天花板或将限制公司未来的成长能力。根据智多星全球电子元件行业研究发布的《2019年版中国连接器市场竞争研究报告》,2018年中国安防用连接器需求规模约为40.6亿元,整体市场空间较小。

此外根据中国电子元件行业协会电接插元件分会网站信息,2018年全球连接器应用领域分布中,汽车、通信、消费电子占比较大。2021年上半年,凯旺科技通讯类和消费类连接组件分别产生收入414.97万元和1417.17万元,收入规模及占比较低,在主要的连接器应用领域中,公司的业务发展略显不足。

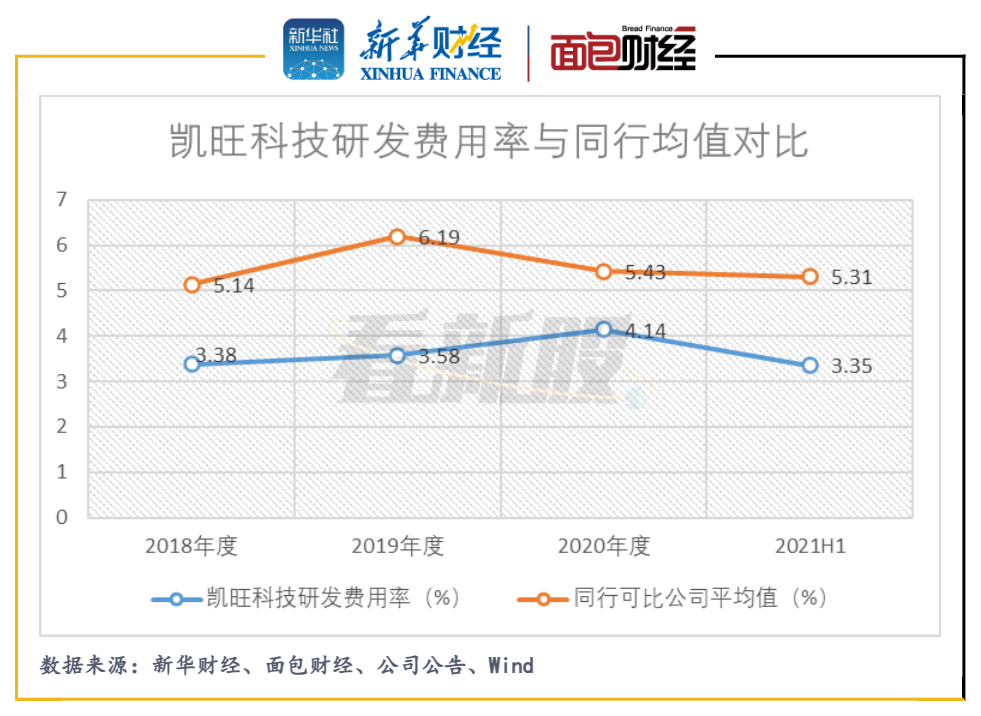

图6:2018年至2021H1凯旺科技研发费用率与同行均值对比

2018年至2020年,虽然凯旺科技年度研发费用的绝对值和比率整体呈上升趋势,但期间,公司研发费用率仍然低于行业均值。公司较为依赖单一产品安防用连接器,且该类电子产品的更新换代速度较快,连接器制造商需适应市场发展,并不断进行产品的研发创新。公司可能面临因研发投入不够充分而使市场竞争力承压的风险。

近三年营收复合年增长率不具优势,发行市盈率较高或存破发风险

2018年至2020年,凯旺科技的营业收入自3.64亿元增长至4.38亿元,近三年的营收年复合增长率为9.57%。根据中国证监会《上市公司行业分类指引》,公司所属行业为“C39 计算机、通信和其他电子设备制造业”,该行业分类下,486家上市公司近三年的营收年复合增长率的平均值为15.18%。公司的营收增长率在行业整体中,不具相对优势。

图7:2021年10月22日以来上市首日收盘破发的新股

值得关注的是,根据公司发行价格27.12元/股,对应的发行市盈率(摊薄)为 79.93 倍,高于中证指数有限公司发布的行业最近一个月静态平均市盈率49.47倍,超出幅度为61.57%。公司的发行市盈率较高且存在营收复合增速不具优势、客户集中度较高等风险,上市之后可能同样存在破发风险。(HXY)

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

评论