记者 |

就计划分拆上市的子公司湖北兴福电子材料有限公司(下称兴福电子),兴发集团(600141.SH)日前同时提出了两项重大计划。

第一项为变更募集资金投向,将原本用于兴福电子两项目的4.75亿元转投至“40万吨/年有机硅生产装置”项目。

另一项是拟为兴福电子引入战略投资机构,15家战投合计增资7.68亿元,并用于原募投两项目。

兴发集团这一系列的操作,或许是在为兴福电子分拆上市的合规性铺路。今年8月,兴发集团首次披露分拆兴福电子独立上市的计划,子公司有着比例不低的股权为高管及员工所持有。

这些操作不免让人质疑。变更募投、引入战投,如此资金腾挪,让本不满足“分拆上市七大条件”的子公司达标,既然未达到分拆条件为何强行分拆?

前有兴发集团为其定增募资,现有15家战投计划增资投入。现状看来,兴福电子并不缺融资渠道,可顺利发展新业务,既如此,兴福电子还有被分拆单独上市融资的必要吗?

界面新闻致电兴发集团,证券事务部人士称,“引入战投的结果导致兴福电子资金充裕,净资产提升,对分拆上市肯定是有积极意义的。但主要目的不是为了让其符合上市相关条件,更重要的目的是战投背后的资源。”

16日晚间,上交所发问询函质疑兴福电子前期是否符合分拆条件,同时提出分拆兴福电子上市融资的必要性问题。

蹊跷的募资投入占比

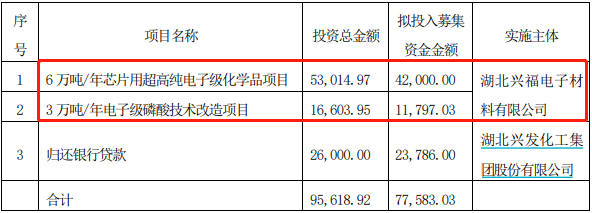

一年前的2020年11月,兴发集团以9.01元/股的价格定增发行了8800万股,募集资金净额7.76亿元。其中,除2.38亿元用于归还银行贷款外,其余资金5.38亿元均计划用于兴福电子的项目投建。

如今,原本投向兴福电子的资金正计划转投别处。变更募资投向公告显示,兴发集团拟将子公司兴福电子尚未使用的募集资金变更投向,用于子公司内蒙兴发建设的“40 万吨/年有机硅生产装置”。涉及资金4.75亿元(含利息),占公司2020年非公开发行股票募集资金净额7.76亿元的61.26%。

十分蹊跷的是,界面新闻发现,项目的资金投入进度大幅落后于工程进度。

在最新披露的公告中显示,两个项目建设期2年,目前兴发集团已投入募集资金6203.8万元,约占原拟投入募集资金的11.5%。

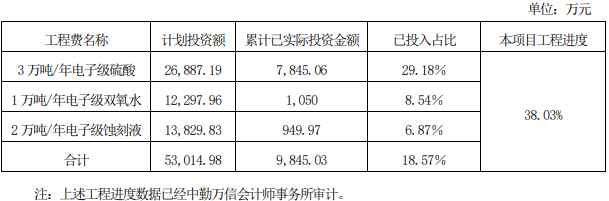

先看“6万吨/年芯片用超高纯电子级化学品项目”。照原计划,此项目投资总额5.30亿元,拟投入募集资金4.20亿元,意味着有1.10亿元将以自有资金等方式补充。

实际进度上,截至2021年10月31日,此项目已累计投入金额9845.03万元,其中使用募集资金3978.53万元。

在资金仅花了预期的18.57%之下,项目进度已达38.03%。

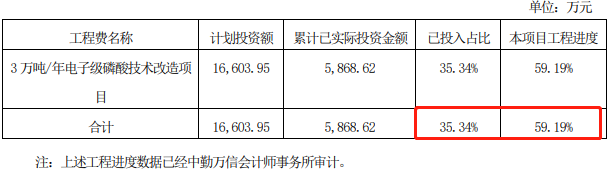

再看“3万吨/年电子级磷酸技术改造项目”。原本计划投入资金1.66亿元,拟使用募集资金投入1.18亿元,还有0.48亿元将以自有资金等方式补充。

实际进度上,截至2021年10月31日,此项目已累计投入金额5868.62万元,其中使用募集资金2225.27万元。

同样,在资金仅花了预期的35.34%之下,项目进度已达59.19%。

上述这些数据中有几处疑点。

首先,为何募资投入与自有资金投入比例不同?原本做计划时,募集资金投入占大头,分别占比约八成和约七成。但实际计算时,使用募资计算占了小部分,分别计算了约40%和38%。为何压低募资投入的计算比例?

其次,资金投入进度与项目进度差距较大。资金与工程二者进度不完全同步,本存在一定的合理性,但差距20个百分点左右,则显异常。工程与资金投入进度差距较大的原因是什么?是项目本不需要投入计划资金之多,还是另有隐情。

假设募资与其他资金同比例投入,那么,两项目募资投入合计将达约1.20亿元,是公告披露的6203.8万元的近一倍。

假设按项目的进度来计算投入资金,那么,两项目资金投入约2亿元和0.98亿元,使用的募资投入金额将更高。

就上述情况,上述兴发集团证券事务部人士表示,“在建设项目的过程中,先购买材料建设,后支付。这个先后顺序导致资金和项目进度之间出现进度差。同时部分资金通过汇票的形式先支付,后期再用资金置换,对上市公司来说更划算一些。”

至于支付比例不同的问题,该人士称将在回复公告中解释。

在问询函中,上交所要求兴发集团说明原募投项目的具体情况,包括实际开工时间、实际投资金额及具体用途、已形成的资产、预计完工时间等;同时结合前期立项、论证情况、具体建设周期和实际建设进度,说明募投项目是否存在推进缓慢的情况。

同时,要投向的“40万吨/年有机硅生产装置”则是公司此前提出的投资43.08亿元实施战略级优质项目。资金需求不小,这笔资金转移过去,也仅填补了零头。

上交所也要求兴发集团结合当前公司有机硅产能情况、市场供需现状及未来走势等情况,补充披露“40万吨/年有机硅生产装置”投建的必要性与可行性等事项。

引入战投为弥补资金缺口?

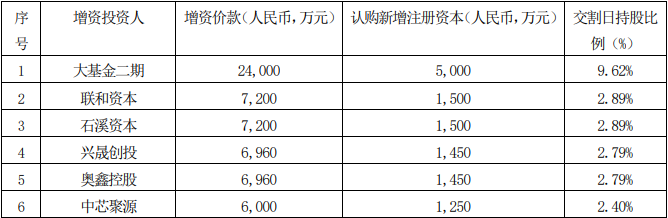

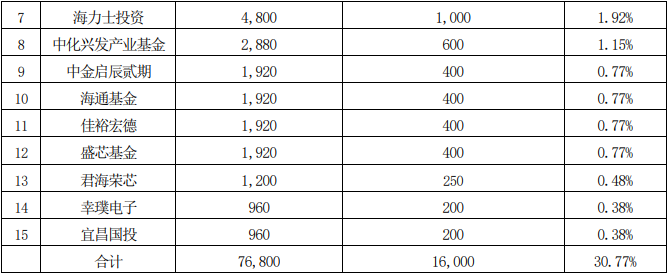

变更募资投向的同时,兴福电子还公告拟引入15家战略投资机构合计增资7.68亿元,后续拟以自有资金继续投入原募投项目。增资后,战略投资者合计持有兴福电子30.77%股份,兴发集团持股比例由79.87%降至55.29%,仍为控股股东。

兴福电子股权结构中,除兴发集团控股外,还有两个员工持股平台,合计持股16.66%,另华星控股持股3.47%。

兴福电子主营为湿电子化学产品,成立于2008年11月14日。目前已建成3万吨/年电子级磷酸、2万吨/年电子级硫酸、3万吨/年电子级蚀刻液、5000吨/年电子级磷酸回收综合利用产能,还有前文提到的在建产能项目。产品已批量供应中芯国际、华虹集团、长江存储、合肥长鑫、台积电、SK海力士、格罗方德、台联电等国内外半导体客户。

这15家战略投资机构也大有来头,不少合作客户在其中。

尤其是领投方为国家集成电路产业投资基金二期股份有限公司(下称“大基金二期”),增资2.4亿元,认购比例9.62%。大基金二期不久前参与了至纯科技(603690.SH)控股子公司微科技的增资扩股。

其余战投方也有不少兴福电子客户的身影。聚源信诚(嘉兴)股权投资合伙企业(有限合伙)(中芯聚源)背后有中芯国际,SK海力士(无锡)投资有限公司和江苏疌泉君海荣芯投资合伙企业(有限合伙)背后则有客户SK海力士等等。

公告称,除了资金诉求外,兴福电子引入战投还意在投资机构的产业、技术及资本等优势。

“大基金代表的不只是资金本身,而是国家对半导体政策的重视和支持。还有兴福电子目前国内外合作的重大客户,他们在这方面的资源丰富,出于战投的资源属性考虑。”兴发集团证券事务部人士解释称。

不过,在兴发集团解释兴福电子同时变更募投和引入战略的原因时,出现了前后矛盾之处。

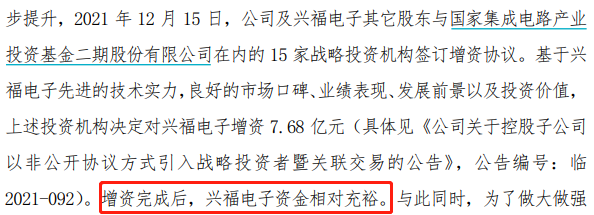

在变更募投的公告中,对变更原因的描述中提到,因为兴福电子引入了战投,“增资完成后,兴福电子资金相对充裕”。

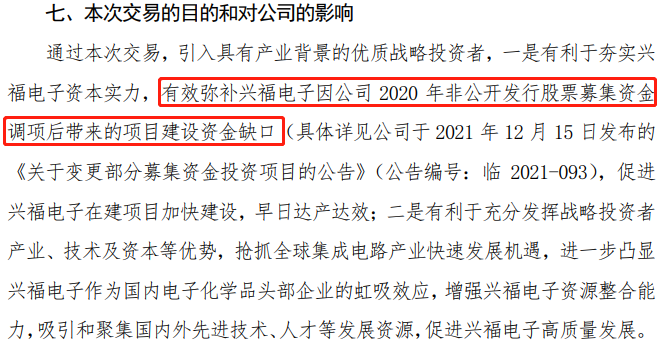

在引入战投的公告中,对交易目的和影响则解释为,可有效弥补兴福电子募投资金变更后带来的资金缺口。

两件事互为条件,那么,兴福电子究竟是有资金缺口,还是相对充裕呢?

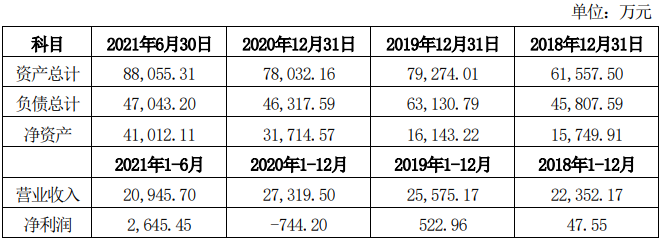

从业绩上来看,兴福电子业绩波动较大,今年实现扭亏。照市场需求前景及此次参与投资的股东来看,公司大概率处于在业绩爆发的前夕。

兴福电子2018年至2020年营业收入均超过2亿元,但增速并不快;三年净利润由为47.55万元、522.96万元和-744.20万元。

2021年兴福电子实现了扭亏,上半年营收2.09亿元,净利润已达2645.45万元;前十月营收已达3.93亿元,净利润7573.05万元。可见,7月-10月的四个月内,公司营收和净利润在飞速增长。

基于此,此次兴福电子增资给出的估值也较高。投前估值17.28亿元,较净资产4.55亿元增值280%。

既然兴福电子旗下项目可通过引入战投增资的方式融资,为何此前又要通过非公开发行的方式在资本市场上融资?

就此,上交所也要求兴发集团结合与战略投资机构的接洽时间、达成意向时间等情况,说明前期实施非公开发行股票的必要性。

兴福电子本不符合分拆条件

压低募资投入比例、延后资金投入、引入战略投资者,或许均是在为兴福电子分拆上市铺路。

四个月前,兴发集团披露提示性公告,为拓宽融资渠道,公司启动兴福电子上市的前期准备工作。

界面新闻对比发现,当时兴福电子确不符合3年募投资金不得超过净资产10%的这一分拆条件。

《上市公司分拆所属子公司境内上市试点若干规定》中七条分拆条件之五显示:“上市公司最近3个会计年度内发行股份及募集资金投向的业务和资产,不得作为拟分拆所属子公司的主要业务和资产,但拟分拆所属子公司最近3个会计年度使用募集资金合计不超过其净资产10%的除外”。

对照此条件可见,对兴福电子来说,目前已投入的募集资金占其净资产的比例为13.17%,本次增资完成后比例方降至10%以下。

就此,上交所要求兴发集团补充披露三点:

- 前期披露提示性公告时是否符合分拆条件,如否,请说明前期风险提示是否充分。

- 本次变更募投项目及引入战略投资机构增资的主要考虑,是否系通过相关安排达到《若干规定》中分拆条件的要求。

- 结合兴福电子目前融资需求等情况,说明再通过分拆上市方式融资的必要性。

上述兴发集团证券事务部人士称,之前提示的公告中,有充分提示分拆上市的风险。

该人士进一步解释了兴福电子分拆的必要性。“兴福电子预计今年全年业绩良好。未来订单需求来看,业绩可达到40%-50%的复合增长率。因此,短期内的资金问题不大,但长期在高复合增速之下,会有不少在建项目需要资金。长期来看,通过分拆独立上市的方式自己解决,不给上市公司带来压力。这对兴福电子和公司(兴发集团)都是有好处的。具体情况将在问询函回复中披露。”

评论