记者 |

编辑 | 陈菲遐

今年以来,光伏“双枪”隆基股份(601012.SH)、通威股份(600438.SH)股价分别上涨34%和26%,远逊于2020年的翻倍行情,和“隔壁”动力电池持续火热相比,光伏行业疲态初现。

光伏似乎有些涨不动了,但行业景气度尚在,这种情况下投资者该如何投资?

上游硅料将迎价格战

对于2022年的光伏来说,分化不可避免。

硅料价格持续上涨是光伏产业链今年最大热点。以多晶硅料为例,自2020年5月底以来,多晶硅料(一级料)价格已由此前的8.13美元/千克上涨超过5倍。截至12月8日,国产多晶硅料(一级料)价格为42.7美元/千克,续创历史新高。由于硅料产能扩张时间在整个光伏产业中最长,一般为12个月至18个月,而从开工至满产一般需要半年左右,因此在硅料价格持续保持强势的背景下,产业链中新增有效硅料产能较少。

硅料供给提升,价格回落成定局。本轮硅料价格低点已过去19个月,产业链中新能产能开始逐渐释放。通威股份乐山二期(5万吨产能)、大全能源(688303.SH)三期(3.5万吨产能)产能已于年底开始投放,后续其他硅料头部企业产能也将陆续释放。据不完全统计,2022年底全球新增产能有望达到55万吨,接近目前行业70万吨产能的80%,相关产能落地时间主要为2022年下半年。

受此影响,明年硅料价格拐点将现,行业价格高点或于2022年上半年出现,下半年价格下滑则不可避免。

激烈的竞争将成为2022年硅片市场主旋律。根据 PVinfolink 统计,2021、2022 年底全球硅片产能将分别达到 365GW、487GW,相比于 2020 年的214GW分别增长70.56%和117.57%。新进玩家对于新增产能做出重要贡献。近两年,由于硅片行业盈利能力持续处于较高水平,同时技术发展缓慢导致行业壁垒不高,上机数控(603185.SH)、京运通(601908.SH)、双良节能(600481.SH)、高景太阳能、包头美科等企业纷纷跨界入局硅片业务,其中上机数控和京运通近期分别获得102亿元和36亿元的大单,开始抢夺行业双寡头隆基股份和中环股份(002129.SZ)的订单。

越来越多的竞争者涌入,硅片产能过剩迹象已现。根据中信证券预计,2022年硅片需求量约为260GW,硅片名义产能将显著过剩,行业竞争趋于激烈。目前制约行业实际产能的是上游硅料端供给不足,随着2022年硅料产能提升,硅片实际产能将不断扩大,各企业将面临真正的竞争,产能出清或不可避免。

中游电池技术将迎新引擎

近年来光伏技术革新已逐渐放缓,但电池有望成为2022年光伏技术推动的新引擎。

作为P型电池的代表,PERC技术转化效率已接近极限。目前光伏电池中最主流的制备技术是PERC电池,2020年PERC电池市占率已高达86.4%。由于PERC电池理论极限效率为24.5%,和如今23%以上的转化效率非常接近,技术替代近在咫尺。

因此,N型电池应运而生。N型电池和P型电池的区分点在于原材料硅片,其中N型电池是硅材料中掺杂磷元素,而P型电池是硅材料中掺杂硼元素。相对于P型电池,N型电池具有弱光性好、寿命长、适合双面电池设计(双面率90%)及效率高等特点,因此被视为未来主流的电池。

在N型电池中,TOPcon和HJT两种技术目前处于共存状态。

TOPCon电池是隧穿氧化层钝化接触电池的简称。该技术理论转化效率上限高达28.7%,接近晶硅极限,高于HJT的27.5%,目前量产效率在24%左右,略低于HJT的25%。从市场化角度看,由于其可以在原有PERC产线上进行延伸,因此相对投资额较少(新增投资额约5000万元/GW),可以有效减少目前业内大规模PERC产线退出的压力。

TOPCon不足之处在于良品率。该技术在PERC工艺基础上增加3道(共有12道工序)工序,因此生产工艺更为复杂,生产良品率受到影响。目前TOPCon电池良品率在95%以内,而PERC可以做到98%以上,因此相较于 PERC 成本仍然偏高,工艺路线仍需改良。

HJT电池为异质结电池的简称,生产工艺较为简单,主要包括四个步骤即制绒清洗、非晶硅薄膜沉积、TCO制备和电极制备,因此良品率相对较高。在转化效率方面,量产HJT电池已经可以达到25%以上,有效降低发电端成本。此外,其双面对称结构发电量要超出单面电池10%以上,在目前双面率95%的背景下,相比其他工艺路线有明显发电增益优势。

HJT技术的缺点在于投资较高。由于制备过程中存在低温生产,其和PERC工艺完全不同,无法在其基础上延伸,只能完全新投产线,因此总投资额相对较高。其GW投资成本在4亿元(国产)至6亿元,远高于PERC的1.5亿元和TOPCon的2亿元(在PERC的基础上,改造成本不足1亿元)。

HJT电池将成为下一代的主流。由于HJT电池各项性能最优、降本增效路径最为清晰,目前产业化进展顺利,最有希望成为下一代主流电池技术,因此目前行业新增产能以HJT技术为主(全球HJT规划产能已经超过120GW)。据Solarzoom数据显示,目前HJT电池生产成本0.9元/W以下,高于 PERC的0.7元/W,随着产业化推进和技术完善,预计2022年成本有望下降超过40%,低于PERC电池生产成本。而TOPCon技术则被更多使用在以PERC工艺基础的升级改造中,以此延续原电池生产设备的生命力。

下游组件将越来越滋润

组件将是2022年光伏产业链里最“滋润”的,产业开始进入品牌收获阶段。为保证产品质量和稳定性,近年来组件下游客户电站对产品品牌要求越来越高,行业头部企业优势明显。2020年组件CR5、CR10市占率分别为59%和81.5%,从各方统计数据来看,2021年行业头部集中度进一步提升,CR5和CR10有望达到70%和90%,2022年CR5市占率更是有望进一步提升至80%以上。

从盈利来看,组件至暗时刻已过,行业迎来复苏阶段。随着上游主辅材成本下滑,组件企业2022年或将迎来盈利修复。行业市占率前四的隆基股份、天合光能(688599.SH)、晶澳科技(002459.SZ)和晶科能源将受益于行业产能出清及盈利恢复双重利好。

阶段性机会

2021年光伏整体走势不及预期,2022年将更延续分化态势。

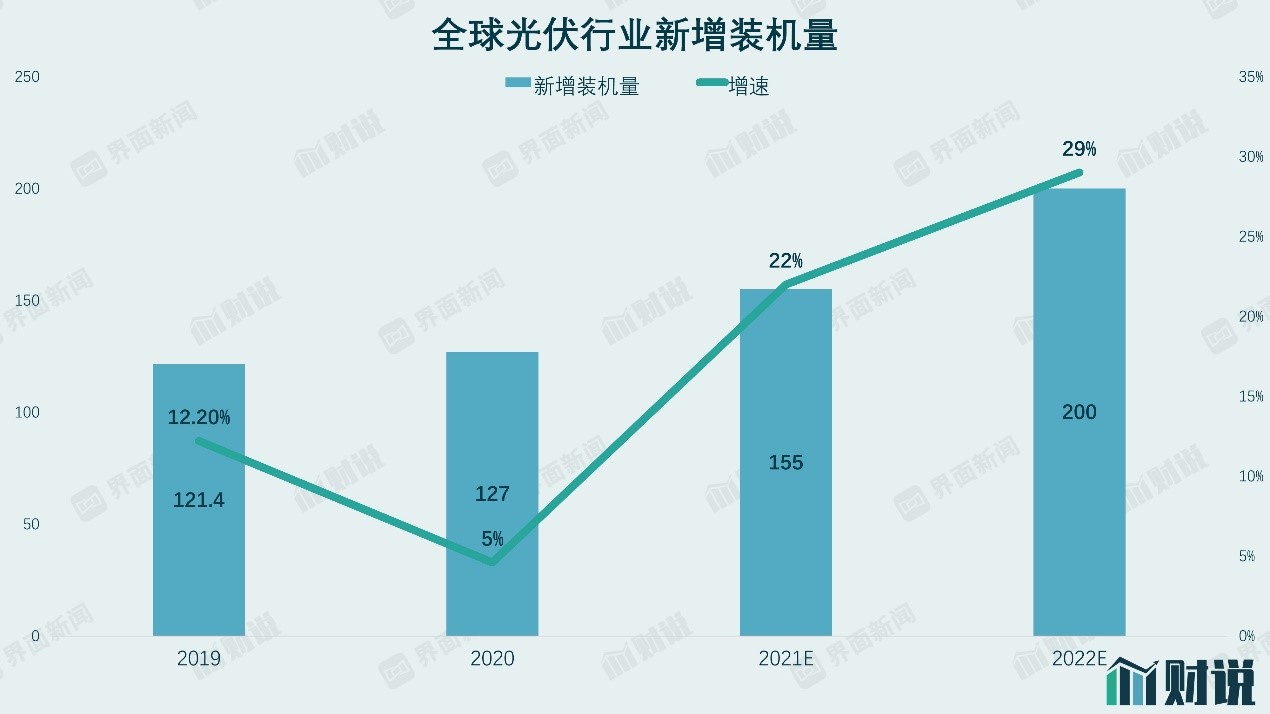

2021年初,市场普遍预期今年国内光伏装机量在55GW至65GW之间,然而受上游硅料价格上涨、产能紧缺、物流成本上升等不利因素影响,行业整体收益率存在压力,全年国内新增光伏装机量或不及预期。PV Infolink已将预期下调至50GW,对于全球新增光伏装机量,PV Infolink也预计为此前预期值150GW至170GW的下沿155GW。

中期来看,2020年我国非化石能源比重已达到15.9%,超额达成“十三五”规划设定的15%目标值,同期全球新增光伏装机量为127GW,十年复合增长率为16.5%。此前我国将2025年、2030年非化石能源消费比重的目标分别设定为20%和25%。在此基础上,中信建投预计到2025年,国内光伏累计装机有望达到771GW,“十四五”期间复合增长率为25%。对于2022年,随着价格抑制需求释放以及主辅材料价格下滑,国内光伏装机有望增至75GW左右,2022年全球新增光伏装机量有望超过200GW(IHS Markit预计)。

在经历了多年热炒后,光伏行业盲买时期已过,整个行业估值也水涨船高。光伏行业前五大市值的公司隆基股份、阳光电源(300274.SZ)、通威股份、天合光能和晶澳科技市盈率(TTN)分别为48倍、98倍、35倍、108倍和96倍,从长期投资角度来看,光伏行业目前值博率不高。

从成长来看,作为2022年少有的高景气度产业,组件领域头部公司有望借助行业高关注的“东风”,走出阶段性行情。

天合光能是较为纯粹的组件企业。公司业务主要涉及组件和电站,产业链上游“包袱”较小。在2021年上半年组件市占率排名中,天合光能从原先的第三名上升到第二名,紧随光伏龙头隆基股份之后,展现出良好的成长性。公司今年前三季度营业收入312.65亿元,同比增长56.90%;归属净利润11.56亿元,同比增长39.05%,其中第三季度组件出货6至7GW(海外出货4GW以上,盈利较高),同比增长60%以上。需要指出的是,2021年公司在电池领域持续扩产以加速一体化,老产能包袱较小,新产能成本低,盈利能力较强。

作为全球市值最高的光伏企业,隆基股份在组件领域成长性强劲。近年来公司组件业务成长迅速,2020年跃居组件市占率第一(2019年位居第五)并保持至今。此外,公司在电池领域研发能力优异,HJT电池屡创转化效率世界纪录。需要指出的是,公司采取一体化经营策略,核心硅片业务行业第一,而未来产业激烈的竞争对公司发展存在一定压力。

评论