记者 |

编辑 | 陈菲遐

猪企的寒冬即将过去。

今年以来虽然头部猪企牧原股份(002714.SZ)、温氏股份(300498.SZ)、新希望(000876.SZ)和正邦科技(002157.SZ)股价分别下跌9%、2%、36%和42%,但是在年中创出近年新低后,各头部公司股价纷纷反弹。其中温氏股份反弹超过40%,新希望也从底部反弹超过30%。

在猪价经历大涨大跌之后,明年猪肉股走势会如何?

猪价拐点将现

我国生猪养殖行业具有显著周期性特征,生猪价格周期性波动明显,一般3至4年为一个周期。

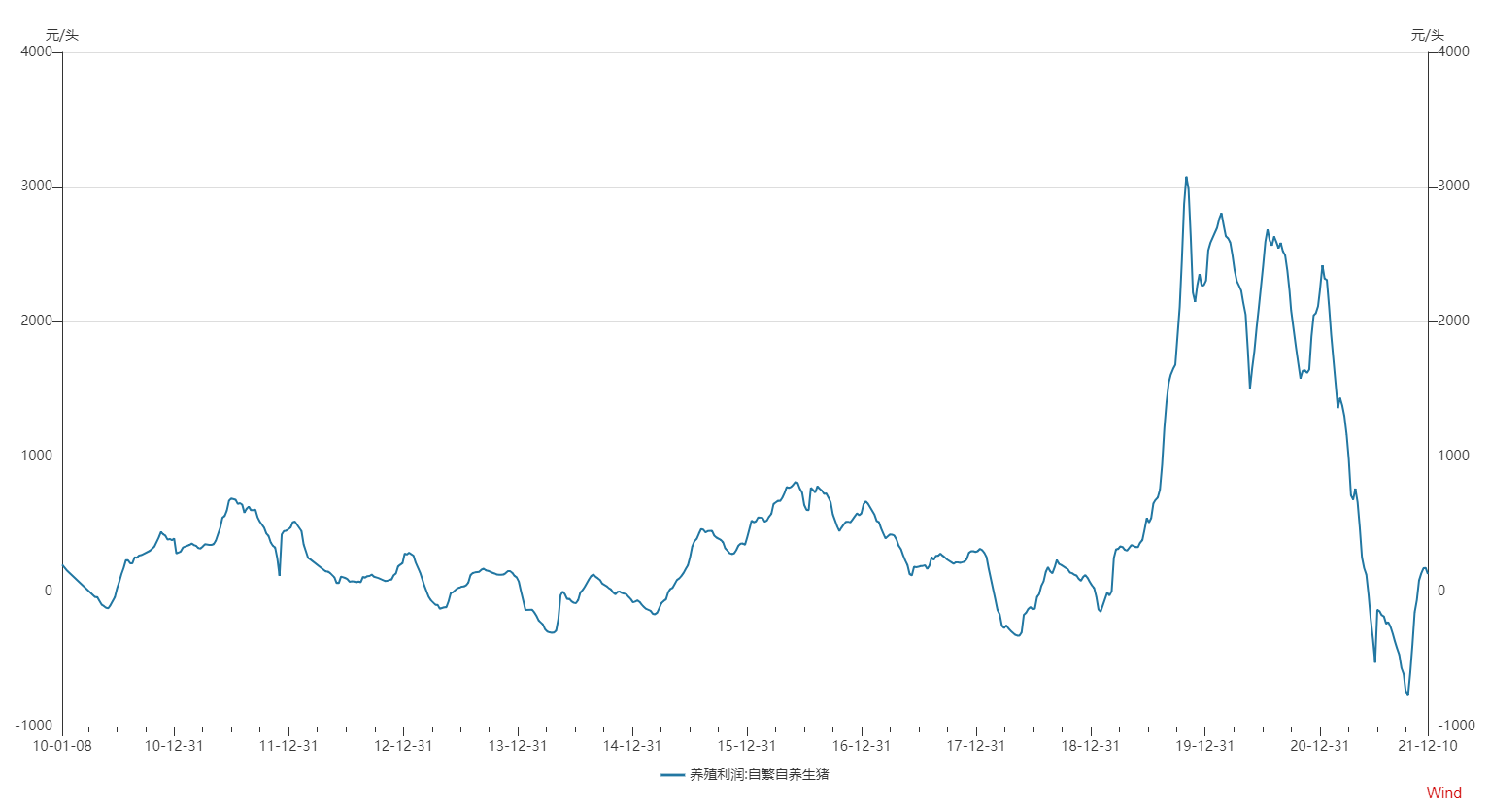

和一般的周期品不同,对于生猪养殖行业来说,核心点是利润。当各大中小养殖户看到市场有利润时,便开始进入,由此提升供给。当市场出现供大于求时,生猪价格下跌,价格逐渐逼近各养殖户成本线,产能开始出清,由此逐渐进入下一个周期循环。在以利润为主导的周期下,行业内通过价格实行市场自我调整。

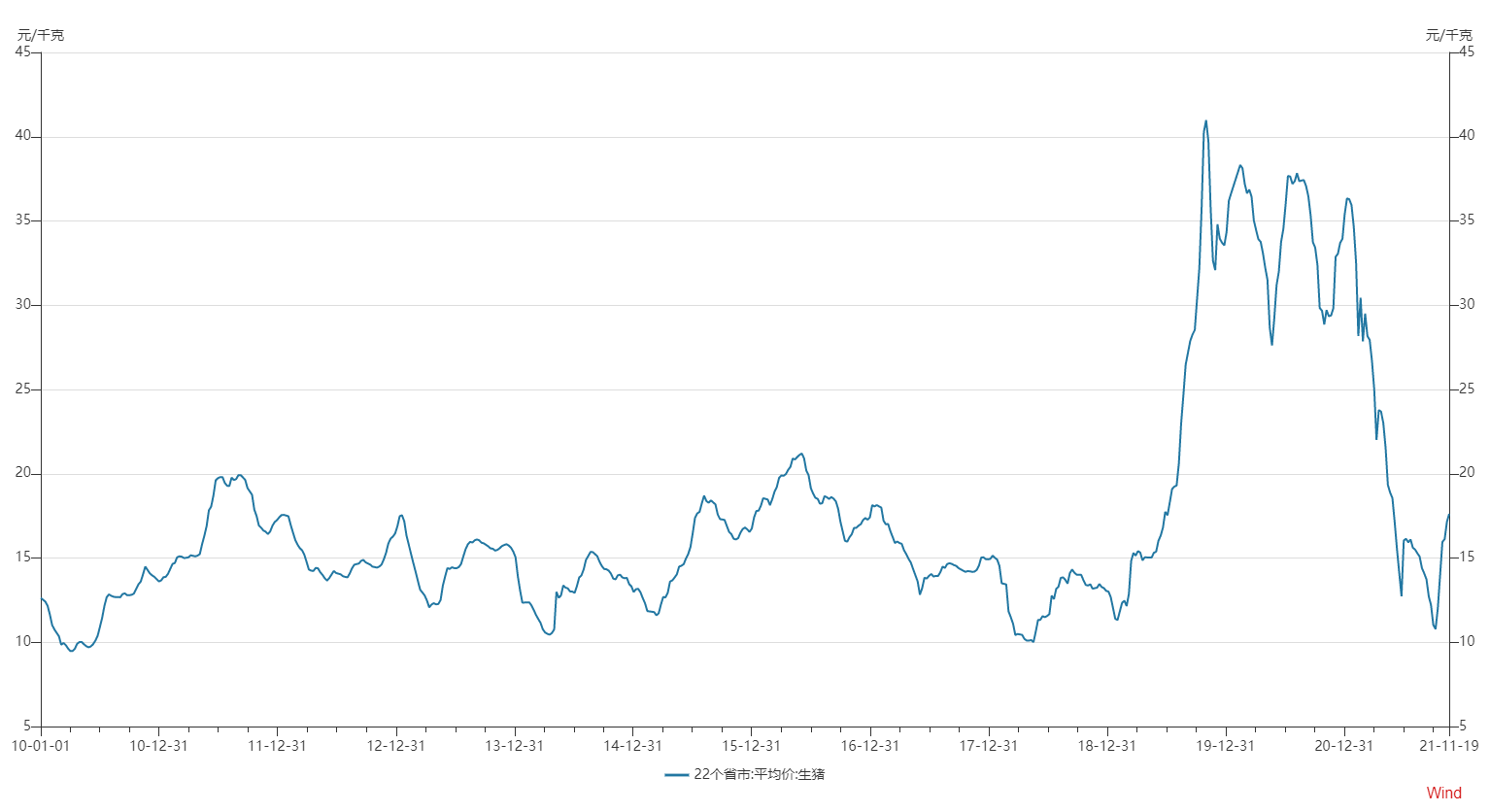

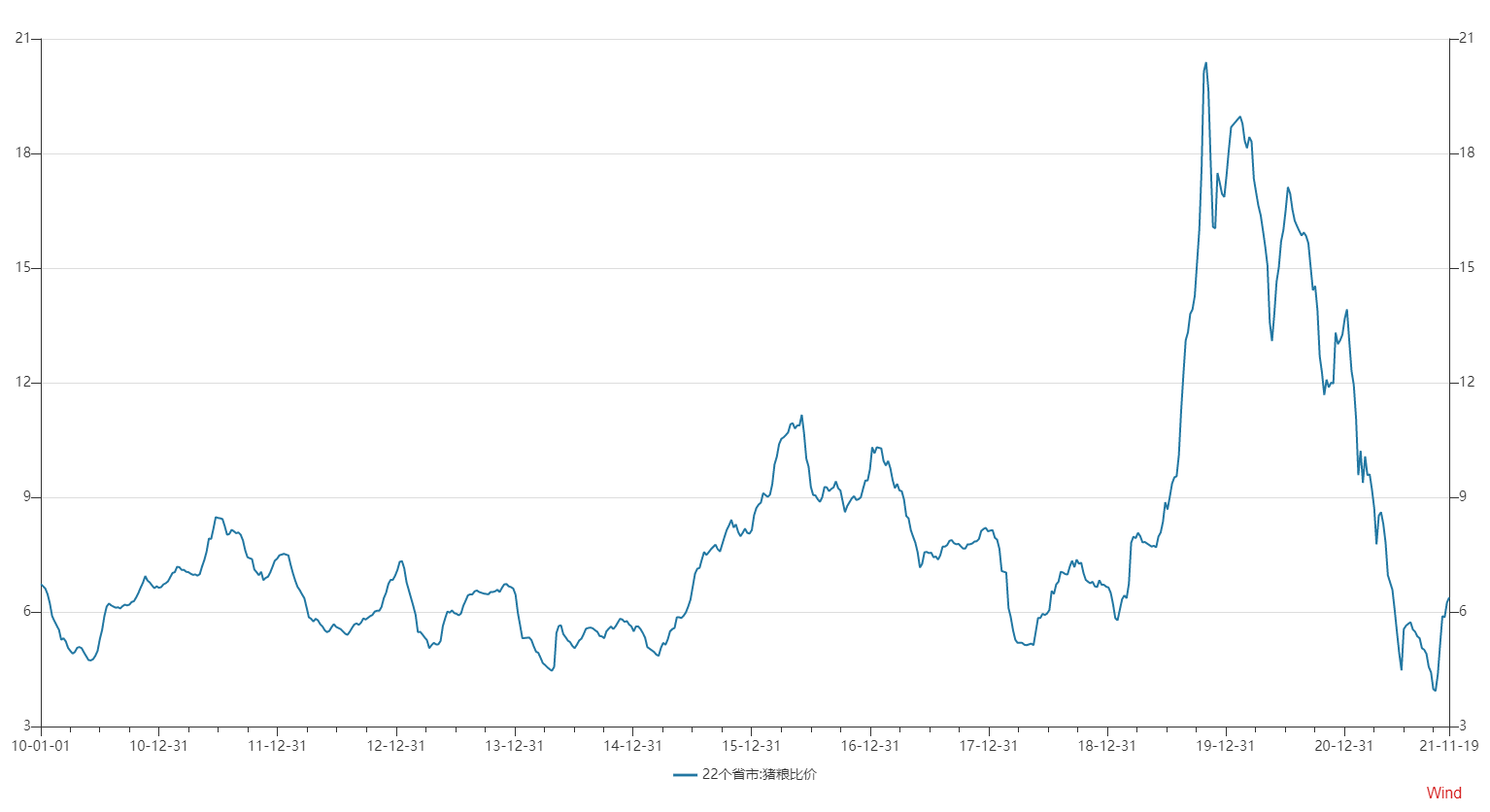

2018年非洲猪瘟疫情重创生猪养殖产业,大量养殖场被迫退出导致行业产能大幅下滑。随着猪肉价格飞涨以及猪瘟得到有效控制,猪肉供给又从恢复至过剩,生猪价格回落不可避免。今年10月8日,生猪价曾创出阶段低点10.78元/千克,相较2019年11月高点的40.98元/千克回落73.69%,已经接近10年价格低点10.01元/千克。随着年底的需求提升以及供给端拐点初现,目前价格稳定在17.5元/千克左右。

6月以来,自繁自养生猪已进入亏损阶段,其中10月初,每头均亏损高达771元。今年第三季度,上市头部猪企牧原股份、正邦科技、温氏股份和新希望归母净利润分别亏损8.22 亿元、62.20 亿元、71.89 亿元和29.86亿元,四家主要猪企陷入全面亏损状态。

但需要指出的是,历年来生猪养殖亏损意味着行业底部的临近。

持续亏损给养殖户带来的是恐慌。根据涌益咨询数据显示,今年5月全国商品猪出栏均重一度超过135公斤/头,10月末已回落至125公斤/头,处于2020年以来低点。在猪价快速下滑背景下,出栏均重下降表明行业出现恐慌性抛售,养殖户希望快速出手货物。

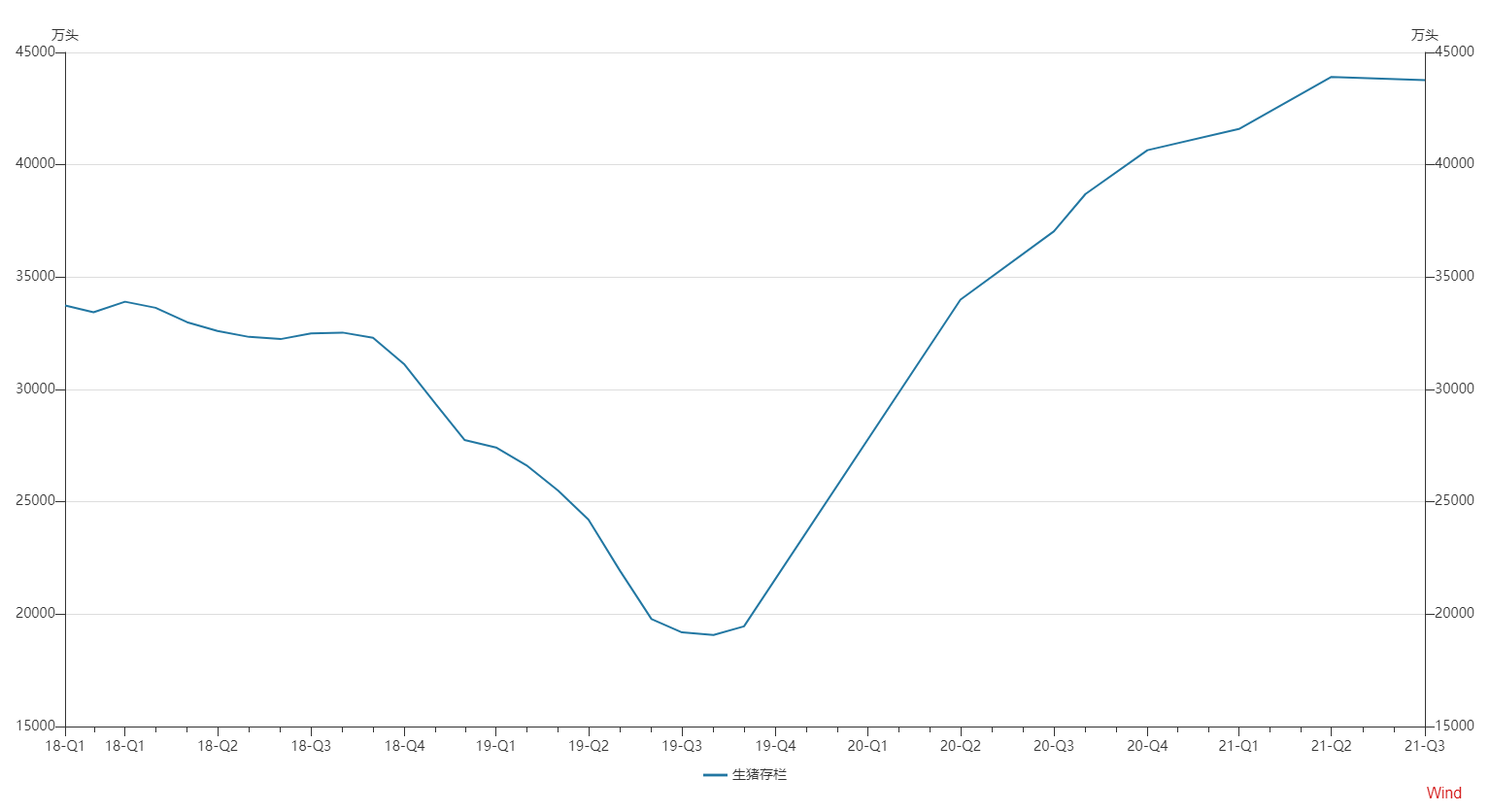

在一连串恐慌和价格大跌之下,行业拐点已现。截至今年9月底,我国生猪存栏量为4.38万头,虽然仍处于2014年以来的高点,但是相较6月的4.39万头已出现下滑迹象。

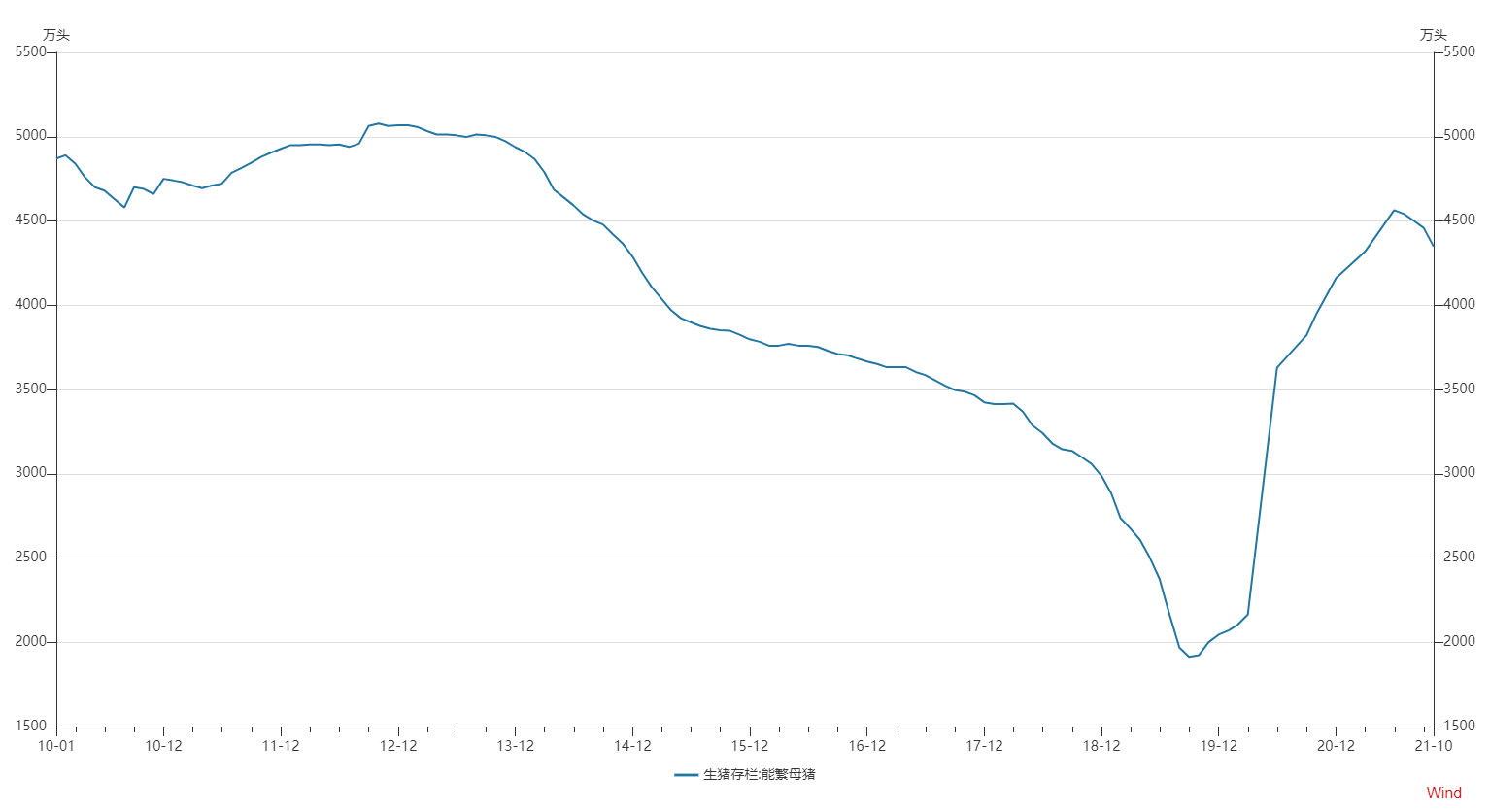

更为重要的指标是能繁母猪存栏量。10月我国能繁母猪存栏量为4348万头,相较6月4564万头的五年高点已下滑近5%,自7月以来能繁母猪存栏量已连续4个月出现下滑。能繁母猪存栏量往往决定十个月之后的猪肉产量,此时的拐点预示着生猪存栏量拐点将于2022年二季度出现。

迎来买入良机

从数据来看,猪价已进入谷底。作为典型周期股,猪企迎来机会。

猪粮比价是衡量我国生猪养殖行业的关键性盈利指标,也是相关机构进行政策制定的依据,当猪粮比值跌破5时,将会触发一级预警。今年10月初猪粮比价一度跌破4,创出十年来新低,这表明行业整体处于十年深度亏损阶段。同月,商务部会同国家发展改革委、财政部等部门收储3万吨中央储备猪肉,这是本年度开展的第四批中央储备猪肉。需要指出的是,收储更多的是给予市场信心、稳定情绪。从历史来看,收储后半年内猪价平均涨幅在20%以内。从本质来说,猪价恢复还需要自我调节。

从猪价历史来看,猪价底部并不会一蹴而就,虽然目前价格处于底部区间,但“磨底”时间仍不充裕。一般来说,猪价在底部区间需要一至两年的时间,如今仅运行半年,时间“不够”。

因此,界面新闻研究部预计,猪价将于明年中再次面临考验。考虑到本轮价格波动幅度较大、波动速率较快,结合能繁母猪拐点和大型猪企的亏损时间,我们预期明年年中猪肉价格将出现二次探底,价格将高于此前低点,而整个行业迎来买入良机。

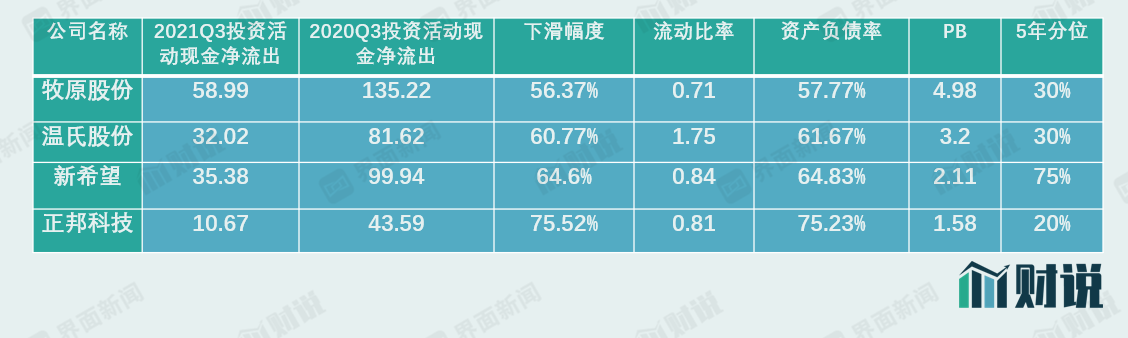

就市场关注度较高的四家头部猪企牧原股份、温氏股份、新希望和正邦科技来说,正邦科技债务压力最大,温氏股份最为稳健,牧原股份最为激进,而新希望相对估值最高。

具体来看,从今年三季度投资活动净现金净流出可以看出,四家头部企业虽然都同比缩减投入比例,但牧原股份相对缩减幅度最小、资产负债率也最小。值得一提的是,这家公司今年8月完成了一笔95.5亿元发债,有效缓解中短期内的资金风险,但由于近几个季度流动比率快速下滑,资金端也开始面临压力。

正邦科技有着高达75.23%的资产负债率、0.81的流动比率,公司已开始大幅缩减投资额。需要指出的是,12月初评级机构东方金诚决定将正邦科技主体和“正邦转债”的信用等级由“AA+”下调至“AA”,评级展望为“稳定”而在此之前,为解决自身债务问题,正邦科技公告控股股东正邦集团及一致行动人拟引入信达进行市场化债转股,规模不超过19.8亿元。

相较其他猪企,温氏股份在此前一轮猪周期中扩张最为温和,因此本轮低点受周期影响也最小。无论从资产负债率还是流动比率来看,公司债务端的压力都是头部猪企中最轻的,未来有望凭借资金优势,在低点持续“加仓”。

评论