文|全球财说 丁一

12月27日,一条关于大成基金的消息引爆投资圈,央广网甚至以“老鼠仓再现!”作为标题,可见事态的严重程度。

作为公募“老十家”之一的大成基金,究竟怎么了?

员工趋同交易成交额近7亿,内控及数据安全有待考量

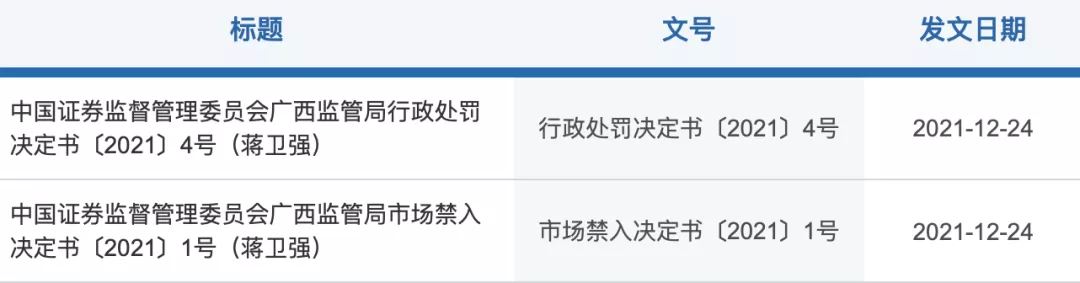

近日,广西证监局公布一份行政处罚显示,时任大成基金信息技术部总监蒋卫强因利用未公开信息交易股票遭到处罚,被责令改正。此外没收违法所得575万元,并处以1725余万元罚款,罚没合计2301万元。

更加严重的是,蒋卫强将在10年内无法再进入市场。

图片来源:广西证监局官网

处罚决定书显示,2017年5月17日至2021年4月22日,蒋卫强担任大成基金信息技术部总监职务,拥有大成基金恒生系统核心数据库账户权限。任职期间,蒋卫强利用该账户权限使用办公台式电脑提取查看大成基金所管理的3个组合账户的历史和实时交易数据,知悉该未公开信息。

在获知相关交易数据情况下,蒋卫强使用“郭某珍”证券账户利用未公开信息进行股票交易。

上述期间,“郭某珍”证券账户趋同交易股票245只,趋同交易成交金额为6.69亿元,趋同交易盈利575.29万元。

简而言之,大成基金原信息技术总监利用职务之便获取基金经理交易信息,进行“抄作业”。

广西证监局表示,蒋卫强的上述违法事实,交易金额大,持续时间长,情节严重,严重扰乱证券市场秩序。

值得注意的是,蒋卫强利用职务之便获取实时数据信息,在长达四年的时间中竟未被大成基金发现,着实让投资者震惊。

大成基金表示,蒋卫强上述行为属个人行为,其年初已从公司离职,目前公司经营管理和基金投资运作正常。

但是作为管理规模超2000亿元的大型公募基金,内控、管理水平实在有待考量,数据安全方面是否还存有漏洞,也是基金持有人所关注的重点。

新星韩创狂发新基,仅靠一人公司难有起色

前信息技术部总监盗取数据趋同交易获利500逾万,那大成基金作为管理规模达2280亿元的大型公募,其权益类产品成色又如何呢?

虽然大成基金新兴基金经理韩创所管理的基金,任职期间及2021年年内的业绩表现可以说十分出色,但是有些问题也不容忽视。

天天基金网信息显示,韩创任职起始日期为2019年1月10日,累计任职时间接近3年,目前管理规模达292.03亿元。

目前按照A/C合并计算,韩创共管理着6只产品,其中在2019年1月10日接管的“处女作”大成新锐产业混合(090018)任职回报已高达382.44%,确实表现十分亮眼。

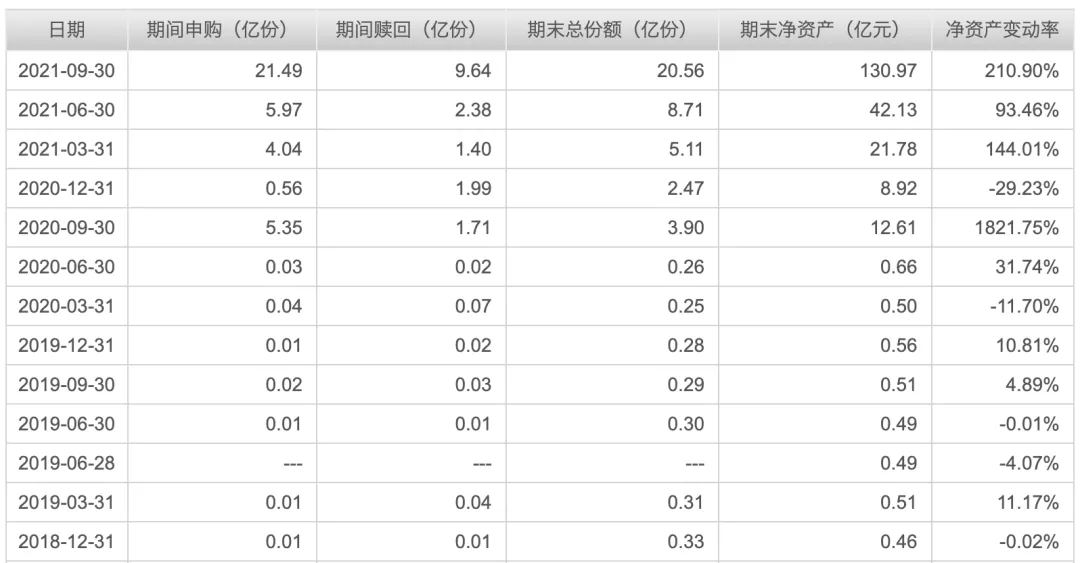

值得注意的是,大成新锐产业混合作为韩创的代表作份额不断提升,由接任之初0.01亿份的超迷你到2021年二季度末5.97亿份,并在第三季度中份额疯狂飙升至季度末的21.49亿份。

图片来源:天天基金网

截至2021年9月30日,大成新锐产业混合的资产规模达130.97亿元,也预示着韩创管理的单只基金跨入百亿门槛,随着管理规模提升挑战也将接踵而至。

或是看到出色的任职回报及“吸金”能力高强,韩创成为了大成基金决定着重打造的明星基金经理。

仅2021年便为韩创发行了4只新基金,其中大成聚优成长混合(A类:014224;C类:014225)即将在2022年1月4日开启认购,可谓是马不停蹄的安排工作。

那一定有投资者会有疑问,安排这么多工作韩创忙得过来吗?1拖6甚至是1拖7未免有些“压榨劳动力”。

《全球财说》通过最新的季报发现,韩创所管理的已有数据披露的5只产品中,重仓持股不能说是百分百一样,但相似程度也有9成,三季度末的前三大重仓股基本都为赛轮轮胎、广汇能源、明泰铝业。

虽然选股趋同,但是韩创的选股能力值得肯定,最新调入的广汇能源虽然在第四季度表现一般,却在三季度实现了爆发增长。

若不出意外,2021年公募基金年度前十将有韩创的名字出现。作为新兴基金经理一战成名以周期股取胜,但未曾穿越牛熊,未来业绩还不好预期。

除韩创外,大成基金的权益类团队再无亮色。

基金经理杨挺、冉凌浩、魏庆国、戴军、苏秉毅、张烨、李博、夏高所管理的股票型基金、偏股混合及灵活混合近6个月、近1年的收益回报基本告负。

其中,杨挺管理的3只产品近6个月收益均不理想,大成健康产业混合(090020)、大成正向回报灵活配置混合(001365)近6个月收益分别为-16.51%、-14.81%,排名尾部。

老将李博所管理的大成互联网思维混合(001144)、大成精选增值混合(090004)、大成企业能力驱动混合(A类:010178;C类:010179)近6个月表现也只能说平平;同为老将的魏庆国所管6只产品近6个月表现更是全部负收益。

与韩创同期的基金经理谢家乐虽然管理规模达92亿元,但表现同样乏善可陈,位于中游水平。管理规模最大的大成创业板两年定开混合(A类:160926;C类:009798)虽然近6个月收益勉强维持正向,但近期表现不佳仍投资者“怨声载道”。

数据显示,截至2021年9月30日,大成基金全部资产净值位列公募基金的第30位,作为老十家之一已被南方基金、华夏基金、博时基金、嘉实基金、富国基金等远远抛下。

若想打造韩创一人成为明星基金经理恐还远远不够,如何提升权益团队的整体实力才是当务之急。

评论