记者|牛钰

2021年即将收尾,但物管企业收并购的热情尚未随之消退。一天之内,就有两家上市物企发出收购报告。

12月29日,远洋服务(06677.HK)官方微信称,于当日收购河南一家物业公司(未来物业)的51%股权,通过收购,远洋服务实现合约管理面积达1亿平方米,已完成全年业绩指标,收购价格并未披露。

远洋服务称,本次交易加强了公司在郑州的管理密度,为其在华中华西区域的深耕提供助力。实际上,除了加深区域布局外,远洋服务今年还收购了一家以管理医疗业态为主的物业公司股权,外拓签约台州市立医院及温州市第二外国语学校。

同日,深圳一家产业运营服务公司招商积余(001914.SZ)也发布公告称,以2.3亿元收购南航集团旗下物业管理有限公司95%股权,扩张其在广州市场的业务规模。

据了解,南航物业主要为南航集团内部提供物业管理服务,现有管理项目涵盖办公类、作业类、居住类等多种物业业态,以作业区、办公物业服务为主。2021年上半年,南航物业实现营业收入达8995.90万元,净利润1537.21万元。

就在5天前,招商积余还收购了上海航空工业集团旗下物业公司100%的股权,收购价为5362万元。一周内接连收购两家航空物管标的,足以显示招商积余在航空物管这个细分领域加码的决心。

实际上,上述并购交易涉及资金、标的公司规模并不突出。纵观今年物管行业整体并购市场,在以上市公司为并购主体的情况下,交易额创新高、大额交易频现。

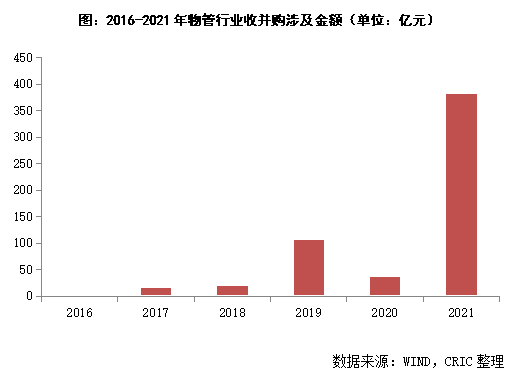

据中指研究院数据显示,截至2021年12月10日,今年物业管理行业已披露相关信息的并购交易达71宗,涉及并购方33家。交易金额约333.3亿元,相比2020全年交易总额大幅增长约215.33%。克而瑞研究中心的数据也表明,物管行业2021年收并购事件涉及金额远远超过过去几年,截至12月28日,总额高达382亿元。

为何收并购成了物业管理行业的关键词?从上述最近的两宗物业领域交易来看,无非是为了扩大规模、加深区域布局,探索或加码非住宅业态赛道等方式寻求企业发展。

广东省住房政策研究中心首席研究员李宇嘉指出,从物企并购的买家来看,多为致力于扩张的部分开发企业的物业,比如碧桂园服务、保利物业、绿城物业等,都有意收购竞争对手的物业,扩大市场规模和占有率。

以碧桂园服务为例,今年上演了多次“大鱼吃大鱼”的大型收购案,比如在年初以49.64亿元收购蓝光嘉宝服务,9月以不到100亿元收购富力物业业务,再到向彩生活以33亿元收购邻里乐100%股权。

值得注意的是,从今年的并购中可以看出,除规模外,第三方非住宅领域是物企拓展的重要方向。例如旭辉永升服务,年内拓展涉及高速公路服务站、环卫服务;世茂服务收购深圳深兄环境有限公司进入城市服务赛道;雅生活服务收购济南一物业公司布局院校服务领域;金科服务日前收购酒店餐饮,加快本地生活服务布局等。

中指研究院认为,在经历此轮行业整合之后,预计到今年年底,全国物业管理面积总计将达274亿平方米,行业未来集中度将进一步提升。同时,另一个行业趋势也随之而来,就是市场分化加剧。

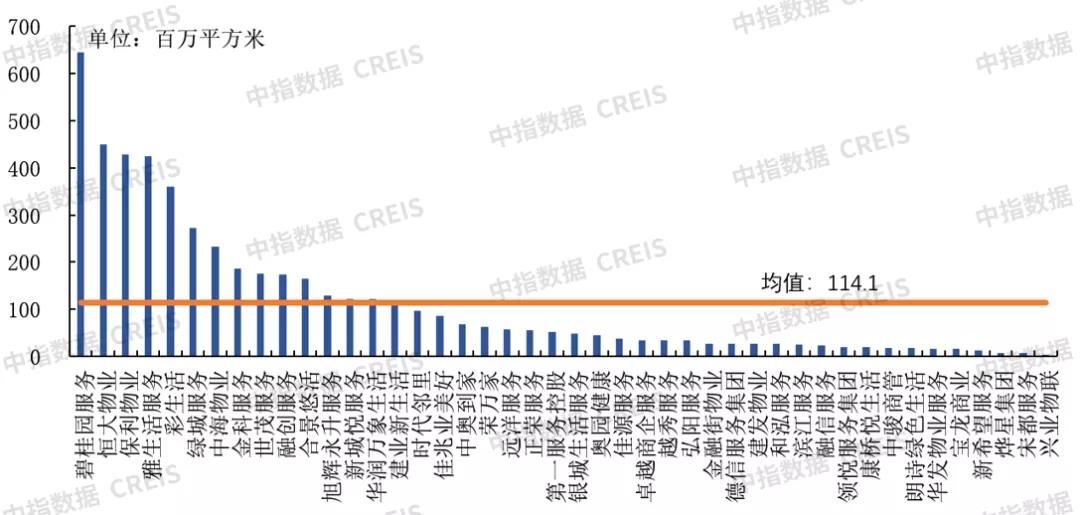

以上市公司数据为例,截至2021年6月30日,明确披露在管面积数据的港股上市公司共44家,规模最大的碧桂园服务,在管面积已达6.44亿平方米,而规模最小的兴业物联在管面积约360万平方米,前者是后者的约179倍。44家港股上市企业的在管面积均值为1.14亿平方米,处于均值以上的企业共有14家,均值以下的企业共有30家,头部企业的优势明显。

在多位业内人士看来,物业并购热潮将会延续,行业将继续整合扩张。

中指研究院认为,从账面资金看,一些企业用于收并购的弹药充足,足以继续支撑今后的高强度收并购行动。因此,预计未来几年内,通过收并购扩规模的方式仍然会持续。

克而瑞研究中心认为,下半年物企IPO热潮放缓也给物管行业更多收并购机会,再加上央行和银保监会在12月20日联合印发了《关于做好重点房地产企业风险处置项目并购金融服务的通知》,鼓励银行业金融机构重点支持优质的房地产企业兼并收购一些出现风险和经营困难的大型房地产企业的优质项目,一定程度上为未来房地产行业间的收并购提供了弹药,未来部分资金情况较好的大型房企和物管企业都可以抓紧机会收并购扩张,行业集中度可能会有所提升。

李宇嘉认为,物业是房企转型的载体,在存量管理时代有更多的发展机会,“目前资本市场对开发行业基本关闭大门,但对于物业却青睐有加,这是开发企业变相进入资本市场的渠道。另外,未来智能城市建设,主要就在社区,全面智能化、智慧化,将意味着资本大规模投入,对物业企业来说也是很好的机遇。”

评论