演讲 | 李 昊

整理 | 浪潮新消费 陈文曦

近日,由浪潮新消费主办,48家顶级机构协办的《第二届中国新品牌浪潮大会》在上海隆重召开。

近900家新品牌深度参与的九大细分榜单重磅发布,包括雀巢、元气森林、华熙生物、钟薛高、华平投资、红杉资本等超60位一线品牌、投资大咖,围绕新品牌产业链上下游现阶段面临的关键问题,进行了全面、深度的探讨和分享。

其中,光源资本董事总经理李昊基于多年的行业投资和陪伴企业成长的经验,针对当下的商业环境,对于企业在产品、供应链、渠道、品牌等核心要素上的游戏规则变化,以及如何调整竞争策略,深度分享了自己的底层思考。

光源资本董事总经理李昊

无论是从整个行业的格局,还是中国由消费大国到消费强国的历史进程来看,消费品牌的崛起都还有着非常强的后劲。

但随着红利被摊薄,竞争维度被拉齐,整个市场开始回归理性、回归价值,在这个过程中,企业的关注点和战略优先级应该有哪些变化?面对当下的环境变化,消费品公司的底层赛点是什么?以及如何打造跨越周期的品牌?

“一家消费品企业在底层赛点上的能力乘以传播层赛点的能力,决定了公司的用户反馈和财务表现。同时这些赛点互为放大器,也是企业巩固自身生态位置、打造跨越周期能力的关键。”

李昊长期专注大消费、教育、碳中和、产业互联网等行业的私募股权交易,累计完成交易金额超过50亿美金。

在消费行业,他曾主导过得物、锅圈、钱大妈、美尚股份、林清轩、识季、虎头局、C咖、Spes、肥汁米兰、鲜沐、大眼睛买买买、官栈等企业的成长期融资,也见证了一批优秀品牌的跨越式成长,对于消费品公司在不同阶段的能力构建和成长路径拥有独到的见解。

以下截取部分精彩内容,与创业者共享!

今天很荣幸在这里和大家交流,我分享的主题是“在新商业环境下,如何面对变化打造跨越周期的品牌”。

我相信大家都能感受得到,中国改革开放40年来经济高速增长对我们生活的影响,过去5年里中国消费行业也在进一步爆发。

在食品饮料、服装、美妆个护、电器等各个领域,我们都能看到优秀的品牌公司崛起。中国消费者对于新国货的自信也在快速建立。

但最近我和很多品牌企业家交流发现,大家一边带有对未来的美好憧憬,一边又面临业务压力。大家都在思考一个问题,就是在当前的环境下如何应对变化,打造跨越周期的品牌?

同样,作为一家非常关注消费领域的精品投行,我们也一直在分析环境变化,并且我们一直相信机会来源于变化,能否应对这些变化并将其转化成自己的增长动能,是一家优秀企业崛起的关键。

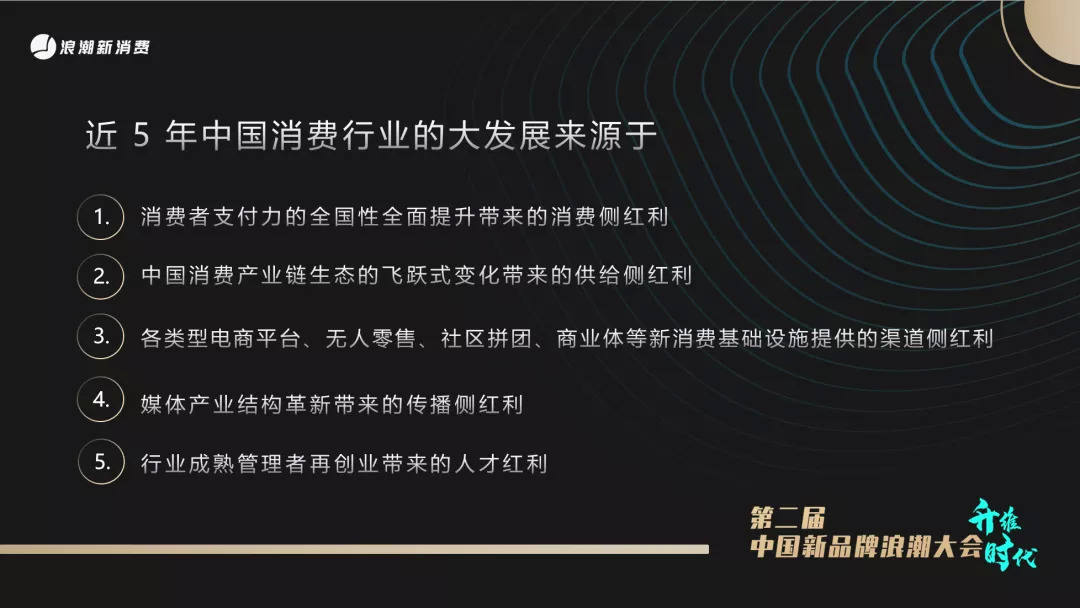

在讨论目前我们正在经历什么样的变化之前,我想先带大家回顾一下过去5年到底是什么样的红利在驱动中国消费行业前行。

首先,中国消费者支付力全面提升带来消费侧红利。

我们研究发现,在2010-2020这十年间,中国一线城市人均可支配收入增长率是9.1%,二三四线分别是8.8%、8.9%、8%。

这些数据说明中国消费侧支付水平的增长是全面性的,无论是解决从无到有供给还是解决有供给到有质量供给的品牌,都能享受到巨大的消费侧红利。

第二,中国消费产业链生态的飞跃式变化带来供给侧红利。

得益于改革开放后中国制造业对外资开放,政府大力支持民营企业的发展,中国的轻工业产能在质和量的维度上都领先全球,为孕育大批新国货品牌积淀了肥沃的土壤。

供应链公司的崛起、冷链物流公司等基础设施公司的完善也让很多消费品公司实现了高效的跨区域运营。

第三,各类电商平台、无人零售、社区团购等基础设施提供了渠道侧红利。

渠道侧的创新让品牌离消费者更近了,有了更多转化消费者购买的机会。

第四,媒体产业结构带来传播侧红利。

新媒体为品牌提供了颗粒度更细、锐度更高的消费者触达方式,品牌方可以更有针对性地触达细分人群,更精准地对消费者进行“种草”和教育,全面提升品牌营销能力。

最后,行业成熟管理者再创业带来人才红利。

在这一波新品牌浪潮中,我们看到大量来自宝洁、联合利华等优秀消费品企业,以及电商行业的创业者,大家都在结合自身过去的积累创作出新的作品。

在这五种红利的驱动下,中国消费行业经历了过去5年的快速发展,出现了一批优秀的创业品牌。

但是经过一段时间的发展,我们发现这些红利带来的增长效率在降低,因为当行业红利被更多的人看到和挖掘的时候,大家的竞争维度会被拉齐,红利的增长效益会被摊薄。

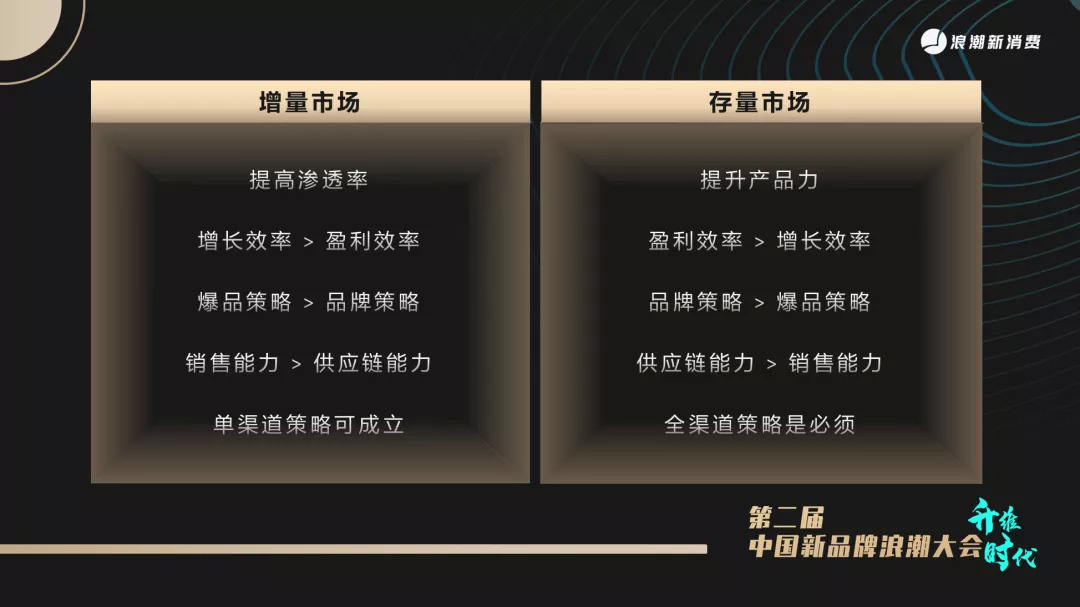

行业红利刚刚出现的时候,市场竞争环境本质是个增量市场,但是当红利被大量公司充分挖掘的时候,整个市场就会向存量博弈的阶段转变。

当下消费品公司面临的市场竞争环境,正处在从增量向存量转变的过程中,那么企业的关注点和战略优先级会有哪些变化呢?

首先来看增量市场。

在增量市场里面,企业的核心是抓取市场渗透率的快速提升,通过敌无我有的优势快速占领市场。

当快速提升渗透率成为企业核心战略目标的时候,企业对于增长效率的追求是要高于盈利性的。

因为企业可以通过相对不规模经济的快速获客迅速占领市场份额,并通过融资等资本市场工具回补短期不经济获客带来的财务压力。

这时候爆品策略优于品牌策略,企业销售能力的重要性高于供应链能力。

先让消费者看到并快速购买产品,比把供应链成本结构调到最优再提升渗透率更为重要,因为行业红利随时可能消逝。

而且这时候单渠道的策略也是可行的。

再来看存量市场。

存量市场意味着灵活博弈,消费者在我这儿买了就不会在你那儿买,所以企业的核心是提升产品力。

企业盈利效率的重要性也高于增长效率,因为这是一个企业可以长期稳定并且经济地从别人手上获取到市场份额的关键。

成长到一定阶段以后,品牌策略也变得更加重要。

一款拥有长期生命周期的产品背后必须要有强大的品牌来获取消费者信任,否则短期建立起来的产品优势也会慢慢被大公司蚕食掉,这也是“卖货”公司和品牌公司拥有不同估值体系的原因。

另外,供应链能力也很重要,而且重要性开始提升。长期保质保量低成本高效率地生产产品需要企业深耕供应链来实现。

最后,全渠道策略是必须的。

过去七年里,我们陪伴超过30家消费品创业公司实现跨越式增长,也看到一些非常优秀的企业家在应对行业波动的时候,可以快速将自己从享受行业红利的舒适区里拉出来,构建新的差异化竞争体系。

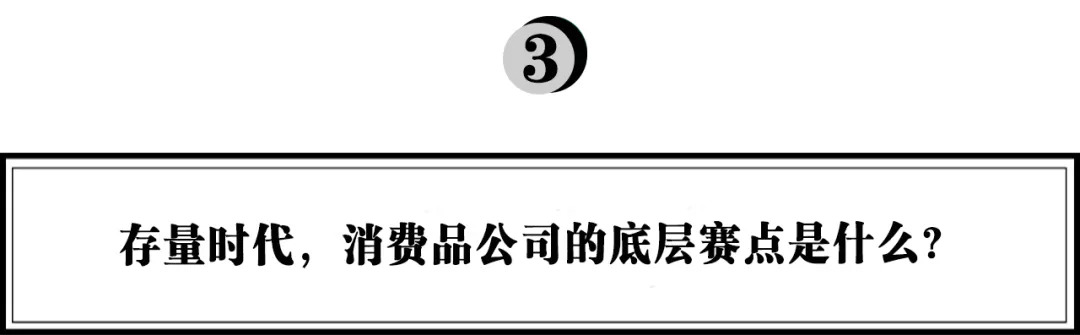

在陪伴企业成长的过程中,我们形成了一套分析消费品公司能力结构的金字塔模型。

我们先来看看底层赛点,也就是消费行业老生常谈的四大的核心能力:产品、供应链、渠道、品牌。

首先是产品。产品怎么玩儿?我们认为优秀的企业必须拥有定义产品的能力。其实消费者需求一直都在,但配方和工艺创新是让产品实现经济性的核心。

杭州有一个科研型头部护理品牌叫 Spes诗裴丝,他们引入了德国科技型吸附因子技术,满足了干发喷雾不留白的需求,他们的体验远超行业内现行的解决方案。

再比如广州的中式滋补品牌官栈,在产品的工艺流程上做了创新,做出好吃且经济实惠的花胶和海参,通过工业化的加工流程将这一类高档宴会食材带入到了家庭消费场景。

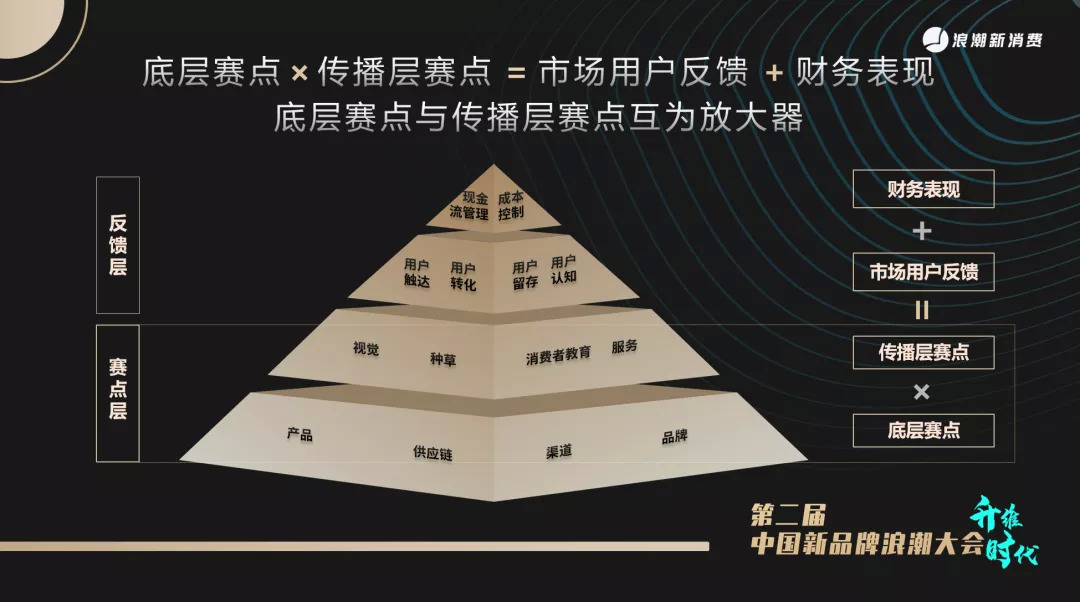

第二,供应链和产业理解能力。

供应链和产业理解能力在未来的中国消费品公司竞争中变得非常重要,将直接反应在企业的成本模型、毛利、现金流使用效率等财务指标上,也会决定企业自身是否可以在扩张产能的同时满足产品生产的稳定性和品质的一致性。

美尚股份是广州的一家化妆品企业,他们的核心团队在产业内深耕了十余年,对产品BOM成本的拆解非常全面,使得公司在产品定价和毛利侧拥有极强的竞争优势,同时和供应商的良好关系也让他们有优秀的账期管理能力。

另外还有厦门的a1零食研究所,他们对固有的零食体系进行供应链侧的改造,使得未来在产品销售规模继续扩大的同时,也完全可以保证产品品质和口味的稳定性。

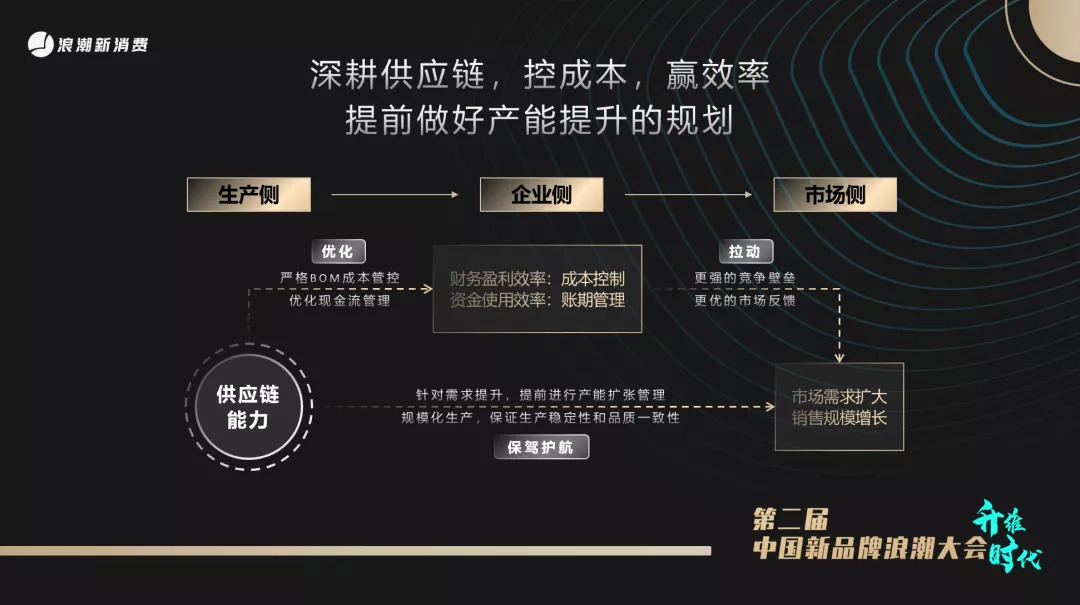

第三,企业要在有条件的情况下尽快建立有多渠道运营能力的团队。

广州一家公司叫C咖,在创业初期就形成了健全的渠道能力,所以它在同样业务规模增长的同时,拥有远高于行业平均水平的ROI。

针对线下渠道,保护好产品的价格体系,留给渠道商足够稳定的利润空间是维护产品周期的关键。

有时候一个企业不是产品本身卖不动,而是没有利益可图,渠道商不会帮你去卖。

另外,品牌公司要对新渠道的出现非常敏感。渠道侧和品牌侧一样是一直在创新的,比如品类集合店、新的连锁便利体系等等。

而且无论是直营还是联营,品牌公司拥有自有渠道是非常有价值的。比如林清轩已经建立起数百家门店和自有的BA体系,一直可以获得稳定的线下自有流量。

第四是品牌。品牌是每家消费品公司的生命周期护城河,能让企业无论进攻还是防守都更有余地。

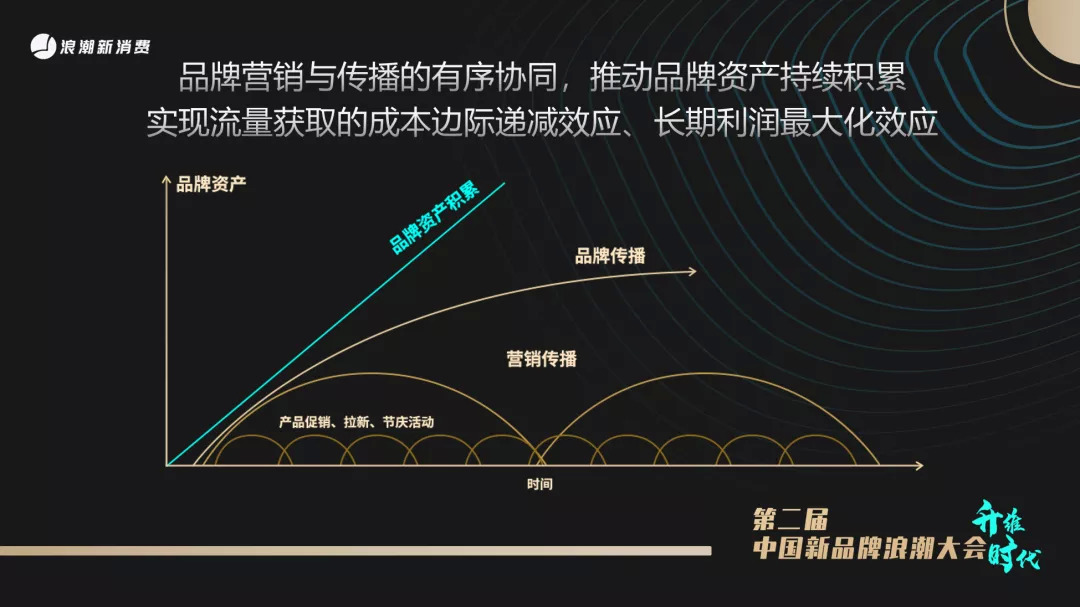

品牌的建立一定是从产品开始的,然后通过产品的创新迭代、线上营销、线下活动滚动提升消费者心中的认知。再配合长期品牌传播策略,最终积累自身的品牌资产。

以上半年非常热门的烘焙品牌为例,虎头局是一家中式品牌,他们在开拓每个城市的时候都会结合当地文化风俗制作开城的宣传材料和文案,比如说在武汉市的“碰个头”和北京市的“吃了吗您内”。

真正意义上保持言行合一也非常重要。虎头局的品牌主张是凡事多用点心,并把这一理念贯穿到产品的健康化改造上,对早期积累的700多个单品配方进行了筛选和优化,逐渐形成了目前最受欢迎的减糖、减脂类明星产品。

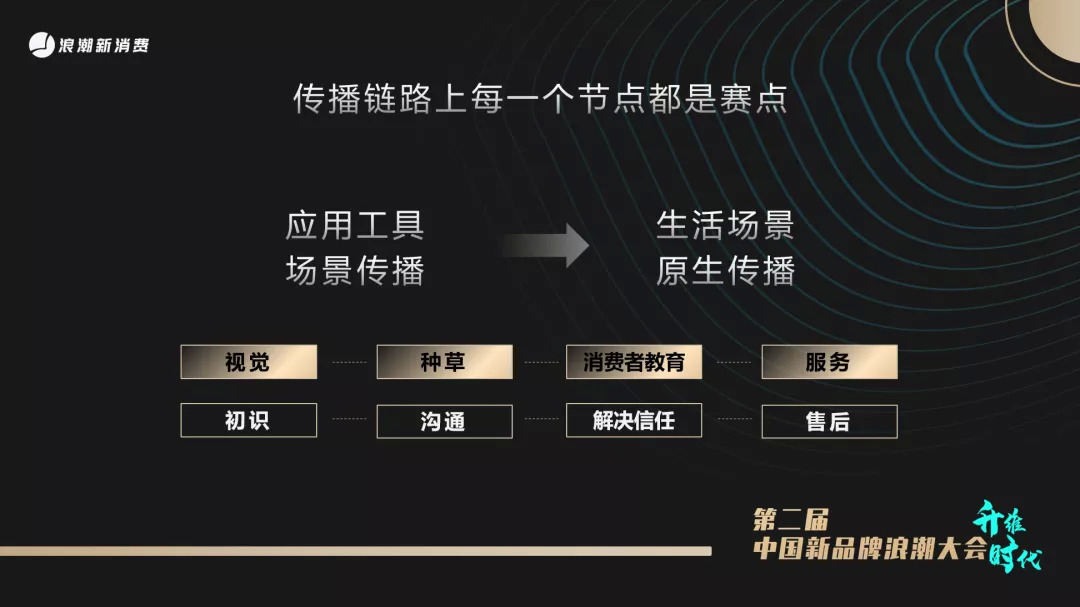

最后,在传播链条上的每个环节都是非常核心的竞争点。

目前我们正在经历从应用工具场景传播到生活场景原生传播的变化,抖音电商就是对这个变化最明显的诠释。

用户在娱乐场景里面直接实现了消费转化,这样潜移默化的行为变化让我们从底层看到了商业基础设施结构化迁移的过程,也促使品牌公司开始构筑传统营销之外的无感化传播体系,完成新的销售闭环。

总之,在存量竞争阶段,优秀企业要想获得超过行业平均的增长,就必须找到属于自身的增长红利,这些红利来源于刚刚我们提到的各个赛点。

一家消费品企业在底层赛点上的能力乘以传播层赛点的能力,决定了公司的用户反馈和财务表现。

同时这些赛点互为放大器,也是企业巩固自身生态位置、打造跨越周期能力的关键。

最后,我们抓取了中国和海外消费行业规模最大的上市公司的数据表现,这里面排除了数码产品、教育和农牧行业,可以看出受限于文化体系本身,中国体量最大的消费品公司相对集中在白酒板块。

而且相比海外更成熟的消费品市场,我们还有美妆个护等非常多的品类并没有成长出规模超过千亿美金的公司。

第二,海外头部消费品公司经历了跨越周期的存续,无论是通过资产购买还是出售的方式,在市场的整合程度上都远高于中国的消费品公司,这也意味着未来中国的消费品行业一定会迎来并购整合的浪潮。

第三,今年下半年消费领域的投资事件数量保持稳定,但投资总额下降了23%,单笔项目平均融资额显著减少,同时二级市场上消费品龙头企业估值整体回落,这背后反映了资本对于消费品牌的估值回归了理性,也需要所有创业者在未来战略发展上保持足够耐心。

从长远发展的维度,除了刚才提到企业需要修炼的各项内功以外,资本可以帮助消费品公司做些什么呢?

首先,在市场波动的时候,打造供应链等各种底层能力需要提前布局,这里面需要大量资金支持。

其次是吸引高端人才。吸引高端人才的本质是因为企业需要获得更多元化、更完整的红利结构,而高级别人才需要更好的激励,期权、资本市场的退出规划等都是非常好的抓手。

再次是引入资源积累势能。融资节奏、方法、执行落地以及选择投资人都需要做科学规划,通过引入有长期价值和资源的投资人,可以帮助企业家积累品牌长期发展的势能。

最后是兼并收购。这其实是过去欧美消费品巨头成功的必要路径,也是中国消费领域的创业者必须要补足的能力。

我们认为中国正在经历从消费大国向消费强国转变的渐进式发展过程,我们希望帮助并且陪伴所有新消费企业和创始人跨越周期,屹立潮头。

评论