文|IASC

本期看点

1. 派克汉尼汾收购美捷特

2. 柯林斯偏爱“小而美”

3. Asco终回欧盟怀抱

4. Viasat与Imarsat强强联合

5. Latécoère整合上下游

2019年,全球航空航天行业的兼并收购达到了顶峰,总交易金额超过900亿美金。

2020年,疫情突袭,并购市场几乎停摆,交易总额暴跌80%。

2021年下半年,市场回暖,并购市场华盖云集,迎来反弹。

IASC团队盘点了今年业界的重要并购,从中总结出几个显著的投资逻辑——

表格来源:IASC整理

01 派克汉尼汾收购美捷特

关键词:"大鱼吃小鱼"、美国买英国

2021年8月,美国派克汉尼汾公司(Parker-Hannifin)发出收购要约,以近100亿美金的代价全面收购英国竞争对手美捷特集团(Meggitt)的股权和债务,其中股权估值为87亿美金。9月,美捷特股东批准接受该收购要约。

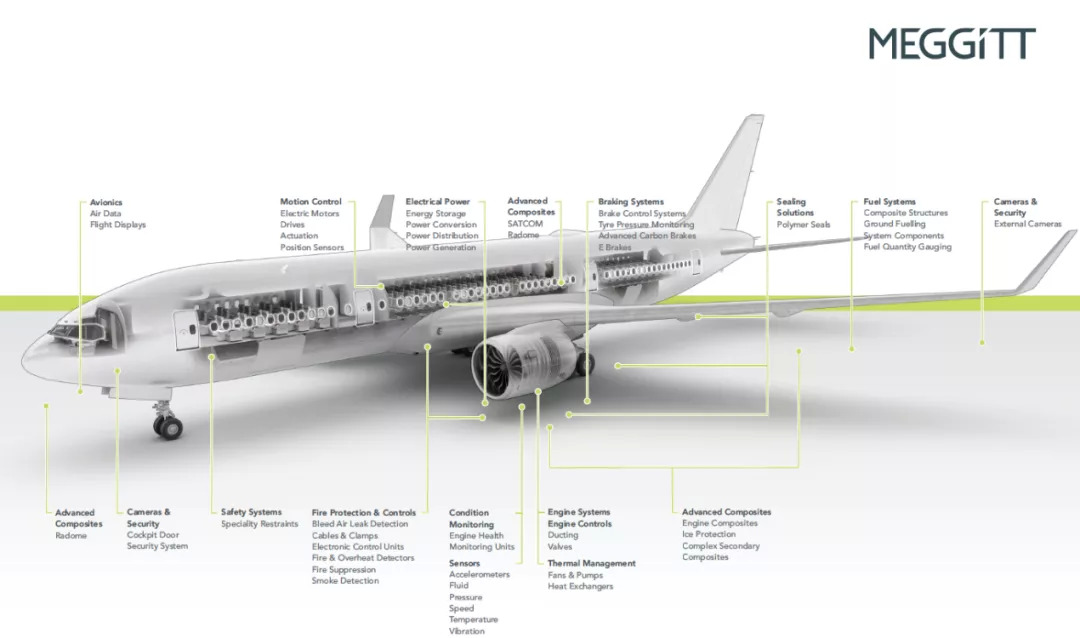

派克汉尼汾的子公司派克宇航是为全世界各种飞行器提供飞行控制、液压、燃油、油箱惰化、流体传送、热能管理、气动和滑油系统产品及组件。美捷特专长于极端环境下的智能工程解决方案,包括应用于航空航天及能源市场的高性能器件和子系统。

这两位百亿并购案的主角都是中国商飞的一级供应商。派克汉尼汾旗下的派克宇航是C919大飞机液压系统、主飞控作动系统、 燃油系统和油箱惰化系统的供应商。美捷特集团是C919大型客机项目发动机接口控制单元的供应商。

派克汉尼汾公司首席执行官汤姆威廉姆斯在一份声明中表示:“我们相信,美捷特和派克的合并将创造一个世界级的航空航天工程解决方案供应商。”

这项并购最玄幻的在于,派克的收购价比当天美捷特股价高出71%。

2020年美捷特集团收入22.6亿美金,净亏损4.2亿美金;2019年公司收入30.6亿美金,净利润3亿美金。

估值100亿美金,哪怕用疫情前的巅峰数据,这估值也相当于33倍的市盈率。当时"股神"巴菲特用21倍的市盈率收购PCC的时候,我们都觉得贵了。因为一般工业企业的市盈率也就在10-15倍之间。

这收购还会让公司背负更重的债务——假设收购完成,派克汉尼汾公司的债务/EBITDA比率将从2.5倍激升至5倍。

为什么派克汉尼汾愿意支付这样的超级溢价?请航空业的小伙伴们积极留言,集思广益,一起来解读这个谜之操作。

派克汉尼汾航空解决方案;图片来源:Parker-Hannifin

美捷特在机身和发动机的产品;图片来源:Meggitt

02 柯林斯钟情“小而美”

关键词:绿色航空、轻量化、智能化

"小而美"的供应商挺过疫情,迎来商机。

2021年8到11月,柯林斯宇航(Collins Aerospace)接连宣布收购DTC和FlightAware。DTC是荷兰的热塑性复合材料部件厂商,而FlightAware是一家美国的飞行数据平台。

两家被收购的供应商“一软一硬”,规模虽不大,但在各自领域都颇有建树。

DTC采用热塑性复合材料(TPC)生产2,000 多种机体结构件,覆盖超过15个机型,年产量超25万件。

TPC在航空领域常应用于夹板、托架等小型零件和内饰组件。与金属解决方案相比,TPC更轻、制造速度更快、周期更短、完全可回收;恰好弥补了热固性复合材料的种种缺点。这些优势让TPC逐渐被应用于大型飞机主结构。

在2018年空客旗下技术公司就率先推出了使用碳纤维增强热塑性复合材料研制的A320压力隔框验证件,验证了TPC用于大型飞机结构件的潜力。

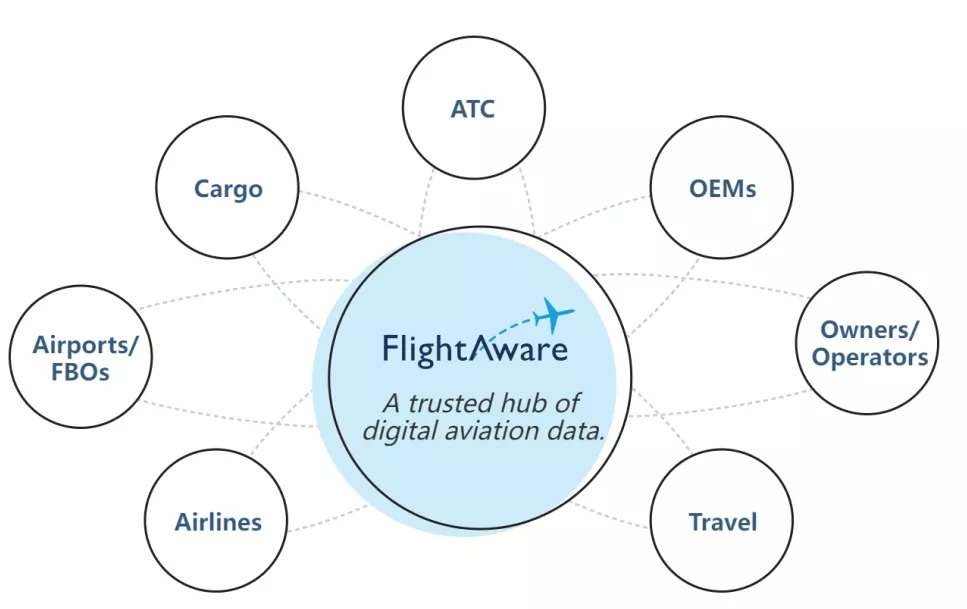

物联网正日益改变航空业。在智能化的赛道上,数据就是财富。

FlightAware是世界上最大的航班跟踪及数据平台,为超过1万家飞机运营商和服务提供商以及超过1,300万名乘客提供服务。其专有的ADS-B地面站网络,在七大洲近200个国家和地区拥有3.2万个站点(是其主要竞争对手Flightradar24的两倍),早在2018年就得到Honeywell GDC的青睐开展合作。

柯林斯两起并购一个轻量化一个智能化,专注“绿色航空”真不是喊喊口号而已。

图片来源: FlightAware

03 Asco回到欧盟怀抱

关键词:上下游整合、”大鱼吃小鱼”

2021年9月,瑞士复合材料制造商Montana Aerospace宣布收购比利时航空结构件供应商Asco,收购交易预计将在2022年第一季度完成。

Montana Aerospace专注于航空复杂轻质核心结构件和部件的研发和生产,2020年荣获空客最佳供应商的大奖。

Asco是世界领先的飞机高升力系统、复杂结构件、主作动系统提供商,有60年传统金属结构件研发和生产经验,双方通过此次并购可实现优势互补。

Montana Aerospace于2021年在瑞士证券交易所上市,2020年公司营业收入7.4亿美元,亏损6500万美元,市值约为38.7亿美元。

2020年Asco的营业收入约为2.9亿美元,业务遍布比利时、德国、美国和加拿大。

Montana Aerospace和Asco主要合作伙伴

图片来源:IASC收集整理

这笔并购的前传也值得一提。

此前,Asco也曾收到势必锐航空系统(Spirit AeroSystems)抛来的橄榄枝,后者是美国领先的航空结构件制造商。

2018年势必锐航空系统宣布将以6.5亿美元收购Asco,在双方谈判中收购价一度降到了4.2亿美元。之后在欧盟委员会的反垄断监管、并购条件不充分和新冠疫情的影响下,此次收购最终在2020年被喊停。势必锐转而收购了庞巴迪的航空结构件及售后业务资产。

Montana Aerospace完成收购,也意味着,兜兜转转之后,Asco这家比利时公司最终还是回到了欧盟的怀抱。

04 Viasat与Imarsat强强联合

关键词:机载互联、智能化、美国买英国

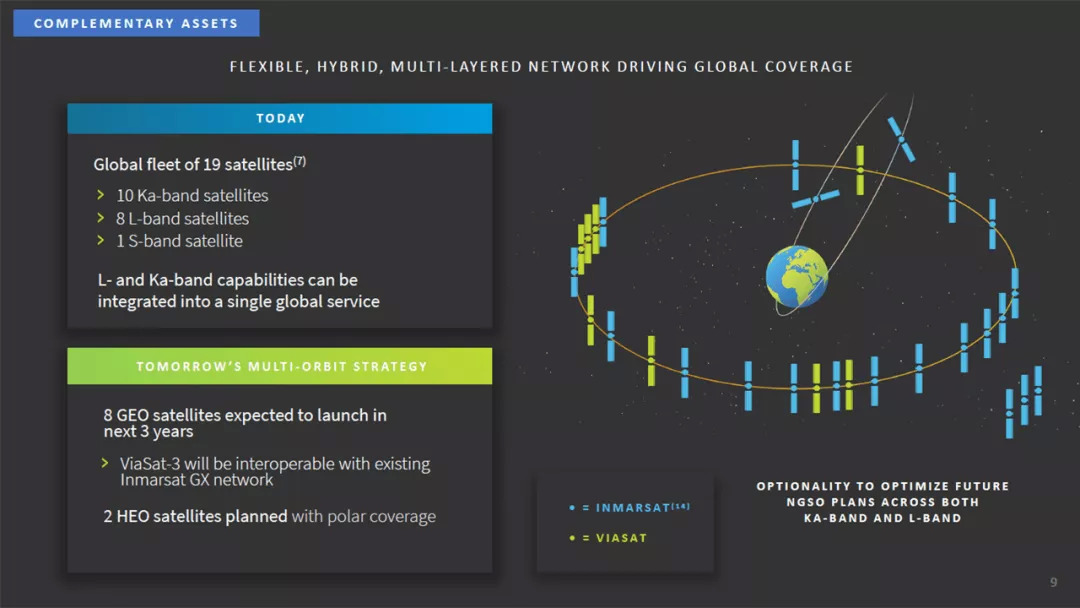

Viasat与Imarsat强强联手,组建机载互联卫星通信新巨头。

这笔交易有多大?今年11月,美国卫讯公司(Viasat)宣布以73亿美元收购英国国际海事卫星组织(Inmarsat),两者的卫星和地面通信系统服务对象遍布全球,这一强强联手对蓬勃发展的机上互联市场来说意义非凡,将进一步整合机上宽带互联产业,占足发展先机。

强强联手意义在哪?获取市场垄断地位。

根据《2021年机上娱乐和互联互通展望》报告,目前共有115家航空公司共计约9,000架飞机配备了机上连接终端(IFC),其中,超过八成的飞机与卫星互联,其余则是空对地互联。从两家公司提供的互联服务来看,Viasat已为2,400架在役飞机提供机载互联网服务,另外还有2,900架待联。Inmarsat有共计9,000架飞机通过其L波段网络与空中交通管制员互联,成功进行驾驶舱安全通信;同时还有超过1.5万架公务和通用航空飞机与Inmarsat互联。

Viasat与Imarsat合并后的卫星网络;图片来源:Viasat

05 Latécoère整合上下游

关键词:产业上下游整合、轻量化、智能化

自2021年8月份以来,Latécoère积极发力,共计完成三次并购交易,针对两大业务板块航空结构件(占营业额55%)和互联系统(占营业额45%)进行上下游整合。

在航空结构件领域Latécoère分别收购比利时TAC(Technical Airborne Components)和墨西哥的SDM(Shimtech de Mexico)。

这两家企业好在哪?

TAC是欧洲航空航天棒材和支柱产业生产设计商,生产制造高精度部件,服务对象包括商用飞机、支线和公务飞机、直升机等,年营业额约2, 500万欧元。Latécoère的CEO表示收购TAC能提升Latécoère在飞机结构件上的解决方案,助力企业转型。

TAC荣获2017年空客SQIP(供应链与质量提高项目)最佳表现奖

收购SDM则与Latécoère轻量化的长期战略相呼应。墨西哥的SDM是先进、精密工程结构的复合材料组件供应商;就在此次收购完成4个月后,Latécoère在其新总部(位于法国图卢兹)落成之时宣布,将计划在图卢兹建立复合材料中心。

通过这两笔收购,Latécoère持续布局其供应链在原材料、金属和复合材料结构件的研发和生产能力,并扩张了美洲的低成本制造能力。

收购MADES马拉加航空航天、国防和电子系统(Malaga Aerospace, Defense & Electronics Systems)丰富了公司的互联系统板块。MADES提供电子制造服务,专注可靠性应用的印刷电路板,这为Latécoère提供了垂直整合好时机,同时满足其电气布线互联系统客户群的完整产品需求。

总结

资本市场的兼并收购一向是一个行业未来发展趋势的一个风向标。

如果要简明扼要地总结2021年的航空产业并购市场,几个关键词会是绿色航空、智能化数字化以及"大鱼吃小鱼"。

从2021年的几起并购中,我们看到了龙头企业在轻量化、智能化和规模化等战略方向上的加大投入;也看到了提前布局"绿色航空"的中小供应商获得市场青睐和较高的收购溢价。

科技、产业和资本,天下大势,合久必分,分久必合。

疫情后的产业并购大幕已然开启,请关注IASC国际航空产业链为您带来的产业观察和趋势分析。

评论