记者 |

编辑 | 宋烨珺

磷酸铁锂正极材料的龙头要汇聚A股了。

继2021年9月行业龙头湖南裕能发布公告拟登陆创业板后,行业市占率第三的湖北万润1月7号也正式发布招股说明书拟登陆科创板。此次IPO中,湖北万润计划募集资金12.62亿元,不低于发行后总股本的25%。募集资金中,8亿元用于高性能锂离子电池材料项目、0.62亿元用于锂电池正极材料研发中心建设、4亿元补充流动资金。

和头部的同行相比,无论在盈利能力还是产能建设,湖北万润都处于落后位置,而此次招股说明书也揭示出公司更多上市的“无奈”和问题。

行业周期低点过于保守,丢失市场份额

湖北万润主要从事磷酸铁锂正极材料的研发、生产、销售和服务,产品涵盖磷酸铁锂正极材料及前驱体、锰酸锂正极材料等。

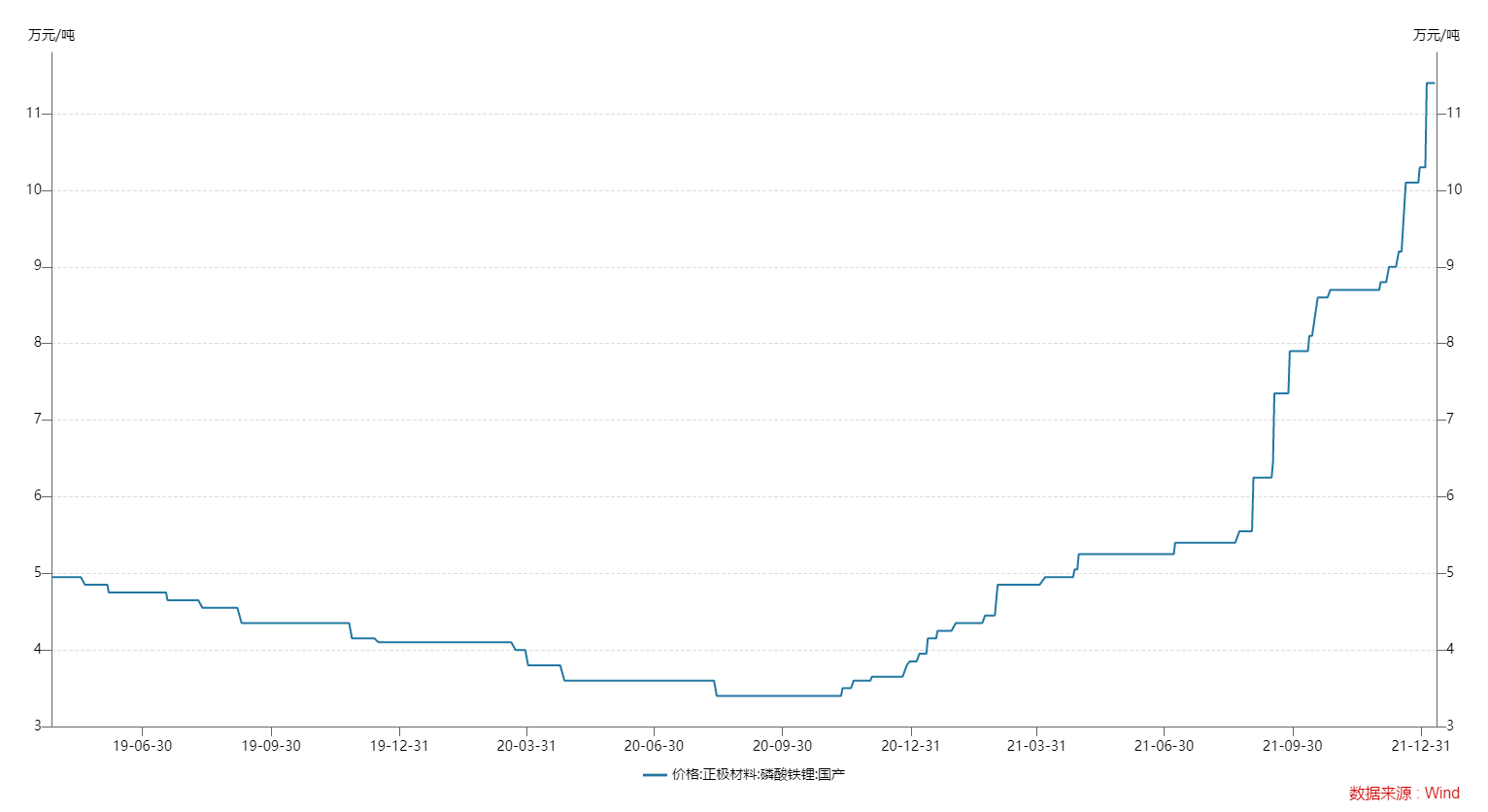

近年来行业并不太平,大幅波动的价格导致集中度快速提升。根据GGII数据显示,仅2020年磷酸铁锂正极材料CR5提升了近9个百分点(2019年为74.5%),达到83.4%。2019年至2020年受国家新能源汽车补贴政策的影响,动力电池市场重心从磷酸铁锂转移至三元锂,导致磷酸铁锂电池及材料相关产业链需求下降、价格下滑,上游磷酸铁锂材料企业数量因此大幅减少。之后,随着磷酸铁锂电池技术的提升以及动力电池的爆发式发展,磷酸铁锂电池需求量快速提升,价格又水涨船高。

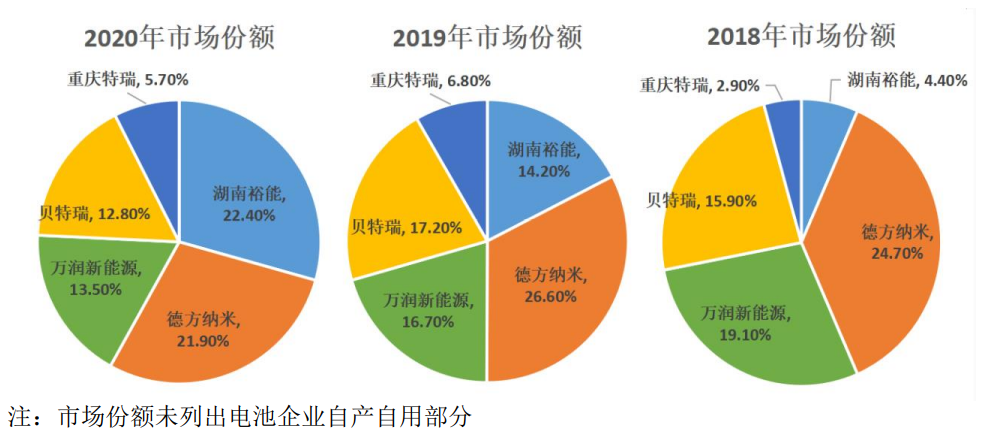

面对行业的波动,湖北万润并没有抓住机遇,反而出现掉队的情形。根据中国化学与物理电源行业协会对我国磷酸铁锂正极材料产销量的统计和分析,2018年湖北万润以19.1%的市场份额位于行业第二位;而2019年、2020年,公司市场份额连续下跌至16.7%和13.5%,行业排名也退至第三。

湖北万润丢失的市场份额主要源于没有逆势“抄底”。在2019年行业价格不断下滑之际,公司并没有进行反周期扩产,其2020年7.64亿元的固定资产账面价值甚至低于2018年的8.3亿元。和湖北万润的迟疑不同,几家竞争对手则对未来充满信心,近年来一直加快新建产能,因此抓住了行业爆发的机会。

在接连错失机遇之后,湖北万润的业绩表现自然不尽如人意。2018年至2021年前三季度,公司归属净利润分别为0.03亿元、亏损0.73亿元、亏损0.45亿元和1.83亿元。作为对比,老对手湖南裕能自2018年以来年年实现盈利,2021年前三季度更是实现净利润2.09亿元;而德方纳米(300769.SZ)同期净利润分别为0.98亿元、1亿元、亏损0.28亿元和2.44亿元,盈利能力明显强于湖北万润。

不同寻常的管理费用是导致湖北万润连续两年亏损的直接原因之一。2019年、2020年公司管理费用都为0.69亿元,占营收比例的9.03%和10.09%。同期湖南裕能(业务结构和湖北万润最为相似)管理费用分别为0.18亿元和0.34亿元,占比分别为3.07%和3.6%。

令人质疑的还有湖北万润管理人员的数量。截止至2021年9月底,公司管理人员高达301人,而湖南裕能仅为80人(2021年Q1数据)。在体量不及对手的同时(湖南裕能2021H1营收为14.45亿元,已高于湖北万润2021前三季度的11.45亿元),公司管理人员却远超对手,这恐怕需要湖北万润给出更多的解释。此外,公司在折旧、停工损失等方面也显著高于同行。

竞争陷红海,上市前多次签对赌协议

业绩不及对手,红利并未抓住,瞬息万变的行业却已进入红海。

近年来大量资本通过直接投资、产业转型或收购兼并等方式进入正极材料市场,行业竞争日趋激烈。随着新能源汽车行业规模迅速增长,锂电池正极材料产业发展快速,由此吸引了越来越多的厂商进入锂电池正极材料领域。另一方面,大型锂电池厂商在行业中拥有绝对的话语权,同时出于供给安全性和经济性的考虑,通常会同时维持多个供应商,以此使得各供应商之间在产品品质、销售价格、供货能力等方面进行竞争。此外,宁德时代(300750.SZ)、比亚迪(002594.SZ)旗下都拥有自己的正极材料子公司,一旦未来扩产完成,湖北万润还有多少业绩空间也值得担忧。

面对即将到来的激烈竞争以及目前所处的行业红利窗口期,湖北万润却显得准备不足。从产能看,截至2021年9月底,公司主要产品磷酸铁锂产能为2.93万吨,而德方纳米2021年H1的产能已高达3.7万吨且在建年产能为4万吨,遥遥领先。

从整体来看,截至2021年9月底,德方纳米固定资产和在建工程合计为23.9亿元,相较2020年的13.92亿元增长9.98亿元,产能扩建提速明显。需要指出的是,凭借多年上市优势,德方纳米融资手段丰富,2020年底已完成12亿元的定增以提升产能。反观湖北万润还处于IPO阶段,运用资本市场融资的手段有限,一直以来资金链都较为紧张,2020年甚至需要通过贸易商进行短期垫资采购以解决资金不足的问题。考虑到公司本次募投项目建设期为2年,叠加IPO所需时间,在如今行业发展背景下,公司一定程度上错过了快速发展的红利。

除了错过行业红利期,更令人担心的还有正极材料领域未来发展前景。

从行业内发展趋势来看,随着新能源动力电池行业的快速发展,越来越多的电池厂商越过中间环节,直接和上游原材料(例如锂矿、钴矿)厂商签订合作协议,再通过自己的正极材料公司进行生产。在这一模式下,中间材料加工商或沦为配套企业。以宁德时代为例,公司于2021年9月通过参股公司天华时代入股刚果金锂矿项目,而旗下子公司湖南邦普主营业务为正极材料,2020年实现营收45.39亿元,净利润4.06亿元。

其次,正极材料的技术含量有限。和隔膜以及电解液等其他动力电池主材相比,正极材料技术更新已经放缓,由此导致行业竞争激烈,在产业链中毛利率较低。以2021年前三季度为例,同为各产业链头部企业,天赐材料(002709.SZ)以及恩捷股份(002812.SZ)的毛利率分别为38.96%和48.28%,而湖北万润、德方纳米和湖南裕能分别为29.81%、22.46%和24.3%,(2020年三家公司分别为17.25%、10.36%和15.29%,同期天赐材料和恩捷股份分别为34.97%和42.63%)。这个“看起来很美”的行业,实则发展空间已十分受限。

行业发展受限,湖北万润只能通过绑定客户获得稳定的收益。2018年至2021年前三季度,湖北万润前五大客户的销售收入占整体销售收入比重均超过80%,其中2021年前三季度公司对宁德时代、比亚迪合计销售占比高达74.12%,公司头部客户占比非常高,业务风险较大。

为了绑定宁德时代,湖北万润甚至直接做起了代加工业务。公司于2021年前三季度受宁德时代指定向其采购1596万元酸锂原料并用于对宁德时代的生产,而2019年更是采购了2239万元,占当年碳酸锂总采购金额的10%。

在市场份额下滑、行业竞争激烈的不利背景下,湖北万润仍然急于上市或和实际控制人的对赌有关。2015年7月、2018 年4月及2020年1月公司实际控制人刘世琦多次与多家投资机构签订对赌协议,约定回购条款、反稀释及最优惠条款等特殊权利。

2021年9月,对赌协议的签署方又签署了《解除协议》,并约定(和其中部分投资方)如公司未在2021年底前提交首发上市申报文件,则对赌协议中涉及投资方与实际控制人之间权利与义务的条款自动恢复;同时,刘世琦又与部分投资方约定,如未能于2022年1月底前证券交易所提交申报材料或上市申请终止、主动撤回或确认未获审核通过,则相关对赌协议中条款效力自动恢复并自始有效。

需要指出的是,公司于2022年1月7日公告IPO材料获受理,但并未透露关于对赌协议的过多细节,也未解释是否有部分对赌协议已恢复。

评论