记者 |

编辑 | 宋烨珺

光伏热已经“烧”到了配件。

继光伏配件企业通灵股份(301168.SZ)成功上市后,又一家光伏配件厂商快可电子拟登陆创业板。本次快可电子IPO拟募集资金3.31亿元(扣除发行费用后),其中1.32亿元用于光伏组件智能保护及连接系统扩产项目,1.1亿元用于研发中心建设项目,0.9亿元补充流动资金。需要指出的是,这不是快可电子第一次IPO,这家公司曾在2020年闯关科创板失败。

业务并不核心、毛利率下滑、业绩或将倒退,第二次闯关的快可电子前途仍困难重重。

配套业务市场空间受限

快可电子从事光伏接线盒和光伏连接器的研发、生产和销售,是光伏组件厂的配套厂商。其客户包括天合光能(688599.SH)、晶澳太阳能(002459.SZ)、阿特斯(CSIQ.US)、东方日升(300118.SZ)等国内外主流光伏组件厂。

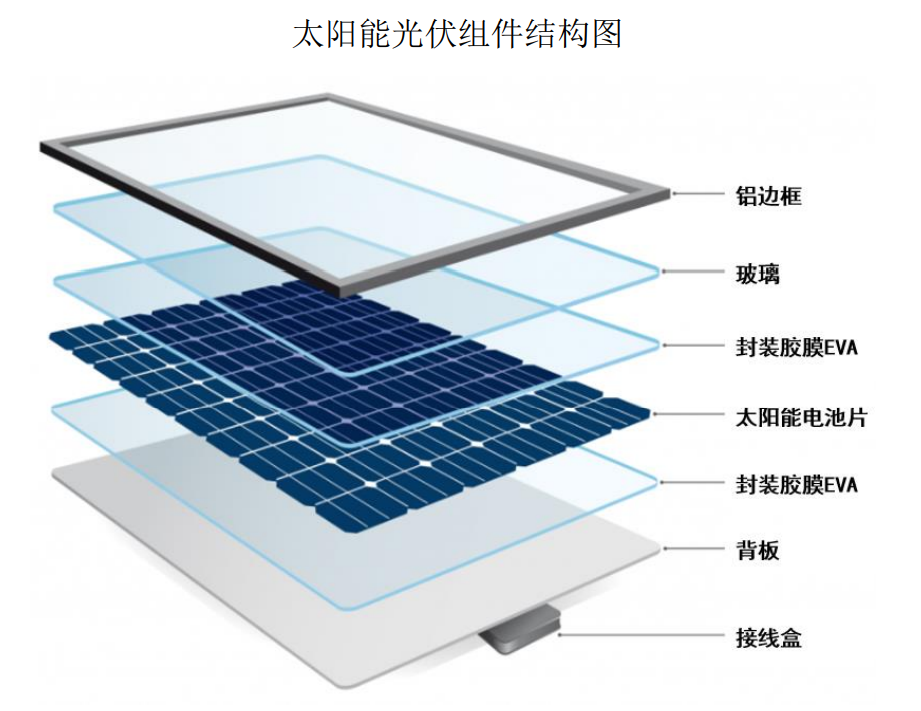

光伏接线盒和连接器仅占电池板总成本约3%。光伏组件主要由电池片、玻璃、胶膜、背板、接线盒及连接器等构成。随着大尺寸硅片和新型高效电池技术的应用,核心组件电池片功率大幅提高,转换效率亦有所提升,组件接线盒、连接器等配件需要跟随电池片的更新节奏。

光伏接线盒的主要作用是连接和保护光伏组件。光伏接线盒由盒体、连接器和线缆组成,通过硅胶与组件的背板粘在一起。正常情况下,光伏接线盒起到连接功能,电池板产生的电流通过导电体、线缆、连接器传输完成。在电池板发生热斑效应时(比如灰尘、鸟粪、乌云等局部遮挡电池板),接线盒中与电池板并联的旁路保护电路(常规为一组二极管)将立即启动,电流将绕开受热斑影响的电池片而从旁路保护电路中通过进行传递,该功能设计大大降低了因热斑效应而导致被遮挡的电池片因发热而烧毁甚至引起火灾的风险,起到保护光伏电站稳定安全运行的作用。目前市场主流的接线盒是通用接线盒,广泛应用于集中式光伏电站。

未来五年全球光伏接线盒需求增速并不亮眼。根据中国光伏行业协会(CPIA)预测,2021年至2025年按保守估计接线盒需求由4.29亿套增长到7.71亿套,年化增幅为12.44%;即使按乐观估计,其需求由4.86亿套增长到9.43亿套,年化增幅为14.18%。

产业链地位弱势,毛利率下滑

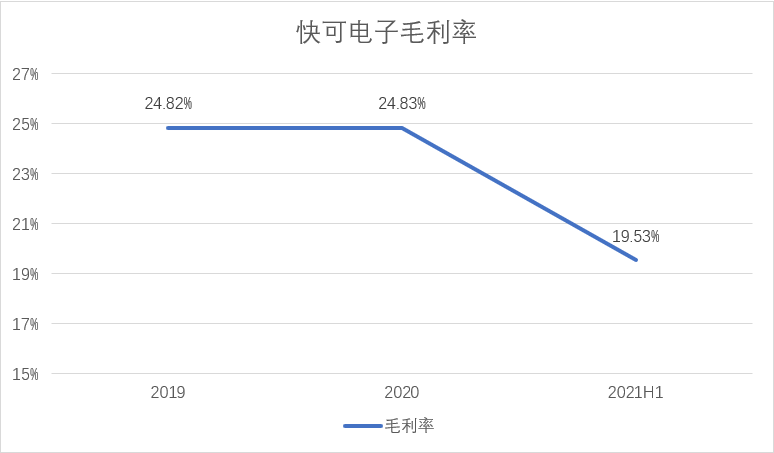

虽然身处火热的光伏领域,快可电子从本质上来看仅仅是各大组件厂商的配套厂商,业务“含金量”不高。以2021年半年报数据为例,公司毛利率仅为19.53%,相较2020年的24.83%下滑超过5个百分点,落后头部公司隆基股份(601012.SH)(光伏产品业务毛利率22.48%)和通威股份(600438.SH)(光伏业务毛利率33.13%)。由于近年来整个光伏行业平价上网政策推行,大型光伏电站建设对成本较为敏感,光伏领域产品市场价格整体呈下降趋势。随着光伏行业补贴退坡,整个行业各产品销售价格下降是大势所趋,快可电子毛利率将持续受压。

快可电子的行业地位从应收款项也可以看出。2018年至2021年上半年,公司应收票据及应收账款合计为1.95亿元、2.03亿元、3.16亿元和3.95亿元,占总资产比例分别为48%、45%、52%和58%,呈现逐年上升趋势。作为对比,隆基股份的应收票据及应收账款占比仅为12%,而快可电子的下游天合光能应收款项占比为11%。下游将更多的资金压力转移至配件方,而公司又无法同样将压力转移,地位可见一斑。

需要指出的是,快可电子大比例的应收款项也是公司大客户过度集中所导致的。2021年上半年公司前五大客户的销售收入占比高达63.38%,其中前两大客户天合光能和晶澳太阳能分别为26.78%和20.52%,合计接近一半。

值得一提的是,近年来快可电子下游组件行业集中度不断提高,头部光伏组件厂商话语权不断增强,未来快可电子上下游地位难以提升。根据CPIA统计,2020年组件排名前五的企业产量约为68.65GW,约占全国总产量的55.1%,同比增长12.3个百分点。行业集中度的提升主要由于高效产品的需求日益旺盛,以及产品价格的进一步下降,部分中小企业受制于资金限制,无力进行改造升级,在价格压力下,老产线加速淘汰。此外,头部企业加速扩张,在增大其市场供应量的同时也进一步挤压中小企业生存空间。

此外,快可电子海外市场拓展陷入僵局,2021年上半年公司港澳台及海外地区收入为0.61亿元,同比下滑11%,业务占比也由2018年的39.8%下滑至19.57%。

在毛利率下滑、市场拓展不利之下,快可电子业绩止步不前似乎“顺理成章”。2021年前三季度公,司实现营收5.45亿元,同比增长56.39%;净利润为0.49亿元,同比增长16.49%。对于2021年全年,公司预计营业收入为7.1亿元至7.4亿元,同比增长41.06%至47.02%;归属净利润为0.61亿元至0.65亿元。和2020全年0.63亿元相比,即使是预计中位数,净利润也缺乏增长。对于身处高速发展的光伏行业的快可电子来说,这份成绩单并不合格。

评论