记者 |

被朗德万斯拖累三年后,LED封装龙头木林森(002745.SZ)终于迎来了业绩拐点。

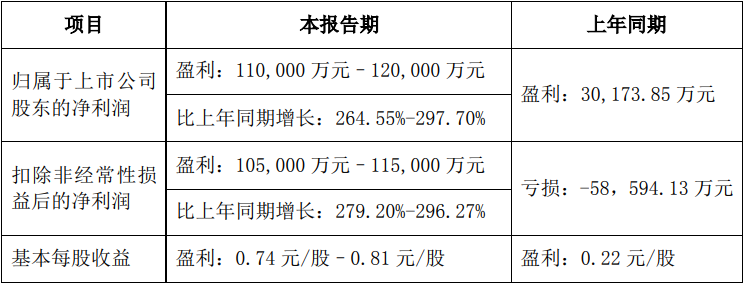

1月16日晚间,木林森发布业绩预告,公司预计2021年归属于上市公司股东的净利润11.00亿元至12.00亿元,比上年同期增长264.55%-297.7%,上年盈利3.02亿元。

从绝对值来看,木林森去年前三季度净利润为9.37亿元,因此,第四季度盈利区间在1.63亿元至2.63亿元之间。即使取最高值,木林森第四季度净利润仍是去年单季最低。

从增速来看,木林森去年前三季度净利润同比增幅还在35.91%,全年增速便上升至近三倍。增速激增的原因在于上年第四季度基数低。2020年第四季度木林森单季为亏损3.87亿元,因此,即便去年第四季度盈利不及前三季度,全年增速仍得到了大幅提升。

对业绩增长的原因,木林森表示,LED行业景气度回暖,下游需求向好,公司主要产品的销售价格和销量都有所上涨。

同时,对曾经拖了后腿的朗德万斯,木林森称,报告期通过持续升级产品和整合品牌与渠道,实现朗德万斯利润的稳步增长。

朗德万斯是全球前二的国际通用照明品牌,曾在欧司朗旗下。当初木林森期望借助朗德万斯海外销售网络,迅速提高海外市场份额,加速海外布局,现实却十分残酷。

朗德万斯此前对木林森不但未有助益,反而在整合过程中直接拖垮了木林森的业绩。

2018年木林森完成对朗德万斯的收购,虽营收实现了翻倍,但2018年至2020年木林森扣非后归属于上市公司股东的净利润分别为2.14亿元、-0.95亿元和-5.86亿元,同比增速为-59.29%、-144.31%和-518.42%。

朗德万斯销售网络遍布全球,木林森销售费用及各项成本也随之激增,大幅吞噬上市公司利润。

2021年似乎有转机,木林森扣非净利润也达到了10.50亿元至11.50亿元。

在此前的机构调研中,木林森董事会秘书肖燕松表示,公司通过“重渠道、轻资产”策略,一方面加强海外品牌建设和渠道维护,另一方面将海外高成本低效率的采购和制造环节全面转移至国内,精简人员降低成本。

“目前公司已将朗德万斯海外18家工厂关闭了17家,只剩1家俄罗斯工厂,较好的完成了朗德万斯的重组关厂计划。”肖燕松称,关厂后,随着成本和费用的持续下降,公司盈利能力持续提升。

在整合方面,木林森将公司已有的LED照明封装产品逐步导入至朗德万斯的供应链,与朗德万斯的光源业务实现产业链的布局协同。

半年报显示,朗德万斯在去年上半年贡献营业收入48.12亿元,毛利率41.21%,收益贡献3.89亿元。

关厂使得朗德万斯带来的并购“后遗症”消散,与此同时,木林森的境外营收占比却正在萎缩,由2020年上半年的近七成下降至2021年上半年的约55%。

国内LED行业维持高景气度,木林森今年业绩也有着一定保障。

不久前的机构调研中,肖燕松预计,今年封装业务订单饱满,产能利用率将维持在较高水平;公司正规划Mini led产品的量产出货,期待未来成为公司新的利润增长点。

木林森拥有广东中山生产基地、江西吉安生产基地、江西新余生产基地、浙江义乌生产基地等生产基地,肖燕松透露,未来也将结合下游市场需求和产销规划安排进行产能布局。

同时,木林森正成立子公司开展储能业务。2021年12月28日,公司披露拟与下属子公司深圳朗德万斯设立控股子公司朗德万斯新能源有限公司。朗德万斯新能源主要在海外从事分布式户用和商用光伏系统和光储一体化业务。

“在全球减碳的背景下,光伏和储能市场空间巨大,未来公司将光伏和储能作为公司的战略级业务。”肖燕松表示。

尽管业绩大增,二级市场上,市场似乎对朗德万斯能带来的效益仍然不确定,对木林森的前景还有犹豫。木林森股价走势震荡,未有起色,其最新收盘价14.44元/股,总市值214亿元,低于四年前。

评论