文|财经故事荟 邓小轩

编辑|陈纪英

1月10日,云端人力资源管理解决方案提供商北森控股正式向港交所提交招股说明书,开始冲击中国HR SaaS第一股。

祝福与质疑接踵而至。

祝福是看好高估值的延续。

2021年5月份,北森宣布完成2.6亿美元的F轮融资时,估值已经接近20亿美元。

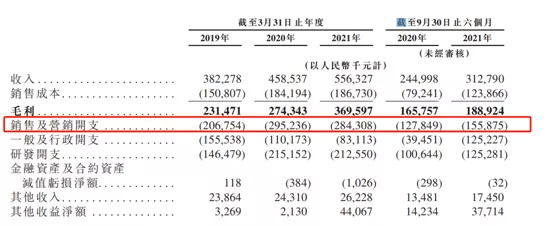

作为中国HR SaaS第一股,北森的收入主要来自HCM解决方案向客户收取的订阅费,截至2019年3月31日、2020年3月31日和2021年3月31日止财年,北森的营收分别为3.82亿元、4.59亿元和5.56亿元,营收稳步增长。

参考美股SaaS上市公司的备受追捧,在二级市场,北森有望延续一级市场的高估值。

质疑声也此起彼伏,北森的港股招股说明书显示最近几年连续亏损,网上出现了不少北森巨亏上市的言论。

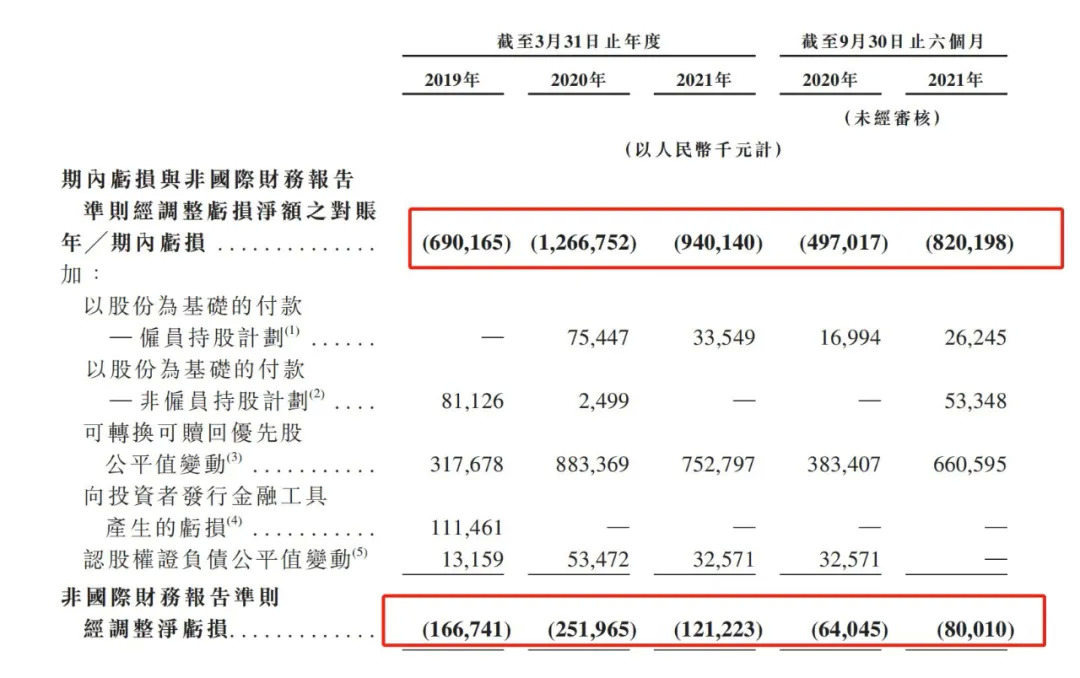

招股书显示,2019-2021财年,北森分别亏损为6.9亿元、12.7亿元以及9.4亿元,而从2021年4月1日至2021年9月30日的六个月内,北森的亏损幅度进一步扩大,达到8.2亿元。经调整后亏损金额为1.69亿元、2.42亿元、1.08亿元和0.83亿元。

实际上,调整前的巨亏是个误读,且不影响上市经营。按照港股会计准则,北森控股在香港上市需要采用国际财务报告准则(IFRS):将普通股价值与转换价值之间的差额记为亏损。北森优先股以公允价值计入负债,将变动计入当期损益。公司估值越高,优先股的公允价值变动就越大,负债金额也就越高。而在IPO成功后,优先股会转换成普通股,优先股的账面价值转换为本金和股本溢价,账面亏损额也就消失了。

解除了关于巨额亏损的误会后,到底该质疑还是该看好北森价值,还是要回到北森本身的商业模式和综合实力,以及主营业务的赛道前景里,去寻找答案。

一、SaaS生意经:先吃亏,后享福

很多人会问,经调整后的数据也还是亏损?事实上,经营亏损本身也是SaaS企业的常态,大多数如今风光无量、市值(估值)高企的SaaS企业,要么一度陷入高亏损,要么如今仍未扭亏为盈。

先看美国同行。

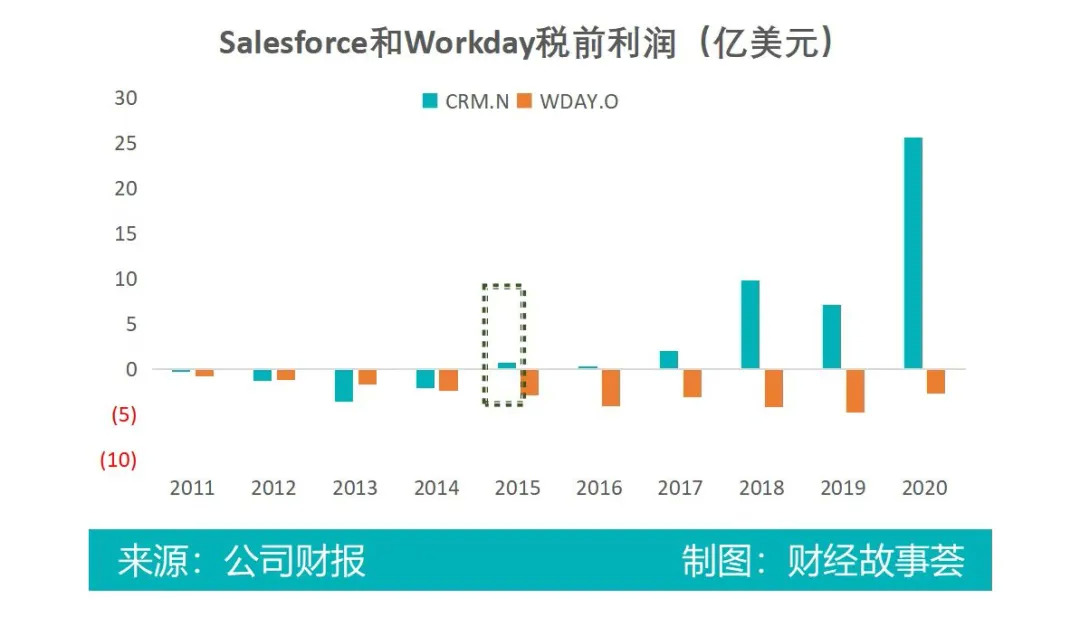

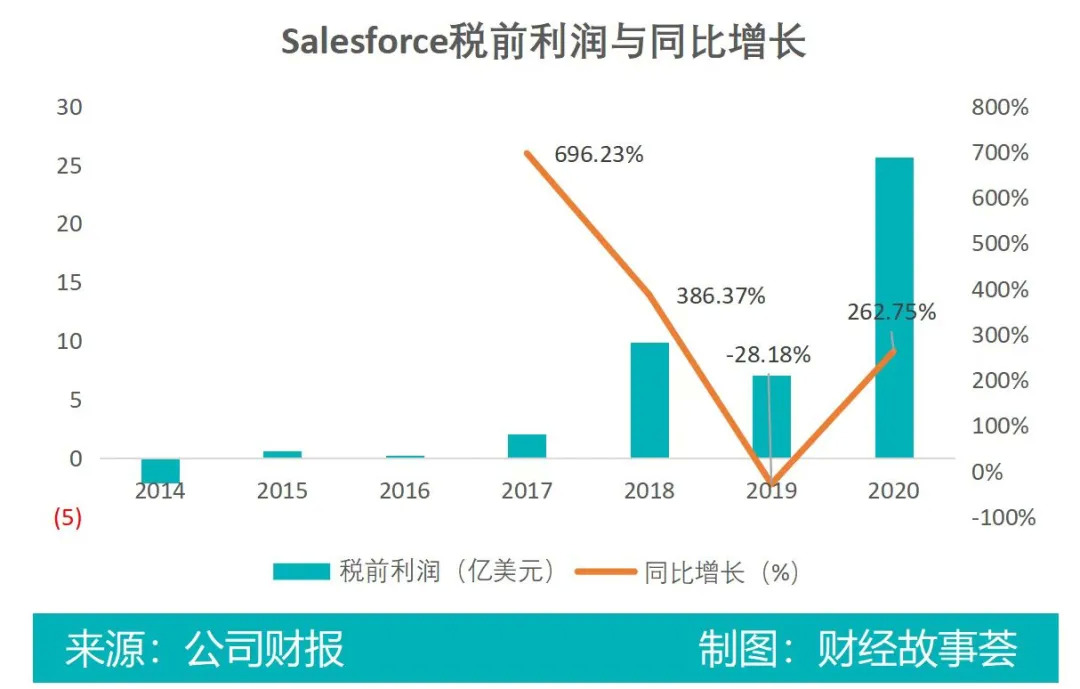

海外CRM客户关系管理系统龙头Salesforce在1999年成立,2004年上市,直到2015年,税前利润才扭亏为盈,此时距离它成立已经过了16年。

Workday创立于2005年,是美国最大的SaaS及云计算公司之一,其业务领域与北森重合,截止至其2020财年,依然未实现盈利。

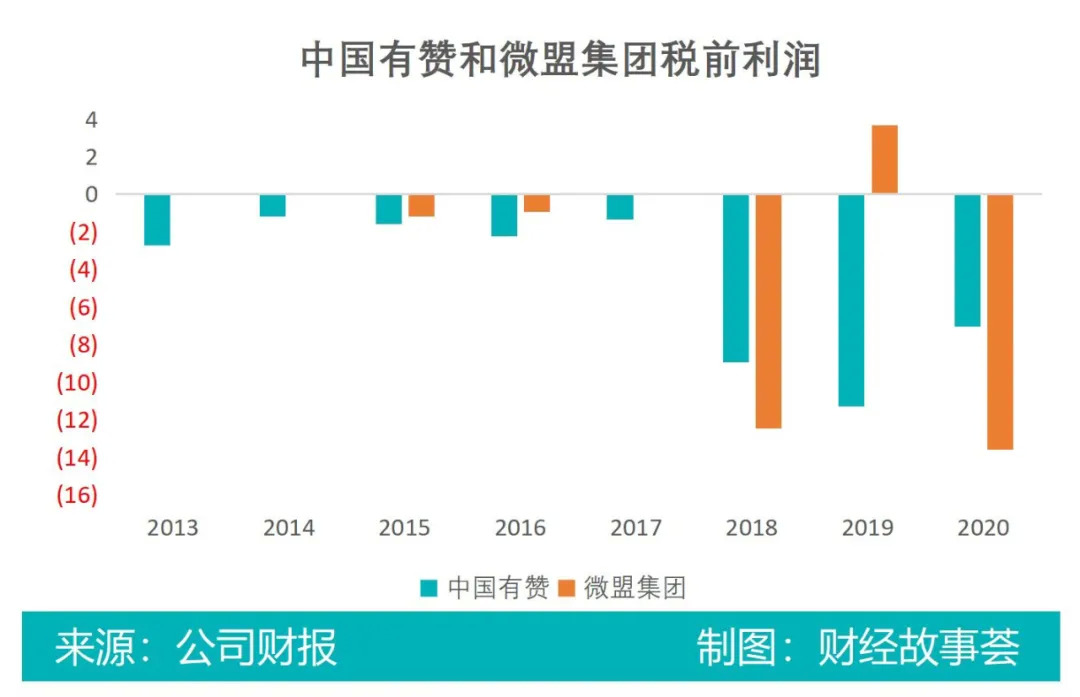

回到国内,从事新零售服务的有赞2012年成立,成立至今依然未实现盈利;而其对手微盟成立于2013年,大多数年份依然亏损。

因此,无论是海外还是国内,SaaS公司在初期的亏损是常态。北森在2002年成立,2010年开始在SaaS领域发力,亏损自然也不足为奇。

究其原因,SaaS企业的亏损,由其特殊的商业模式导致。SaaS企业前期成本高,且成本和收入确认出现时间错位。

SaaS服务的本质是提供软件服务,但又与直接卖软件不同。

售卖软件是一次性交付,盈利和开销的时间点是同时或接近同时确认的。在这种模式下,软件公司只要卖出软件,就可以一次性获得全部营收;而缺点在于同一产品,只能从一个客户身上大赚一笔。

SaaS服务则采取月付或者年付的订阅付费模式,算是对软件进行“租赁”,尽管单次付费额度较少,但付费可以长期持续,产生源源不断的营收贡献;这就导致,SaaS公司前期的研发成本和销售成本,一次性确认,而营收则要分散至不同财季、财年确认,两者出现错位,前期财务报表上容易表现为亏损。

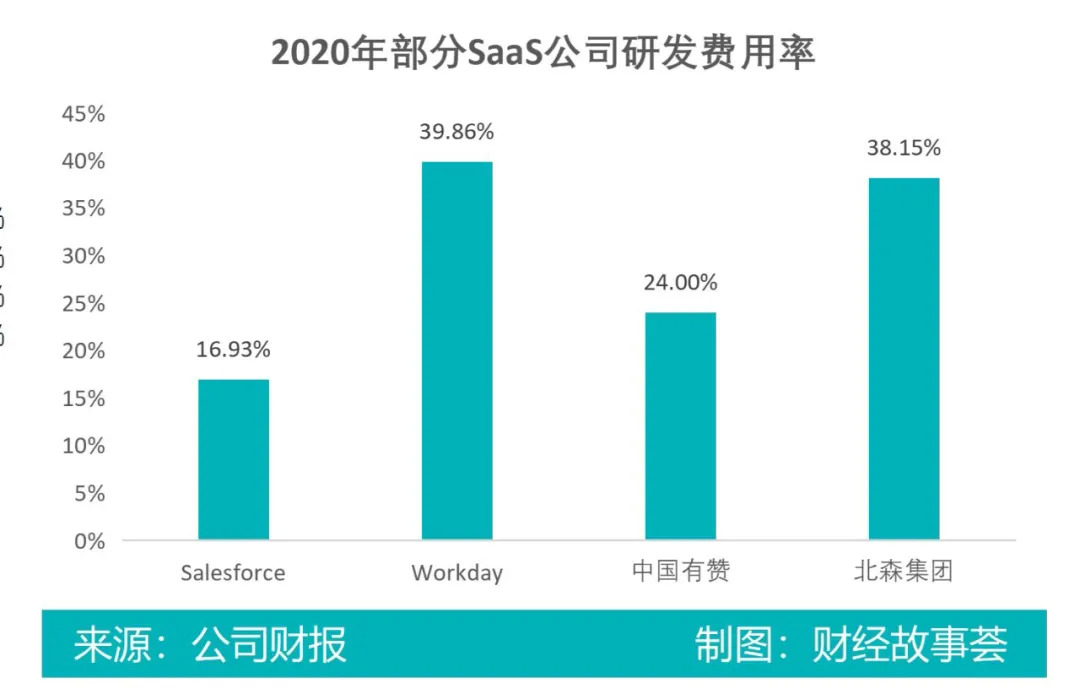

此外,SaaS企业前期投入较高。由于需要提前对软件进行开发及迭代升级,且不同的客户的需求多样化,因此SaaS行业研发投入成本较高。比如,Workday和北森的研发费用率就高达38%。

研发之外,由于需要持续拓展新客户,销售费用也通常较高。比如,北森每年的销售及分销成本在2亿元左右;2021财年销售及营销开支占到总收入的51.10%。

基于上述原因,SaaS企业的早期多年亏损无法避免,客户越多,研发投入越多,累计的亏损通常也越多。

也正因亏损乃常态,所以对于SaaS企业的估值,资本市场默认的共识是,一般不考虑市盈率,而是以SaaS企业收入为标尺,采用市销率估值法。

目前来看,SaaS公司的市销率徘徊在7-15倍之间。

但柳暗花明又一村,熬到后期,SaaS公司可以轻松“躺赢”。

对客户而言,每期负担的订阅付费不高,只要产品足够优秀,可以解决痛点,客户愿意持续买单。而且,SaaS服务的持续使用,导致客户和服务商的绑定度越来越高,很难轻易更换其他同类产品。

于营收而言,虽然看起来SaaS的生意模式赚钱所需时间周期长,但其优势在于现金流源源不断,一次获客,长期变现,如同“奶牛”一般;若以后进行产品和服务升级,产品还能持续提价。

因此,只要客户保持长期订阅,SaaS公司到了后期具备显著的滚雪球效应,开发和获客边际成本持续降低,盈利也如同滚雪球一般,不难实现高增长。

以Salesforce为例,其2015年扭亏为盈后,税前利润高速增长,终于由“躺亏”转向“躺赚”。

综上所述,SaaS不盈利这句话不准确。准确的描述是SaaS企业早期难盈利,后期享大福。

二、人力资源SaaS:资本偏爱,前途光明

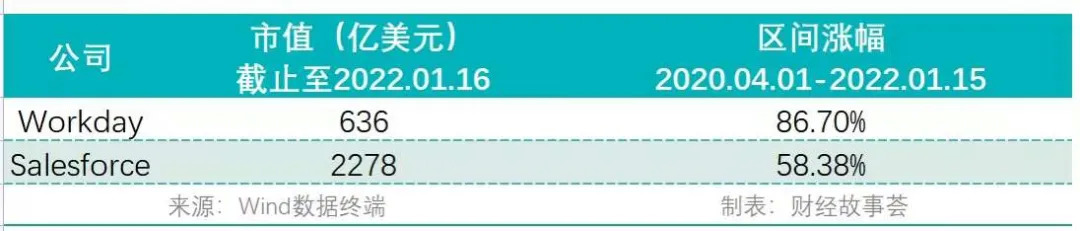

人力资源SaaS,是资本市场特别偏爱的赛道:截止至1月16日,尚未实现盈利的Workday市值为636亿美元;股价一骑绝尘,从2020年4月至今,涨幅接近位86.7%,上涨幅度,比已经实现盈利的Salesforce还高了接近30%。

资本市场对其的偏爱,来自于两个原因:

首先,SaaS企业本身具备优势:传统的软件销售,很难预测企业升级软件的周期以及费用;而转换为SaaS模式后,由于客户是订阅制付费,每年付款的金额和次数相对固定,产生了可预测的现金流,确定性极大提升。

其次,HR SaaS赛道前景广阔,市场潜力高企。

其一,人力资源是一个万亿级别的服务市场,类属企业通用职能部门。天眼查专业版数据显示,中国人力资源行业相关企业近三年快速增长,2019-2021年,企业年新增注册增速分别为46.61%、61.61%和75.82%

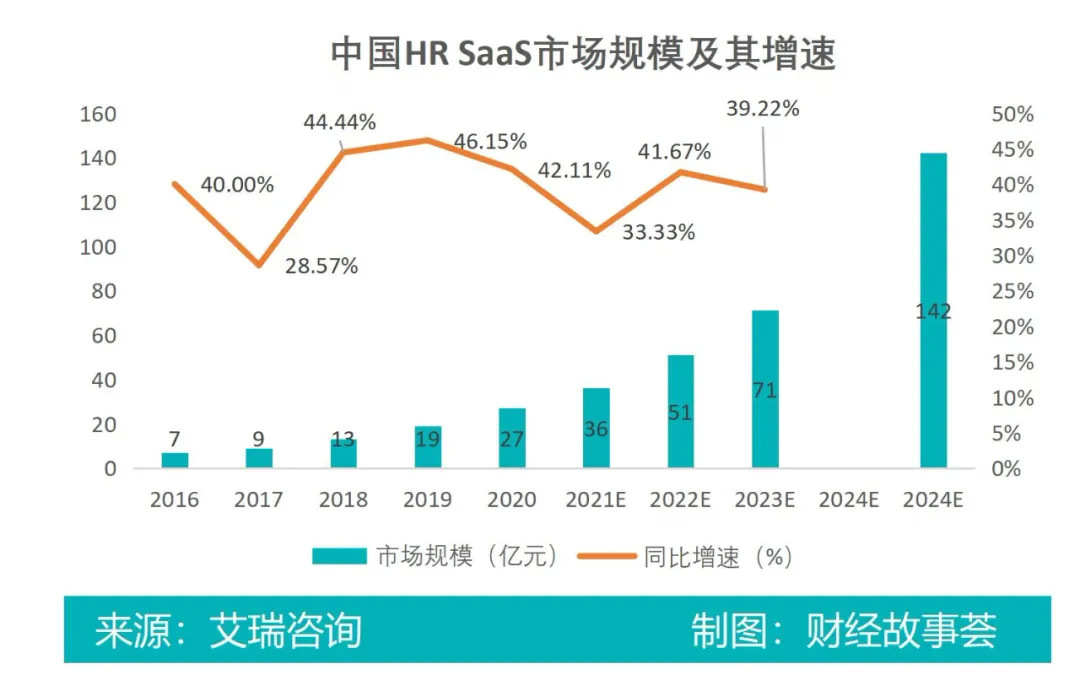

具体到人力资源SaaS行业,根据艾瑞咨询数据显示,国内HR SaaS从2016年开始飙涨,2016-2020年4年复合增长率为40.14%;未来高增长有望持续,艾瑞咨询预估,国内人力资源SaaS市场规模将在2025年达到142亿。

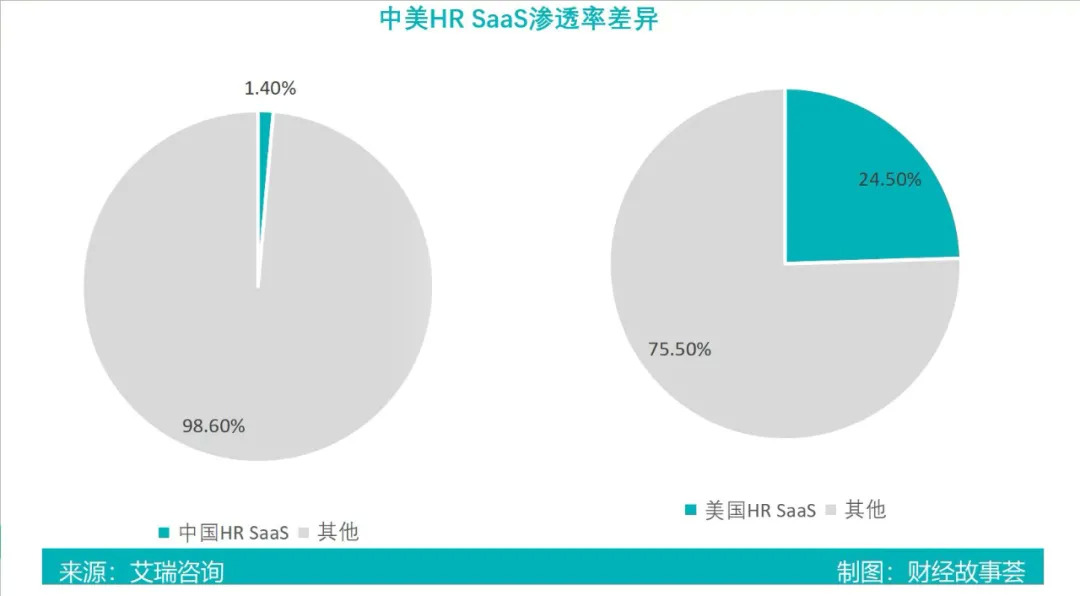

其二,目前HR SaaS服务的渗透率还比较低。

中国人力资源市场规模全球最大,2020年总体市场规模为3199亿元,灼识咨询预计,该市场将在2026年增长至8756亿元,复合增长率为18.3%,但HR SaaS在这一市场的渗透率仅为1.4%。

不妨对比下美国的HR SaaS市场,后者占据的市场份额已经高达24.5%。假如中国市场人力资源市场的SaaS渗透率比肩美国成熟市场,国内HR SaaS规模还有接近20倍的上行空间。

而国内HR SaaS企业的未来潜力,则主要是由三个因素驱动:

其一,人事部门是公司组织结构一个必不可少的结构,随着中国企业对HR的重要性和认知发生变化,企业,特别是大中型企业对数字化组织管控、数字化人才管理、数字化HR智能服务的需求将会是大爆发,以此规范业务、降本增效。

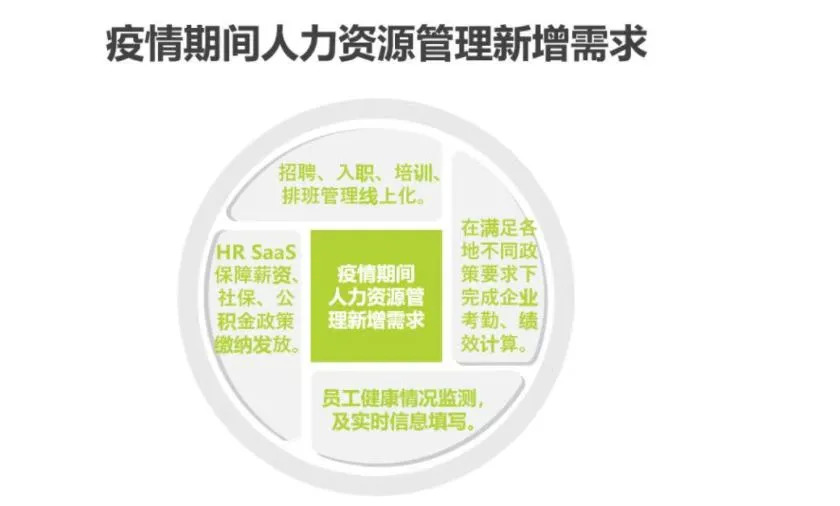

其二,短期受疫情冲击波影响,HR职能部门的防疫任务和在线化诉求也在大幅增加,体现为在线满足远程办公考勤、在线全流程招聘等等。

尽管疫情看似短期因素,但上述惯性在疫后也会沉淀下来。

BOSS直聘发布的数据显示,2020年春节后10天,视频面试次数是19年秋招旺季首周的20倍。

其三,各行各业如互联网的高增长时代已经结束,企业通过人员组织的精细化管理和持续优化,降本增效的诉求强烈。

使用HR SaaS可以在人工绩效管理、招聘/人才收购、Core HR、劳动力管理、学习管理以及薪酬管理六个子市场提升效率,举个例子:在招聘环节,SaaS工具可以通过整合结构化标签,加速简历的筛选;在人力资源管理环节,可以深度挖掘数据降低人为统计差错,提升管理效率;在绩效管理环节,可以通过有效的线上数据管理,提升组织效能。

因此,中国HR SaaS服务的春天才刚刚开始,资本市场怎么拒绝一条朝阳赛道呢?!

三、一体化、大客户:HR SaaS的决胜关键

这一赛道前景可观,且行业进入门槛看似较低,因此,HR SaaS行业的竞争相对激烈,市场格局比较分散。

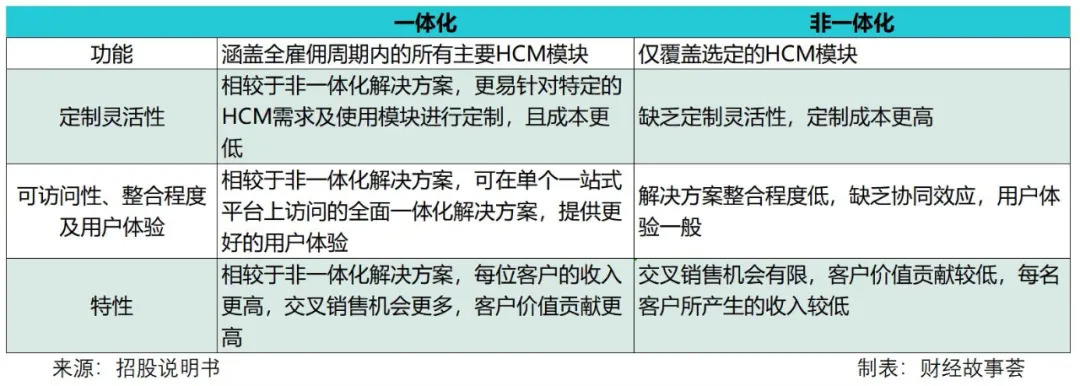

目前,业内玩家可以粗略分为两类:一体化厂商和单一模块厂商,前者集成了企业人力资源所需的全流程服务,后者只专注服务于某一特定场景和环节。

整体而言,一体化厂商在综合实力、性价比、底层数据打通、用户体验、客户粘合度和复购率上竞争优势明显。

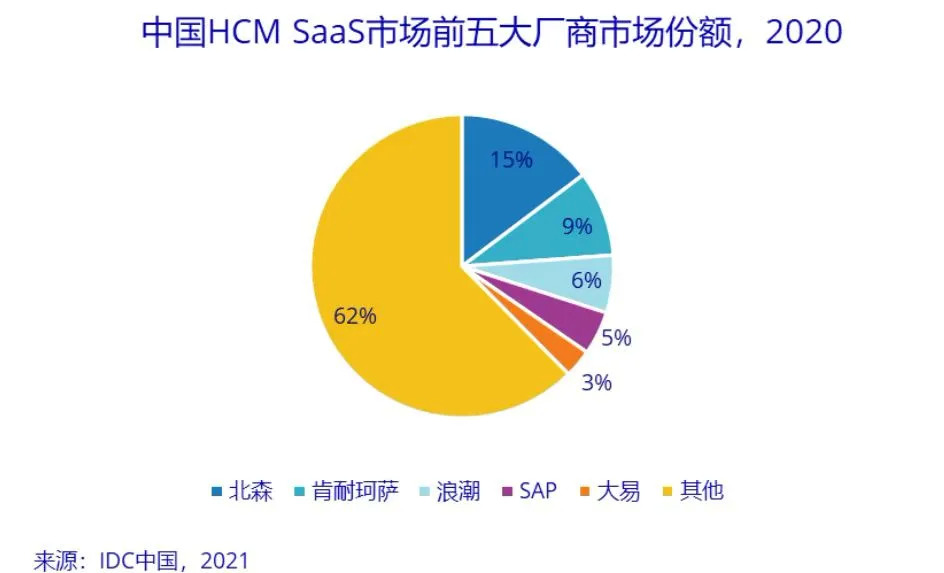

一方面,从国内市占率来看,目前市占率前五的企业主要为一体化厂商,而从2016年起,北森已经连续5年位于中国HR SaaS市场占有率第一。

另一方面,根据灼识咨询数据显示,美国作为全球最大的云端人力资源解决方案市场,一体化HR SaaS企业所占据的市场份额,同样也在持续抬升。中国市场作为后发者和跟随者,大概率会复制美国的发展历程。

综上,一体化趋势也是未来HR SaaS的发展方向。

而北森作为行业龙头,“一体化”的优势凸显:一是其占据国内HR SaaS最大的市场份额(15%);二是开启一体化时间早,一体化服务覆盖于各行各业。

2010年,北森进军HR SaaS领域后,就定位于一体化的HR SaaS和人才管理平台。其一体化人才管理云平台iTalentX通过打通底层数据,提供端到端的一体化解决方案,无缝提供从招聘到测评,再到核心人力、绩效、继任等全流程服务。

虽然一体化厂商不少,但北森是中国首家亦是唯一一家能够提供覆盖员工全生命周期的一体化云端HCM解决方案的企业。

此外,北森还有另一条护城河:深耕B端大客户。

2014年,北森创始人纪伟国就坚定了服务大中客户为主。彼时,这个想法相当前瞻,当时国内大多数SaaS企业基于更好地作出标准化产品的考量,都瞄准了中小客户,直到2016年,行业才逐渐达成了要服务大中客户的共识。

提前卡位入场,也让北森先行积累了丰富的大客户服务经验和可复用的技术模型。而北森专注于大客户,也有两个主要原因:

一是海外上市的人力资源SaaS服务商,多数专注于大客户,从Taleo、Workday以及Success Factors这三家公司IPO时披露的平均合同价值,就可体现出得大客户者得天下。

二是服务大客户和服务小客户,在商业模式上有着本质差别:小客户的付费意愿比较低,只需要简单服务。虽然小客户获客容易,且技术研发和产品开发难度较低,但小客户流失率也很高。

大客户的需求较为复杂,获客成本高,且产品研发难度大,但付费意愿高,刚性需求强烈,后期更换软件成本高,客户粘性强,续约率也更好。

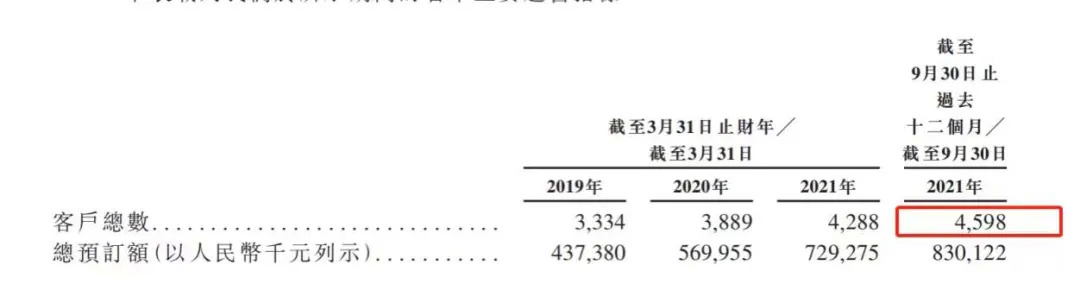

基于此,北森目前已经构建了稳定的大中型企业客户为主导的客户群体:截至2021年9月30日,北森为约4600家企业提供服务,涉足科技、房地产、金融服务、汽车业、制造等,上述行业绝大多数排名前十的龙头,均为北森客户;而在《财富》中国500强企业中,也有70%是北森的客户。

庞大的用户群体造就了北森的行业沉淀,每天有超过15万HR和2000万企业员工在使用iTalentX。

“一体化+大客户”,也让北森实现了较高的续订率。

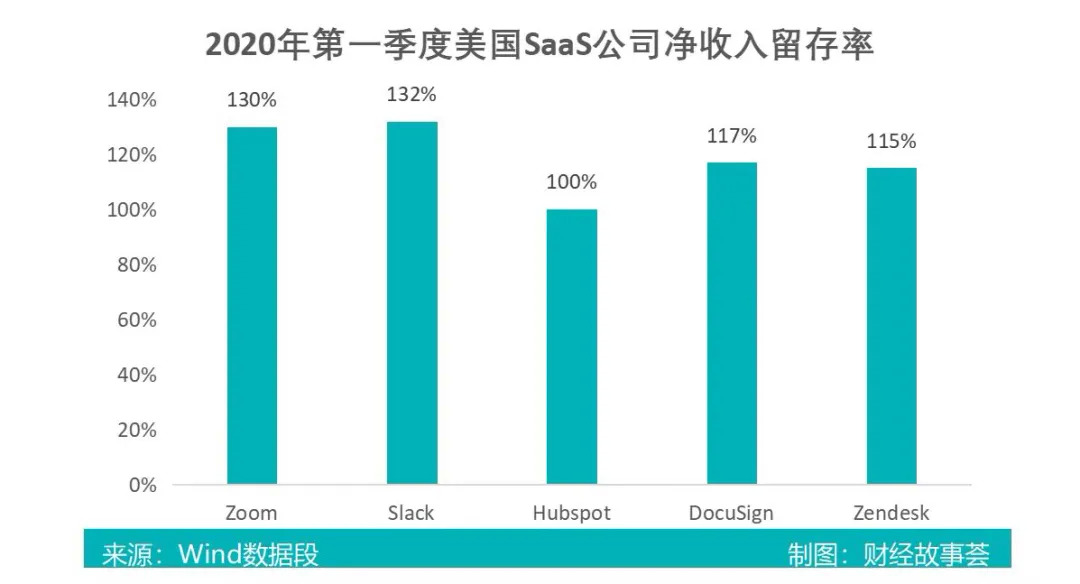

过去几年,北森的订阅收入留存率在稳步提高:从2019年4月1日截至2020年3月31日止,该数据为105%;从2020年4月1日截至2021年3月31日止,该数据上升至113%,高于美国SaaS企业中位数;而从2020年10月1日截至2021年9月30日,该数据进一步上升至119%。

持续提升的续订率,说明北森的客户留存度、信赖度,都在一路向好。

如今,其一体化和大客户战略相辅相成,一体化满足大客户人力资源复杂的需求,大客户促进一体化的完善。

而基于上述战略,北森还面向客户开放了PaaS平台,与SaaS业务长短互补,满足大客户高度复杂的个性定制化需求。

PaaS和SaaS的不同在于,SaaS提供标准化产品,客户可以直接上手使用;而基于PaaS服务,客户可以要求北森,在平台上按需为其设计定制功能,以满足个性化需求。

由于大客户具有定制化、个性化的需求,要服务好这类客户,就不能单单使用标准化的SaaS产品;但如果每个客户都走定制化路线,将会极大提升公司的成本。因此,一手SaaS,一手PaaS,就能兼顾成本效率和服务深度、标准服务和个性服务。

而SaaS化积攒的通用能力,又降低了在PaaS平台定制开发的门槛。北森PaaS平台的底层软硬件和基础架构相对通用,在这个平台上,公司可以根据客户的定制化需求,进行无代码、低代码或者高代码的程序输入,可以兼顾标准化带来的低成本效应和客户需求的定制化。

不独北森,不少美国明星SaaS公司都很早就开始布局PaaS服务。Salesforece就是SaaS+PaaS的先驱,2007年就部署了全球首个PaaS产品。

纪伟国在2014年拜访Salesforce回国后,也很快就组织起了近100人的PaaS团队。早在2015年7月,北森就发布了第一款PaaS平台——BeisenCloud。

因此,“一体化+大客户+PaaS和SaaS服务并举”的驱动模式,也让北森得以在旭日初升的HR SaaS赛道上一路领跑。

不过,尽管有美国龙头珠玉在前,但北森的故事还要自己讲,压力还要自己扛,接下来,三到五年,对于北森的质疑和争议,大概率不会烟消云散——除非等到其真正实现了稳健的盈利之后。

评论