记者 |

1月18日晚间,天合光能(688599.SH)发布2021年业绩预告,称预计2021年实现归母净利润为17.2亿元至20.5亿元之间,同比增加39.92%至66.8%。扣非后归母净利润为14.73亿元至18.03亿元,同比增长32.45%至62.12%。

对于业绩利好的预告,资本市场并不买账,1月19日天合光能开盘即跌,至收盘跌0.01%,报67.25元/股,当前公司市盈率高达90倍,公司总市值近1400亿元。

毛利率下行,市占率能稳住吗?

2021年业绩预告增长,天合光能称,报告期内全球光伏行业实现跨越式发展,市场需求旺盛,行业市场份额持续向领先企业集聚;公司取得 210 大尺寸电池组件技术和产品优势,使得公司光伏行业产品市场占有率进一步提升,促使营业收入较去年同期有大幅增长。

与此同时,得益于公司在行业内率先并且坚定不移布局分布式市场,构建数字化能源互联网,面向户用及工商业市场大力发展,并且向客户提供整体解决方案,公司分布式业务销售增长显著,对公司营业收入及净利润增长做出较大贡献。

天合光能曾在2006年在美国纽交所风光上市,2017年完成私有化,从美国退市,退市之际公司总市值仅剩10.67亿美元,折合人民币仅73.7亿元。后于2020年6月10日登陆科创板,当日公司市值达350亿元。其后股价震荡上行,2021年股价上涨超240%,2022年1月19日公司市值近1400亿元。

天合光能主营业务是光伏产品、光伏系统、智慧能源三大板块。在2014年至2015年,天合光能连续两年登顶全球光伏组件出货第一的宝座。光伏组件品包括单、多晶的硅基光伏组件的研发、生产和销售,贡献了公司的主要营收。以2020年为例,当年光伏组件营收逾220亿元,占当年营业收入的75%。2021年前三季度,公司营收约313亿元,同比增长57%,其中光伏组件,尤其是大尺寸组件贡献了主要营收。2022年1月18日光伏媒体PV-Tech发布的《2021年全球组件供应商top10》显示,隆基股份(601012.SH)位居光伏组件出货量的榜首,天合光能位居第二。

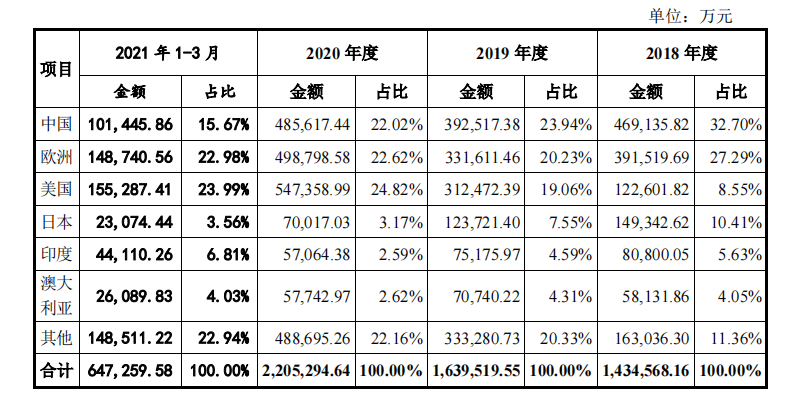

需要看到的是,无论是国外还是国内,光伏市场的竞争正日趋激烈。从太阳能产业全球竞争格局来看,硅片、电池片、组件三个环节的行业参与者已主要集中在中国,而海外市场是诸多光伏企业取得业绩的主战场。天合光能营收呈上涨态势,2016年公司营收达226亿元,归母净利达4.8亿元;2020年营收达294亿元,归母净利达12.3亿元;2021年前三季度营收达313亿元,归母净利达11.6亿元。主要业绩来源于海外,2018年至2020年,天合光能海外营收占总营收的比重在67%至78%之间,2021年第一季度,海外营收占比超8成。

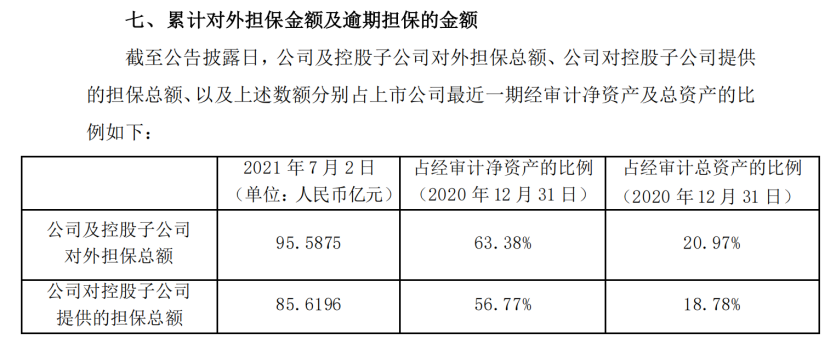

除在国外拓展市场,在国内,天合光能通过担保的方式抢占分布式光伏业务的市场。当前我国正在通过“整县推进”的方式推进分布式光伏业务的布局。自2020年以来天合光能通过担保的方式推进国内市场的开拓,截至2021年7月15日,天合光能与71个县合作提报了方案并制定后续的合作计划。在该业务中公司销售光伏发电系统给金融机构,金融机构与终端用户开展融资租赁业务,公司为各承租人进行担保。2020年8月担保额度为4亿元、当年12月新增担保额度为10亿元。2021年7月2日,公司再次新增担保额度17亿元。

截至2021年7月在分布式业务推广上天合光能累计可提供担保额度已达31亿元。在没有补贴的情况下,终端用户需约8-10年才能回本,且担保存在一定的潜在风险,除此之外一个大问题是,用户是否能够如约如期获得预期收益,其中有很多变数,如光照时间够不够等。

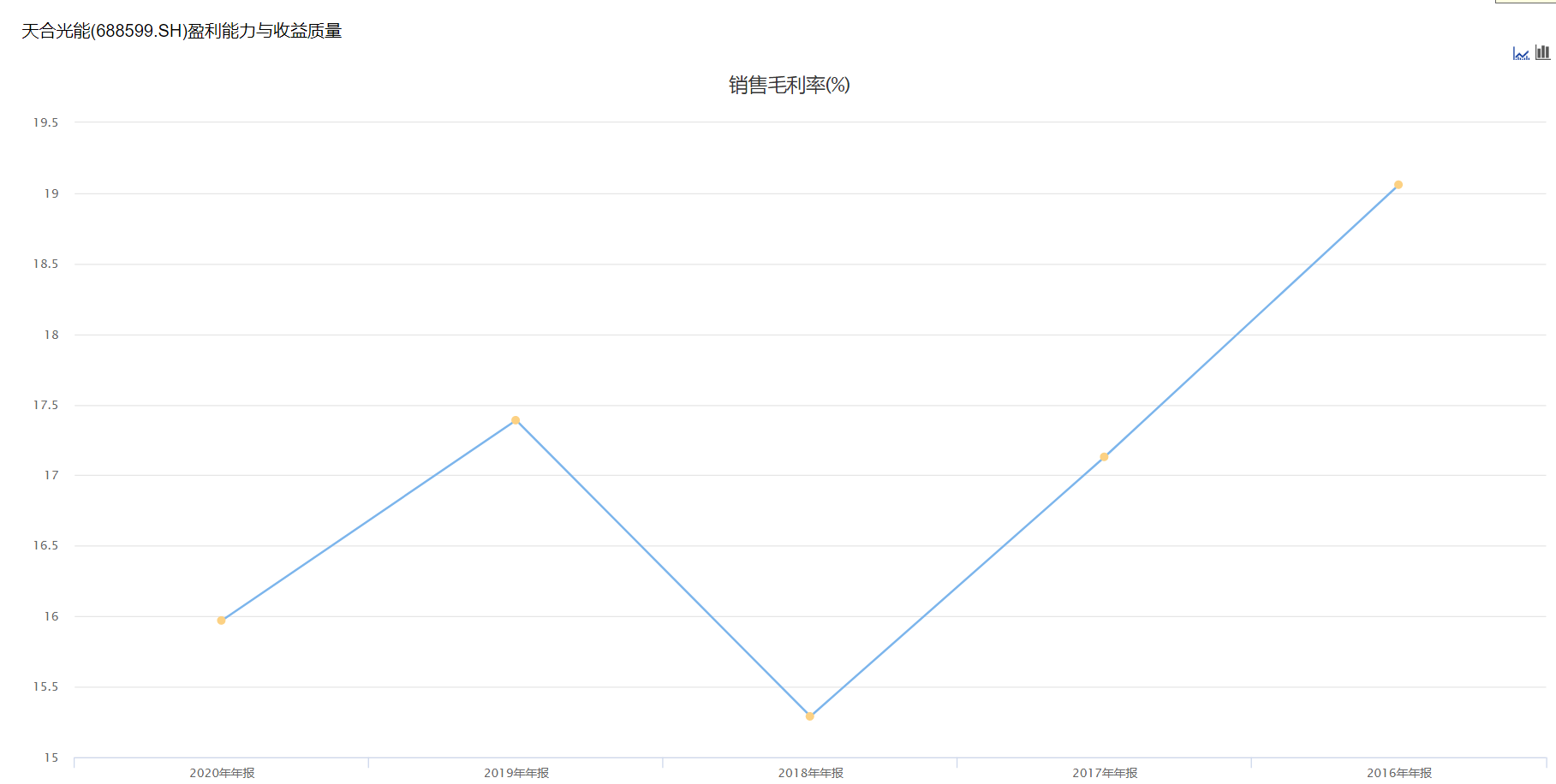

尽管市场份额有所上升,天合光能市占率从2018年的7%上升至2020年的12%,但公司毛利率已经步入长期下降通道。2016年公司毛利率达19.06%,此后毛利率震荡下降,2019年、2020年毛利率分别为 15.97%、17.4%,2021年前三季度毛利率仅为13.6%。

2021年前三季度的毛利率也低于同行业龙头公司,隆基股份(601012.SH)、阳光电源(300274.SZ)同期毛利率分别为21.3%、27.4%。天合光能净利率在2021年前三季度也仅为3.78%。隆基股份的净利率达13.4%、阳光电源净利率达10.45%

未来,光伏行业的竞争更是日益激烈,天合光能在低毛利率、低净利率的情况下,市场占有率卡住了这家企业发展的咽喉。一旦市场失守,公司业绩将受到较大影响。

产能内卷,大扩张恐成负累

光伏产业的内卷不仅限于市场,更在于产能。

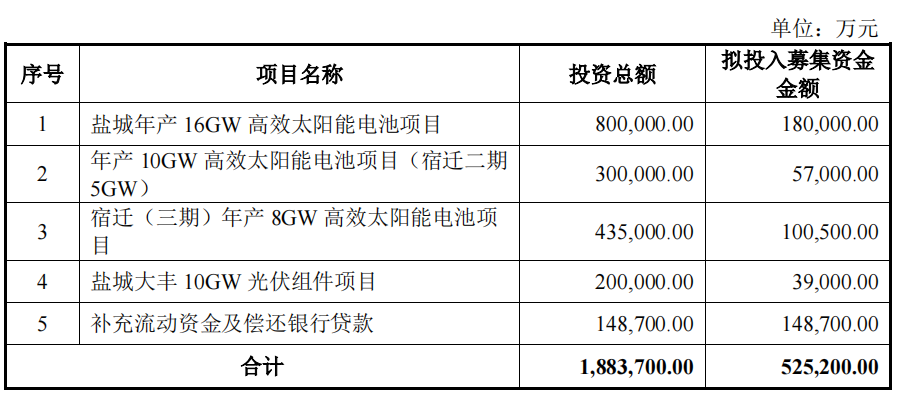

2021年5月天合光能发公告称,拟发行可转换公司债券募资52.5亿元,其中38亿元用于扩充产能。具体而言主要用于盐城年产16GW高效太阳能电池项目、年产10GW高效太阳能电池项目(宿迁二期 5GW)、宿迁三期年产8GW高效太阳能电池项目、盐城大丰10GW光伏组件项目、补充流动资金及偿还银行贷款。

此次募资引起监管层问询,在问询中一大关注点即是是否会引起光伏产业过剩、投资过热。

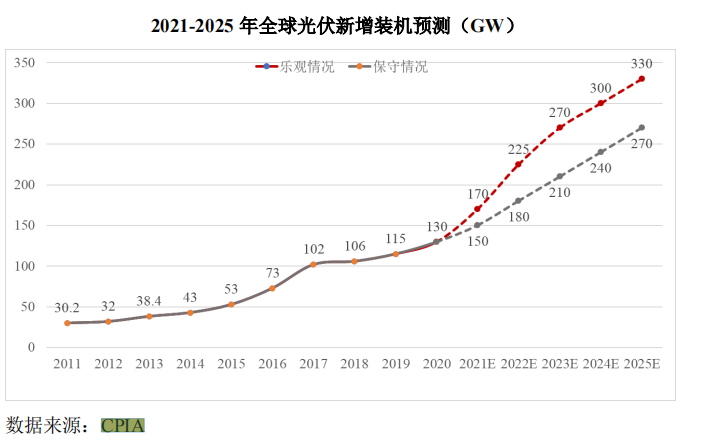

针对天合光能的募资,监管层表示,此次扩产光伏组件是否具有持续的市场需求和应用空间,是否可能导致产能闲置,扩产规划是否具有谨慎性。与此同时,基于历史增长数据、产业政策规划、市场格局、竞争情况等分析“十四五”期间境内外市场对于光伏组件需求量预期,与同行业投资扩产规模情况是否匹配,光伏组件领域是否出现投资过热。

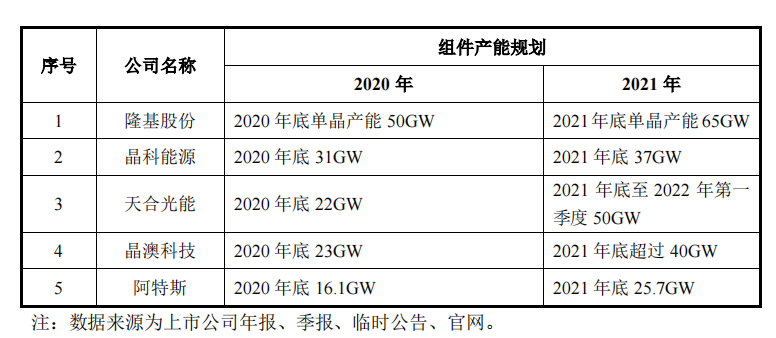

不仅是天合光能在大扩产,整个行业都在急剧膨胀。2020年光伏组件全球出货量前五大制造商的年产能为142GW,2021年这一数字增长至近220GW,同比增加55%。根据中国光伏行业协会的规划和预测,2021年全球组件新增装机容量在150GW—170GW之间。天合光能也承认,光伏行业整体出现产能过剩的问题。

而这还仅是2021年前5大出货商的产能规划,全行业2022年的产能将进一步增加。

据界面新闻记者不完全统计,自2021年10月以来,包括晶科能源(688223.SH)、通威股份(600438.SH)、大全能源(688303.SH)、中环股份(002129.SZ)、隆基股份、晶澳科技(002459.SZ)拟向市场共计募集720亿元,扩充产能。

- 2021年12月28日,晶科能源首次公开发行股票的注册申请获中国证监会的批准,拟通过IPO募资60亿元,用于年产7.5GW高效电池和5GW高效电池组件建设项目、海宁研发中心建设项目以及补充流动资金。

- 2021年12月23日,通威股份120亿公开发行可转换公司债券申请获批。120亿元用于光伏硅材料制造技改项目(二期高纯晶硅项目)、光伏硅材料制造项目(二期5万吨高纯晶硅项目)、15GW单晶拉棒切方项目以及补充流动资金。

- 2021年12月20日,硅料巨头大全能源(688303.SH)公告称,将在内蒙古包头投资332.5亿元投建硅项目,包括30万吨/年高纯工业硅项目和20万吨/年有机硅项目

- 2021年11月2日,中环股份非公开发行股票发行结果公布,共成功融资90亿元,全部用于50GW(G12)太阳能级单晶硅材料智慧工厂项目。

- 2021年11月11日,隆基股份70亿可转换公司债券的公开发行申请获中国证监会批复。70亿元主要用于年产15GW高效单晶电池项目、年产3GW单晶电池制造项目以及补充流动资金。

- 2021年10月15日,晶澳科技50亿非公开发行A股股票申请获中国证监会受理,50亿元资金用于年产20GW单晶硅棒和20GW单晶硅片项目、高效太阳能电池研发中试项目以及补充流动资金。

光伏产业内卷,天合光能大扩产,在未来的某一时刻是否将不再是一种优势,而是一种拖累?

有息负债165亿,大扩张钱从何来

天合光能2021年5月的可转债项目实际投资金额远不止38亿元。

其中盐城年产16GW高效太阳能电池项目总投资80亿元 ,拟使用募集18亿元,剩余所需资金为公司自有或自筹。年产10GW高效太阳能电池项目(宿迁二期5GW)总投资30亿元,拟使用募集资金5.7亿元。宿迁(三期)年产8GW高效太阳能电池项目总投资43.5亿元,拟使用募集资金10亿元。盐城大丰 10GW光伏组件项目总投资20亿元,拟使用募集资金3.9亿元,剩余所需资金为公司自有或自筹。公司称,4个光伏项目总投资高达约173.5亿元。其中的37.7亿元来自可转债资金募集,剩余的近136亿元来自公司自有或自筹资金。

截至2021年7月2日,公司及控股子公司对外担保总额95.6亿元,公司对控股子公司提供的担保总额高达85.6亿元,分别占当期净资产的63%、57%。2021年6月末公司净资产为161亿元,归属于母公司的股东权益为155亿元。

与此同时,天合光能资金链已不宽松。

公司2021年9月30日资产负债率为72.4%。负债中近4成为有息负债,达165亿元,其中短期借款为66亿元,一年内到期的非流动负债约10亿元。尽管2021年9月30日公司账上趴了105.3亿元现金,但这笔巨款主要来自于筹资。2020年,公司经营活动现金流净额还有近30亿元,但到了2021年前三季度,这一数字为-3亿元。同时,2021年前三季度的投资活动净现金流为-30亿元,筹资活动产生的现金流净额为84亿元,其中借款就高达120亿元。

担保额度已超净资产,毛利率和净利率双低,天合光能还要自筹巨额资金用于扩大产能,怕还是要把手伸向资本市场。

评论