文|IASC

20亿美元,贝恩资本收购罗罗旗下ITP Aero

47亿美金,黑石集团拿下Signature Aviation

45亿美金,KKR并购Atlantic Aviation

67亿美金,凯雷集团收购三家飞机租赁公司

上个月,IASC盘点了航空业界的重量级并购(《航空人必看!2021年全球航空产业重点并购大盘点》),并总结出2021年三条并购逻辑,即绿色航空、数字智能化,以及上下游整合。

本期,我们将镁光灯聚焦在华尔街的资本巨头身上,来看看2021年“资本之王”们在航空产业有哪些大动作。

来源:IASC整理

01

AUM资产管理规模:1,550亿美元

纽约证交所上市

并购关键词:罗罗、飞机发动机

贝恩资本20亿美元吃下罗罗旗下发动机子公司

2021年9月27日,罗尔斯-罗伊斯 (罗罗公司) 正式签署协议,将旗下西班牙子公司Industria de Turbo Propulsores (ITP Aero) 以约20亿美元的价格,100%出售给以贝恩资本牵头的财团,该财团成员包括JB资本与西班牙国防公司SAPA。

ITP AERO 2020年营业收入约8亿美元,本次收购价相当于2.5倍的营收(即市销率)。

ITP AERO成立于1989年,是世界领先的航空发动机子系统设计公司,主营发动机部件的开发、制造、组装、与测试,并提供维护与修理服务。

ITP AERO参与了所有Trent民用航空发动机项目,并且是罗罗公司下一代 UltraFan 发动机的合作伙伴。ITP AERO还同时为普惠、通用电气和霍尼韦尔设计和制造航空模块和组件。

来源:ITP Aero

贝恩资本打出西班牙牌

在对ITP AERO的收购中,西班牙航空集团Aciturri、美国顶级PE公司KKR和来自英国的两家投资公司TowerBrook Capital和Cinven都加入了竞赛。

为了增加筹码,贝恩选择与西班牙本土的公司SAPA进行联手。这一举动最终成功打动了西班牙政府,为贝恩资本收购成功奠定了有利条件。

一场各得其所的双赢交易

贝恩资本早在全球疫情开始前便已经将目光聚焦在航空领域。2019年,Bain Capital Credit投资3.6亿美元与飞机租赁商Titan Aviation共同成立多元化的货运飞机租赁公司。2020年,又与飞机租赁商格里芬全球资产管理公司(Griffin Global Asset Management)成立合资企业,共同发展商业航空租赁业务。2021年,贝恩资本再次出手,投资6610万美元认购冰岛航空(Icelandair)集团16.6%的股份。

罗罗的发动机业务在疫情时受到影响,股价在2020年10月一度跌至39英镑。2020年8月罗罗宣布了抛售非核心业务的“瘦身计划“,希望通过“瘦身计划”筹集20亿英镑(约27亿美元)重建资产负债表,并支持恢复投资级信用状况的中期目标。

贝恩资本收购ITP Aero给罗罗的“瘦身计划”画下句点,加上前期的一些小额抛售,罗罗累计筹得约24亿美元的资金。

通过抛售非核心业务,罗罗未来将更加关注民航,电力系统和国防这三个核心业务。

02

AUM资产管理规模:7,310亿美元

纽约证交所上市

关键词:私人飞机、固定基地运营商

黑石集团47亿美金天价并购案

2021年2月,美国两家顶级PE公司黑石集团和GIP,联合比尔盖茨的卡斯凯德投资公司以47亿美元的高价收购了世界上最大的私人飞机固定基地运营商Signature Aviation。

Signature Aviation提供的固定基地运营服务,是以机场为依托,专门为公务机或私人飞机提供加油、机库停放和MRO服务等地面保障服务的航空服务站。

Signature飞行支持服务

来源:Business Jet Traveler

从竞争对手到收购盟友

其实一开始,黑石集团和GIP都想要凭借一己之力单独拿下这块大蛋糕。

单单黑石集团就向Signature Aviation的董事会发出了的六份独立竞标提案,GIP也毫不逊色,发出了五份独立竞标提案,甚至私募巨头凯雷集团也加入了角逐阵营,竞争激烈程度可见一斑。

但是,由于这块蛋糕实在太大,黑石集团和GIP最终从竞争对手变成收购盟友,与比尔盖茨卡斯凯德投资公司成立了大并购联合体Brown Bidco,黑石、GIP和卡斯凯德分别占股35%、35%和30%。

03

AUM资产管理规模:2,520亿美元

纽约证交所上市

关键词:固定基地运营商

KKR紧跟黑石,45亿收购AtlanticAviation

黑石集团不是唯一瞄准飞机固定基地供应商领域的投资基金。2021年7月, KKR宣布以44.75亿美元的现金外加债务及重组义务,从麦格理基础设施公司(MIC)收购了美国最大的固定基地供应商Atlantic Aviation。收购价格是Atlantic Aviation公司2019年息税前利润的16.2倍。

Atlantic Aviation通过固定基地为私人飞机加注航油

来源:Atlantic Aviation

卖家净赚15倍

2004年,MIC以2.38亿美元的价格收购了Atlantic Aviation的10个固定基地运营商。

Atlantic Aviation的市场价值在不到10年间增长了接近20倍。KKR这笔交易完成后,卖家MIC预计将获得35.25亿美元的收益。

疫情催生私人飞机新需求

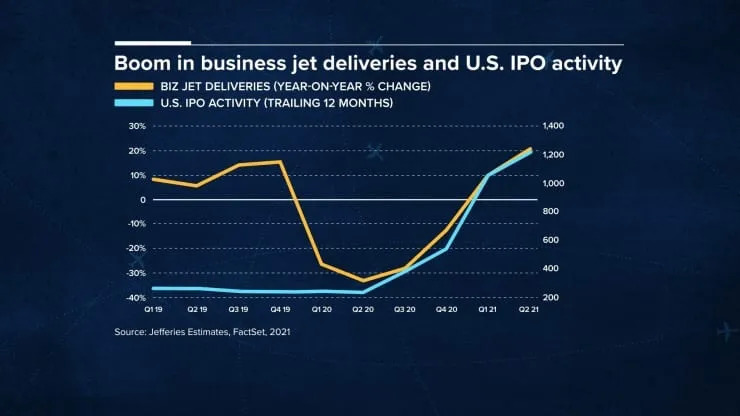

在2021年IPO活动攀升、年利率走低的大背景下,有能力承担私人飞机的群体扩大, 同时利率购买成本相对降低,更多愿意购买私人飞机,获得更便捷、舒适和高效的出行体验。

美国私人飞机需求量与IPO活动成正相关

来源:Jefferies Estimation

另外,疫情期间商务航空存在各种不稳定性,私人飞机最大程度减少了接触感染的风险,不仅在疫情期间需求量快速上涨,在后疫情时代仍将顺势增长,大有可为。因此,固定基地运营商将越来越不可或缺。

04

AUM资产管理规模:2,760亿美元

美国纳斯达克上市

关键词:飞机租赁

67亿美元买来220架飞机资产

2021年3月,凯雷集团宣布斥资23.6亿美元收购爱尔兰飞机租赁公司Fly Leasing,将84架飞机资产收入囊中。

同年12月,凯雷再度宣布,从李嘉诚的长江实业收购两家飞机租赁公司Accipiter及Manchester Aviation,交易总价42.8亿美元,收获了125架飞机以及20架未交付的A320系列。

来源:Carlyle Aviation Partners

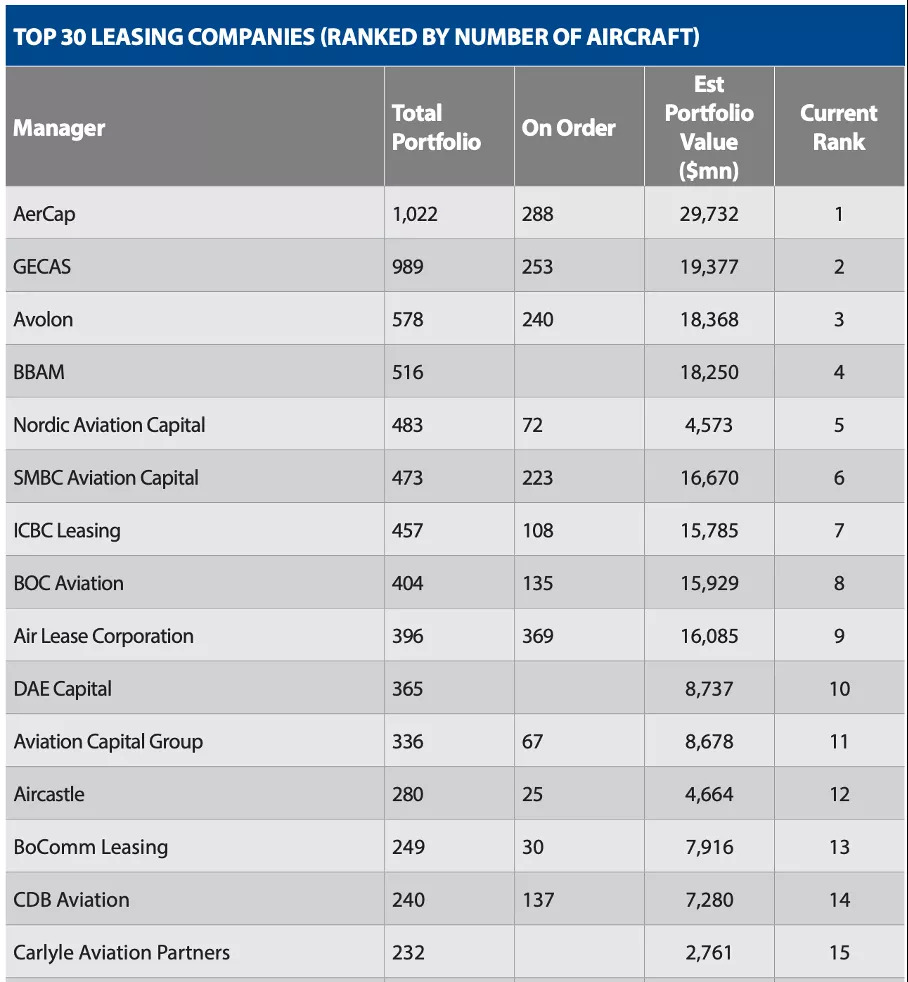

凯雷一举杀入飞机租赁行业前十

67亿美元买来220多架飞机的资产和运营现金流,凯雷机队规模从并购前的227架实现翻倍。

在疫情挥之不去的阴霾之下,凯雷的大动作无疑为现金流紧缺的航空业打了一剂强心针。在完成两笔收购后,在KPMG的飞机租赁公司年度榜单上一举跃升7位,来到了前十的位置。

图片来源:KPMG

新一轮洗牌下的飞机租赁行业

长江实业出售Accipiter、Manchester Aviation两家公司,激流勇退,获益1.7亿美金。公司负责人评论道:“新冠病毒让飞机租赁业发生了翻天覆地的改变(Paradigm shift)。风险和回报动态都让人捉摸不透。”

疫情之下似乎开了2倍速。一方面,航司现金流的短缺让售后回租的订单不断攀升;另一方面,持续低迷的LRF(Lease Rate Factor,即租赁率)加之租金回收的不确定性,也让租赁业蒙上了一层阴影。

早在疫情发生前的2019年,IASC公众号发表文章《MBS|飞机租赁,凛冬将至?》,对飞机租赁行业进行了全面分析。疫情后,大型投资机构加速收购步伐,机遇还是挑战,我们拭目以待。

小结

科技、产业和资本,分久必合,合久必分。

资本永不眠,这次瞄准了受疫情重创的航空业。疫情后资本并购大幕已然开启。

无利不起早,资本的涌入是对疫后航空产业恢复景气时机的准确把握。

欢迎关注IASC国际航空产业链,继续为您带来更多的产业观察和趋势分析。

评论