文|独角金融 武丽娟

近年来,公募基金成为普通投资者参与市场投资的利器。新年伊始,2021年度公募基金业绩榜单也随之出炉,全市场逾9100只产品提交了年度答卷。不过,“胜负乃兵家之常”,公募基金市场亦如此。

激烈竞争中,有哪些基金脱颖而出?

2021年,前海开源基金崔宸龙管理的两只新能源主题基金,分别以119.42%和109.36%的净值涨幅,包揽全年冠亚军。其他的绩优基金多布局于新能源、国防军工等高景气赛道,业绩不佳的大多重仓消费、医药等板块。

回顾全年,新锐基金经理明显更胜一筹,而昔日的顶流老将,曾经的超级网红,如张坤、刘彦春等在去年的战绩中基本都经历了滑铁卢。

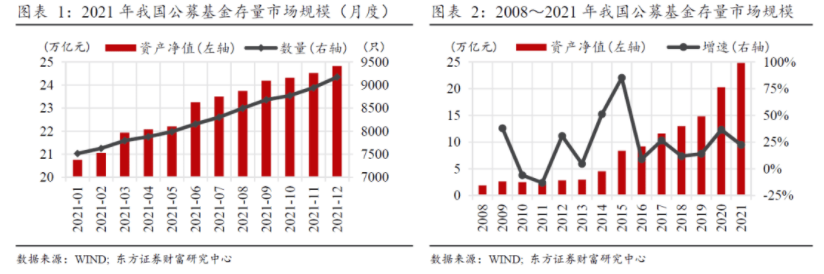

过去一年,我们见证了公募基金规模破25万亿元,新发基金数量、分红规模等多项数据创历史新高的记录,更经历了明星基金经理与“新生代”基金经理的潮落与潮起。

1 2021年公募基金排名战打响昔日顶流落寞,“黑马”频出

伴随着权益市场的震荡与分化,公募基金行业继续蓬勃发展。据中国证券投资基金业协会最新数据,截至2021年11月底,中国公募基金规模已经超过25万亿元。

据wind统计,2021年,主动权益类基金凭借8.81%的平均收益,跃居各类基金回报率榜首,但首尾业绩差别较大,排名第一的基金收益率接近120%,排名垫底的基金则亏损约30%。

单只公募产品来看,业绩“翻倍基”有3只,分别是:崔宸龙管理的前海开源公共事业、前海开源新经济A、肖肖和陈金伟共同管理的宝盈优势产业,全年收益率分别为119.42%、109.36%和100.52%,均为新能源主题基金。有3只公募产品年内回报超过100%,有7只产品回报在80%~100%之间。

值得一提的是,在2021年基金收益前十大基金中,有8只基金的基金经理投资年限均小于3年,但他们的全年收益都超过了80%。

相对于前10名的很多“新面孔”基金经理,昔日明星基金经理却纷纷遭遇滑铁卢,不仅落选前10,且旗下基金产品垫底。

比如“千亿顶流”基金经理张坤的主力基金——易方达蓝筹精选混合,2021年亏损30.63%,排名倒数第7位。同时,其管理的其他几只基金也表现欠佳,均未能获得正收益,截止2021年底,张坤旗下另外3只基金近一年收益为-8.22%到-13.39%不等。

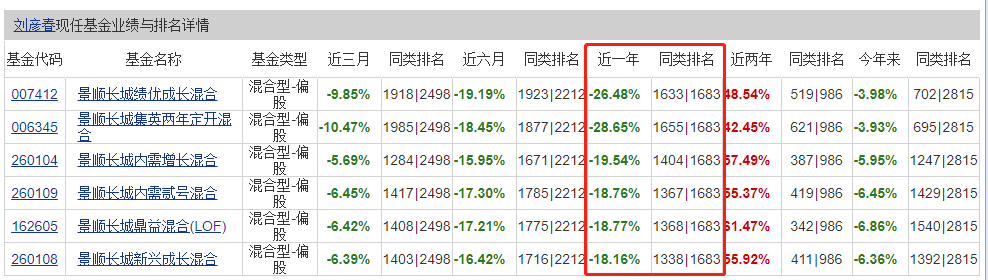

另一位“千亿顶流”刘彦春去年也跌落神坛,目前在管产品6只,去年以来全部是负收益。从业绩排名来看,刘彦春的产品均排在同类产品的末尾。

同时,鹏华基金王宗合管理产品数量超10只,平均跌幅14%;中欧基金葛兰大部分产品下跌6%;兴证全球谢治宇、广发基金刘格菘旗下基金平均小幅上涨2.4%、3.2%。

从基金规模排名来看,葛兰管理的中欧医疗健康、张坤管理的易方达蓝筹精选、刘彦春掌舵的景顺长城新兴成长三只基金位居主动管理型权益类基金规模冠亚季军,2021年末规模均超过500亿元。

2基金业绩为何冰火两重天?

A股的风云突变让火了一年的公募基金行业格局变天。2021年,中小盘股票崛起,板块轮动频繁,让很多投资白马蓝筹股的一众大咖基金经理业绩集体下挫。

因此,造成上述基金业绩分化的原因,很大程度上源于2021年A股市场风格的结构性分化,新能源、军工等赛道一路高歌猛进,而消费、医疗等曾经的核心资产却“跌跌不休”,地产、保险等行业更是低靡,使得基金产品业绩冰火两重天。

比如,刘彦春的溃败主要在于遭遇了白酒、医药和港股的调整。从持仓来看,刘彦春管理的多只产品,重仓股重合程度非常高,主要集中在白酒股的泸州老窖、贵州茅台、五粮液;医药股的迈瑞医疗、药明康德,还有大消费领域的海大集团、晨光文具。

另外,在我国公募基金20余年的历史上,还从未出现常胜将军,没有一只基金可以连续多年排名靠前。即便是最早被称为“公募一哥”的王亚伟,10年前两次拿到权益类基金的年度收益冠军已经实属不易,其也是截至目前唯一年度回报超2倍的主动权益基金。

股票市场具有一定的周期性和轮动性,因此在基金投资领域,没有YYDS(永远的神)。

3 2021年收益为近三年最差基民赚钱指数有多少?

2021年,A股呈现震荡行情,公募基金赚钱难度加大。回首过去一年,你的投资收益是多少呢?

虽然公募基金整体规模再创新高,整体业绩表现较好,但“基金赚钱基民不赚钱”的尴尬处境一直是行业痛点。

易会满在2021年基金业协会代表大会上曾有所表示:“基金赚钱、基民不赚钱的问题时有发生。公募基金行业坚持持有人利益优先,不断创新产品和服务,在回报投资者、服务投资者方面取得了积极成效,但仍有较大改进空间。”

据通联数据的统计,2021年公募基金(除货币基金以外)平均收益率仅5.04%,不到2020年的零头(2020年为26.73%,2019年为24.14%),表现为近三年最差。

Wind数据显示,股票型基金全年平均收益为7.74%,跑赢上证指数超3个百分点,混合型基金为8.69%,债券型基金为4.91%,货币型基金为2.19%,QDII基金为2.99%。

去年12月21日,蚂蚁基金联合43家基金公司发布《2021基金经理千次调研报告》(下称《报告》),对百余位基金经理以及1.2万名投资者展开上千次调研。数据显示,过去持有单只基金最长时间超1年的基民占比39%,持有时长不超6个月的基民约35%。

除了高频交易之外,高位进场一些高估值的基金,也是基民亏损的原因。

《报告》中基民认为,除市场走势等外部因素外,未及时止盈、持有时间短、资产配置不均衡、追涨杀跌、交易频繁等因素导致投资亏损的占比分别为34%、23%、22%、18%和9%。而受访基金经理也普遍认为,交易频繁等上述行为往往会导致收益不及预期。

回顾2021年影响基民操作的因素,征途投资合伙人王兆江表示,基金投资属于长期投资,按最差的市场行情看,一两年不赚钱都是可能的,投资者应该有心理准备。基金不适合频繁买卖,这样申赎成本较高,应该在长期业绩优秀的基金上持续投入,量入为出。真正的收获期其实是投入三年以上,随着越往后复利效应越大,一两年就想摘果子,只是小果子而已。

因此,在选择基金时,可以通过历史业绩、基金规模、跟踪误差等指标来筛选出优秀的基金。

长期关注资本市场的资深人士杜坤维认为,要改变基金公司赚钱投资者亏钱的事实,关键是投资者要养成长期投资的习惯,不要过度的追逐明星基金爆款基金,避免套在历史高位,像去年上半年投资者把部分明星基金经理当作爱豆追逐大消费基金,其中如果重仓白酒、酱油、家电、互联网等明星基金,损失很大。机构抱团实际上很难获得长期稳定收益,在于抱团模式下,股价很快就会达到历史高点,出现高股价、高估值、高涨幅,为股价大跌埋下隐患。

4 2022年基金经理布局思路曝光”消费、科技、新能源“为关键词

跌宕起伏的2021年已经落下帷幕,新的一年里基金市场又会有何变化?

《2021基金经理千次调研报告》中,占比75%的股票型基金经理表示2022年上半年A股市场有望实现正收益,科技、制造行业表现值得期待,其中有6成基金经理预计收益区间在0%-10%。

随着公募基金2021年四季报的披露,基金经理的调仓路径随之曝光。

易方达蓝筹精选四季度增加了科技等行业的配置,降低金融、医药等行业的配置。个股方面,如其报告所言,仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司,如增持腾讯控股(0700.HK),该股从前一季度末的第8重仓股跃升为第1大重仓股。

由易方达中小盘转型而来的易方达优质精选四季度仓位也有所提升,增加了科技、消费等行业的配置,降低了金融、医药等行业的配置。个股上,平安银行(000001.SZ)退出十大重仓股名单,洋河股份(002304.SZ)新入十大重仓股名单。

易方达优质企业三年持有四季度同样增加了科技、消费等行业的配置,降低了金融等行业的配置。

在四季度报告中张坤表示,“要做好投资,更重要的是盯着赛场,而不是盯着记分牌”,将仔细审视组合中企业的基本面,选择竞争力突出、长期逻辑确定性高的企业长期持有。

广发基金刘格菘在四季报中总结道,从行业角度看,2021年市场的各类资产表现出较为明显的轮动走势,钢铁、煤炭、电力公用事业、上游资源品、新能源等板块全年的表现好于“核心资产”。他认为风格分化的局面在2022年可能会延续。

此外,不少明星基金经理都高度关注新能源、半导体、军工等行业。

信达澳银基金冯明远就表达了对新兴产业的看好。“全球的能源产业正在发生深刻变化,新能源的使用比例不断增加,将在未来50年逐步替代传统化石能源的主流地位。”

前海开源基金崔宸龙表示,全球目前处于能源革命的重大转折点上,光伏和锂电池作为能源革命的生产端和应用端的代表,在此重大历史机遇面前,具有巨大的成长空间,因此坚定看好围绕人类社会能源革命这一核心主线的投资机遇。他认为,短期不排除波动持续的可能性,但从长期投资的角度来看,将会继续坚持上述投资主线。

从众多明星基金经理们的2021年四季报来看,他们有一个共识——普遍看好科技和消费赛道,且对新能源等方向的热度不减。

新的一年到来,你认为谁会是公募基金界的下一匹黑马?留言区聊聊吧!

评论