文 | 英才杂志 张贺

近两年见到形形色色的机器人已经不足为奇,餐厅有机器人送餐,商场有机器人指路,扫地机器人更是成为不少家庭的标配。不仅如此,在制造、采矿、建筑、农业等领域,机器人的应用也越来越广泛。

相比《机器人产业发展规划(2016-2020年)》(简称机器人“十三五”)仅由三个部门推出,2021年底推出的《“十四五”机器人产业发展规划》(简称机器人“十四五”),则是由工信部牵头的十五部门联合印发。

市场最大,品牌偏弱

机器人被誉为“制造业皇冠顶端的明珠”,其研发、制造、应用是衡量一个国家科技创新和高端制造业水平的重要标志。

规模上,我国是当之无愧的全球第一,已经连续八年成为全球最大的工业机器人消费国,2020年占比约40%。目前,机器人已经在包括新能源车、3C制造、工程机械在内的多个行业应用,并且逐步向医疗、家电、仓储物流等领域渗透,未来前景十分可观。

根据中国电子学会发布的《2021年中国机器人产业发展报告》,预计2021年我国机器人市场规模将达到839亿元,2016-2023年的平均增速可达到18.3%。这其中,工业机器人占主导,市场占比约53%,服务机器人和特种机器人分别占比36%和11%。机器人“十四五”规划也提出,到2025年我国机器人产业营收年均增速将超过20%。

不过,庞大的市场却主要被外企所占据,日本发那科、安川、瑞士ABB和德国库卡全球市占率超过50%,我国机器人整机国产化率也仅约30%,并且主要涉及三轴、四轴等中低端机器人产品。

虽然拥有埃斯顿、新松、新时达、广州数控、埃夫特等机器人企业,但本土企业竞争力明显不足,机器人龙头埃斯顿2020年国内市占率仅有3%左右。这正是机器人“十四五”出台的背景。

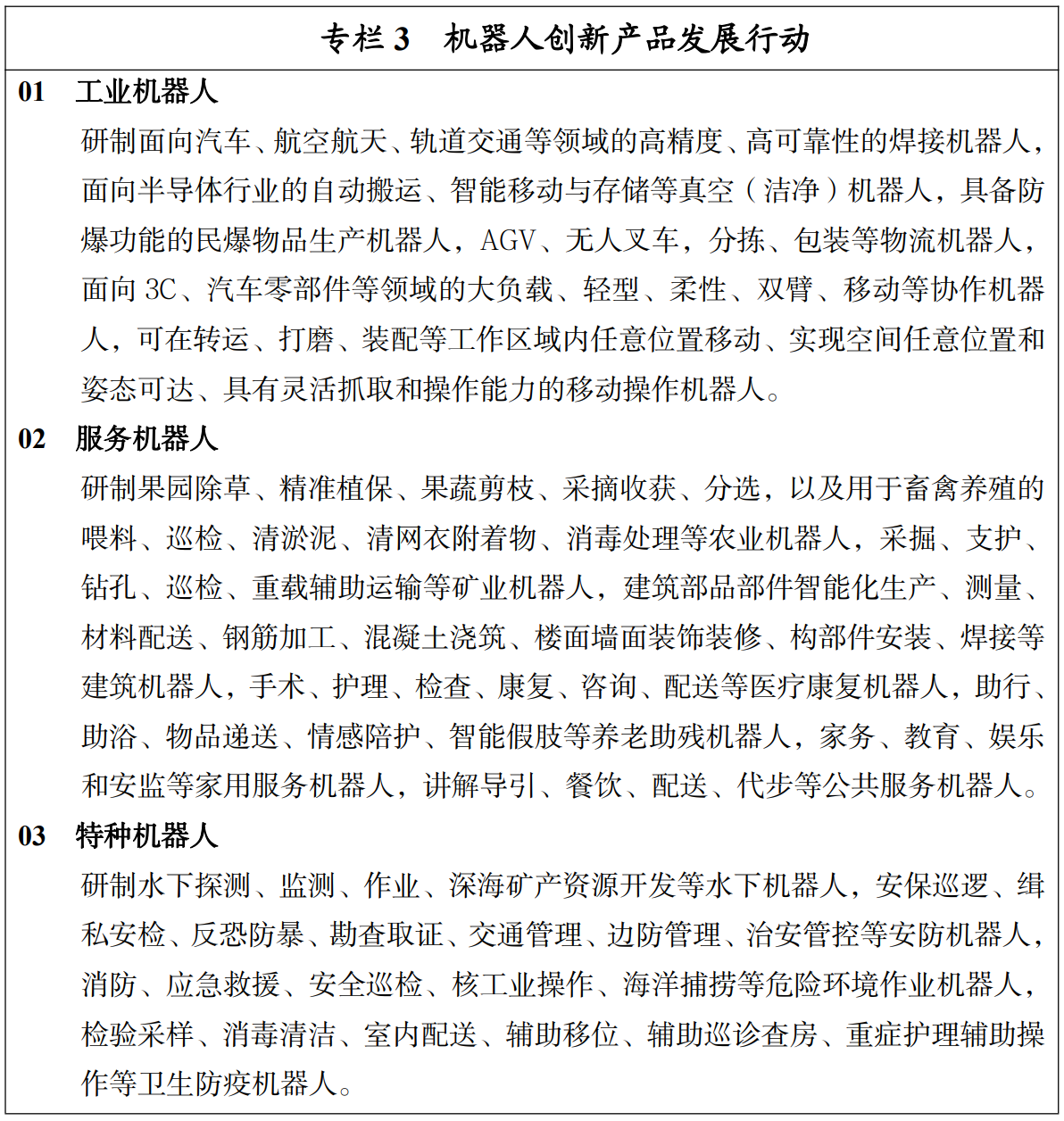

机器人“十四五”明确提出,要增加高端产品供给,甚至明确到具体产品类型。

来源:《“十四五”机器人产业发展规划》

在工业机器人领域,要研发面向汽车、航空航天、轨交等领域的高精度高可靠的焊接机器人,面向半导体行业的自动搬运、智能移动与存储等真空(洁净)机器人,以及民爆物品生产机器人、物流机器人等。

服务机器人方面,提出针对果园、畜禽养殖的农业机器人,矿业机器人,建筑机器人,医疗康复机器人,养老助残机器人、以及公共服务机器人等。

在特种机器人领域,明确要在水下机器人、安防机器人、危险环境作业机器人、卫生防疫机器人等领域取得突破。

零部件国产化突破

本土机器人企业进军高端的一个关键,是零部件的突破。

目前,我国工业机器人三大核心零部件——减速器、伺服系统和控制器国产化率分别仅有36.5%、24.5%和31.2%(高工机器人产业研究所数据),导致机器人本体制造成本高企,我国工业机器人生产成本中,三大核心零部件成本占比可达70%。如果核心零部件不能实现自主化,将极大地影响我国机器人产业进军高端。

可喜的是,近几年我国部分企业已经在核心零部件领域撕开口子。绿的谐波掌握了谐波减速器多项核心技术,打破了外资垄断;秦川机床牵头承担的国家科技重大专项“工业机器人关节减速生产线”课题,也已研制出5种机器人关节减速器核心零件专用加工设备,形成年产1万套工业机器人关节减速器的能力;埃斯顿、汇川技术在伺服系统领域也都形成一定的市场份额;雷赛智能则在控制器领域占有一席之地。

不过,相比海外巨头,本土企业在产品的精度、可靠性等方面仍有差距。机器人“十四五”也明确提出要在高性能减速器(RV减速器和谐波减速器)、高性能伺服驱动系统、智能控制器、智能一体化关节、新型传感器以及智能末端执行器方面取得提升。

分类推进“机器人+”

任何产业向高端进发,往往需要在实践中不断摸索、试错。因此,无论是零部件的突破,还是机器人产业的发展,都需要有足够的应用才能进步。

因此,系统集成商极为关键。

系统集成,就是根据不同客户的具体情况和要求,利用机械、电子、控制、工业软件、传感器、人工智能等技术,将机器人、夹具、焊枪等装置集成为能够实现焊接、机械加工、搬运、码垛、装配、分拣等功能的自动化生产线。

埃夫特招股书显示,从应用场景来看,我国本土供应商主要集中于搬运、码垛装配、拣选等市场,但在喷涂、视觉检测等高端应用领域,仍然为外资主导。

应用行业来说,由于汽车工业准入严格,对机器人精度、可靠性等要求极高,所以目前仍以四大家族为主导。国内集成商则从焊装环节开始渗透、突破,逐步发展。3C制造领域,本土厂商基本迎头赶上;其他通用工业(通常指汽车行业以外的行业)领域则具有以中小企业为主、对于机器人和自动化需求量较大、应用面广的特点,目前对工业机器人应用的数量和场景覆盖,仍处于初级阶段。

针对不同行业的特点,机器人“十四五”特别提出“机器人+”概念,在不同领域分类推进。

一方面,在已经形成较大规模应用的汽车、电子、机械等领域,以高端市场为目标。另一方面,要在矿山、石油、化工、农业等领域,结合具体场景开发机器人产品和解决方案,从而拓展应用空间。此外,在特定细分场景、环节和领域,也需要形成专业化、定制化解决方案并复制推广,打造特色服务品牌。

在系统集成领域,我国涌现了埃夫特、拓斯达、科瑞技术、克来机电、赛腾股份、江苏北人等上市公司,但规模都相对较小。能否抓住政策和产业发展机遇,利用好上市公司的融资优势,是其能否壮大的关键。

之所以这样说,是因为机器人“十四五”明确提出,要推动各类产业基金积极投入,支持符合条件的企业上市。并且鼓励产融合作试点城市加大对机器人企业的投入。而且在即将推行全面注册制的环境下,机器人企业上市融资将更加便利,行业竞争也将更加激烈。

机器人行业虽然是红海,却也要靠实力吃饭。在中低端市场逐渐拥挤的情况下,高端才是本土企业的出路。

评论