记者 |

编辑 | 宋烨珺

正邦科技(002157.SZ)的业绩预告让市场大跌眼镜,股价连续跌停。

这家猪企预计2021年归属净利润为亏损182亿元至197亿元,相较2020年盈利57.44亿元同比下滑了416.84%至442.96%;扣非净利润为亏损173亿元至188亿元,相较2020年的59.95亿元同比下滑388.57%至413.59%。

同样是巨额亏损,为什么新希望(000876.SZ)、温氏股份(300498.SZ)等猪企的亏损没有掀起如此轩然大波,甚至还有股价不断走强,正邦科技的巨亏到底意味着什么?

十年盈利一次“清零”

正邦科技自2007年上市以来合计实现归属净利润98.54亿元,此次近190亿元的亏损不仅意味着公司上市以来的盈利被“抹平”,甚至出现近百亿亏损的“倒挂”。

对于亏损,正邦科技给出的理由主要有两点。首先是2021年猪价大幅下滑(公司单头销售均价为16.60元/公斤,同比下降16.10元/公斤,单头收入下降1653元)叠加销量提升(销售生猪1492.67万头,同比增长56.14%),由此影响利润88.73 亿元。其次,在非洲猪瘟疫情影响期间(2019年至2020年),公司通过外购高价母猪进行快速扩张,而2021年公司进行战略转型,由“快速发展转变为高质量发展”,不仅处置了前期高价外购的低效母猪,同时淘汰能繁母猪及后备母猪约220万头,亏损62亿元至68 亿元。此外,此前的快速扩张也导致效能的浪费及损失。

正邦科技的解释显然难以服众。

以本轮猪周期扩张最为猛烈的牧原股份(002714.SZ)为例,公司2021年前三季度归属净利润87亿元,其中第三季度仅亏损8.22亿元,预计2021年全年归属净利润为65亿元至80亿元,对应第四季度预计亏损7亿元至22亿元。此外,温氏股份、新希望2021年前三季度分别亏损97亿元和64亿元,第四季度预计亏损分别为33亿元至41亿元和22亿元至32亿元。

作为对比,正邦科技预计第四季度亏损106亿元至121亿元,远超三家同行亏损之和。需要指出的是,另外三家猪企2019年至2020年的盈利都能覆盖2021年的亏损,但正邦科技第四季度单季度的预计亏损就已经吃光了此前两年的“家底”(两年间公司合计净利润为73.91亿元)。

扑朔迷离的资金链

除了“消失”的种猪,正邦科技更“迷”的是资金链。虽然公司多次表示,整体资金情况良好,还特别指出所在养殖业务板块采取现销方式,生猪销售回款迅速,且生物资产变现能力强,饲料业务板块外销量稳定,可提供持续的现金流入,然而和同行相比,正邦科技的资金状况有点糟糕。

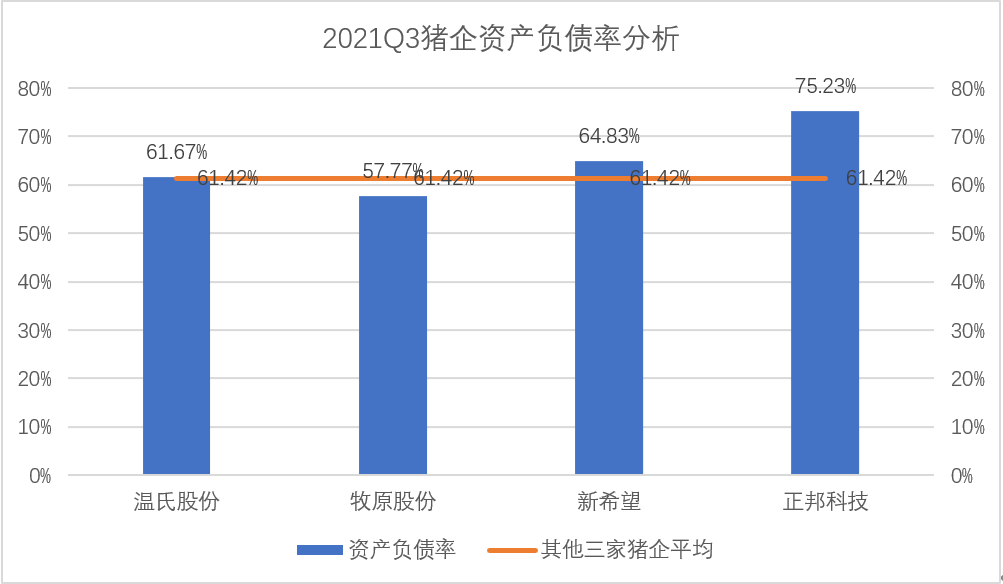

截至2021年9月底,正邦科技资产负债率高达75.23%,比其他三家主要竞争对手平均的61.42%超出10个百分点。与此同时,公司流动比率0.81,速动比率为0.32,债务压力巨大,偿债风险很高。

需要指出的是,截至2021年9月底,正邦科技有息负债高达223.19亿元,是其归属净资产的168.18%,其中一年内到期的非流动负债为15.97亿元,短期借款139.93亿元,长期借款49.04亿元,应付债券18.25亿元。2019年公司有息负债仅为96.37亿元,近两年时间提升131.6%。

除了债台高筑外,正邦科技还有对外担保的隐形债务。截至2021年底,公司及子公司实际发生的担保贷款余额累计为104.22亿元,占2020年净资产比例为44.82%。在股权质押方面,Wind数据显示,公司大股东股权质押数量为12.57亿股,占总股本比例的39.94%,占其持股比例的79.21%。

值得一提的是,正邦科技在2020年6月和2021年1月分别通过可转债及定增的方式募资16亿元和75亿元(其中近六成为补充流动资金),但资金链紧张状况并未得到缓解。

绑定农户的资金链

在连续向资本市场伸手要钱之后,正邦科技和农户“过桥式”资金合作,更增加了投资者的质疑。今年1月初,公司就“有媒体报道公司借员工名义办理养殖贷”作出回应称,已将生猪养殖模式升级迭代为“公司+养殖场+结算”模式,即将自建养殖场提供给农场主使用,公司收取相关费用,并提供猪苗、饲料、兽药等。在农场主使用养殖场时,公司按照栏舍规模向其收取部分资金。农场主整体运营资金主要来源于其与金融机构申请的贷款。

一般来说,主流的生猪养殖模式为“公司+农户”模式,即公司提供核心技术、资金,农户提供劳动力及土地。具体看,公司负责猪品种繁育、种苗生产、产品销售等环节的管理,向合作农户提供猪苗、饲料、药物、疫苗及其生产过程中的饲养管理、疫病防治、环保处理等关键环节技术支持和服务。合作农户负责在自有土地上建设商品肉猪的生产栏舍,按公司技术和管理标准进行规范饲养。商品肉猪饲养到上市年龄后,公司回收商品肉猪进行统一销售,并按委托养殖合同约定的方式与合作农户结算委托养殖费。

和传统的“公司+农户”模式相比,正邦科技“升级”的“公司+养殖场+结算”模式中,正邦科技和农户的关系为合作而非雇佣。在拥有几乎所有生产资料背景下,正邦科技通过和农户“合作”收取部分资金,农户资金却主要来源于金融机构的贷款,这种绑定农户的资金链模式存在一定风险。

正邦科技在2021年半年报中仍将“公司+农户”的合作模式视为其主要经营模式之一(另一种模式为自繁自养模式),仅半年之后,公司便宣称已“升级”养殖模式。

一直以来,畜牧养殖行业由于现金结算比例较高、难以核查以及存货盘点较为困难,数据真实性备受关注。正邦科技本次大额计提种猪损失、叠加资金链的紧张状况已经严重动摇了投资者对公司的信任。

评论