记者 |

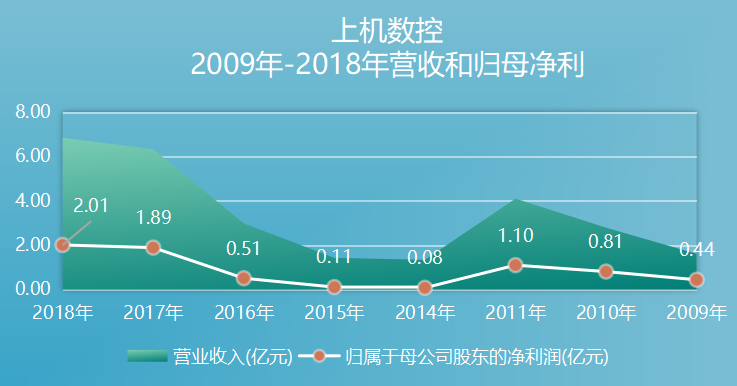

2月15日盘后,上机数控(603185.SH)发布业绩快报,称2021年实现营收和归母净利分别为109亿元、16.4亿元,同比增长262%、208%。受业绩利好消息影响,该股股价先是应声上涨,随后又在2月18日下挫3.37%,收盘价报128元/股。

2022年以来,包括上机数控在内的光伏业2021年业绩表现支撑起了资本对光伏概念的热捧。但行业过热苗头已现,引起资本警觉。历经股价“上天入地的洗礼”之后,上机数控对于敏锐的资本而言,新的预期又在哪里?

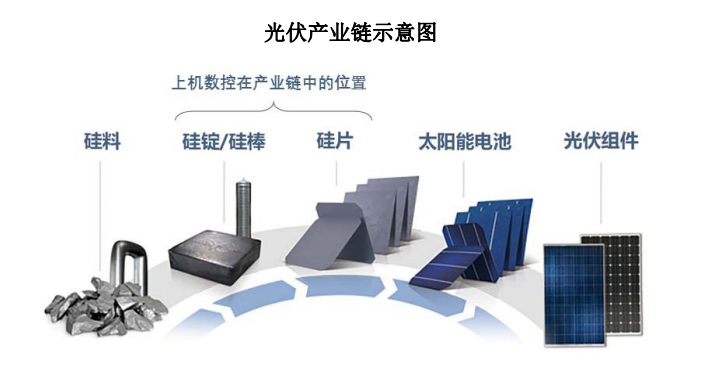

从单一设备商到单晶硅“新贵”

上机数控成立于2002年,自2004年进入太阳能光伏行业。

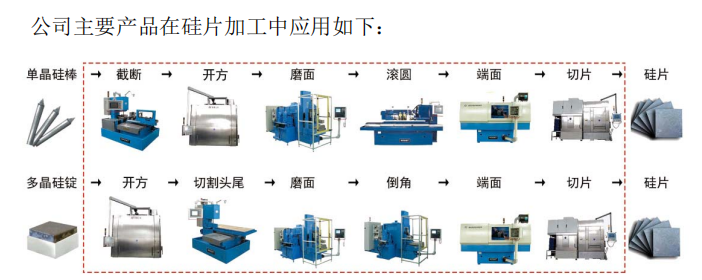

根据招股说明书披露,公司当时已是光伏专用加工设备供应商,以单晶硅生产过程为例,其加工工艺包括截断、开方、切片等。其中,切片是整个硅片加工流程中最为重要的一环。

要通过密集的线网将 700mm 长的硅锭切成 2500 片 0.1mm 左右厚的硅片,且需保证良率在 90%以上。为减少硅材料的损耗,切割所用钢线的线径极细,一般砂浆线线径为 0.12mm,金刚线径在 0.07mm 以下。

数控金刚线切片机在2019年以前贡献了公司主要营收。

这一设备在2016年、2017年和2018年 1-6月销售收入占公司主营业务收入的比重分别达69%、87%和 85%。

但产品单一成为最大弊病。2017年和2018年公司营收维系在6亿元至7亿元之间,增长瓶颈已现。

2019年公司开始向下游环节硅片生产商迈进。公司称,在发展高端智能化装备制造业务的基础上,逐步拓展光伏单晶硅生产业务,打造“高端装备+核心材料”双轮驱动的业务模式。

这意味着以前为客户制造硅片机,现在自己生产硅片;过去设备用来销售,现在更多自产自用。

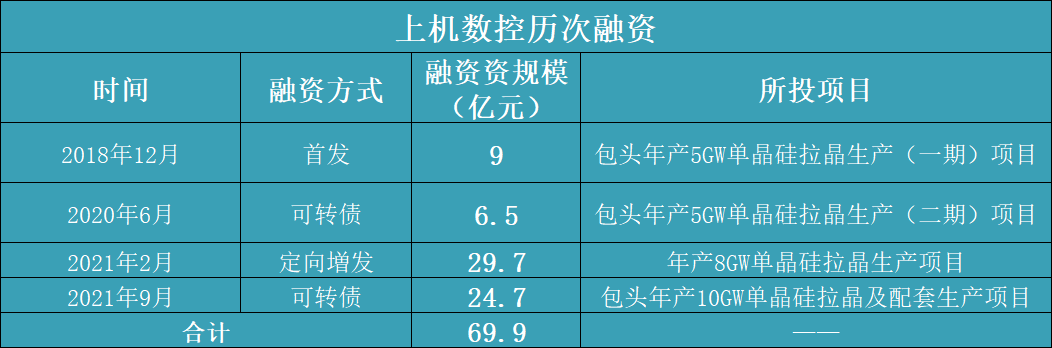

迈向单晶硅生产,巨额投资必先行。

公司先是更改IPO募资用途用于硅片生产,而后通过可转债、定向增发共计从A股捞金70亿元投入其中。

- 2019年5月上机数控与包头政府签署《包头年产5GW单晶硅拉晶生产项目投资协议》,总投资约30亿元。公司于2019年5月成立全资子公司——弘元新材料(包头)有限公司(下称弘元新材),生产单晶硅棒和硅片。

- 此后单晶硅产能进一步扩大。该子公司2020年7月在包头投资建设年产8GW单晶硅拉晶生产项目,总投资28亿元。

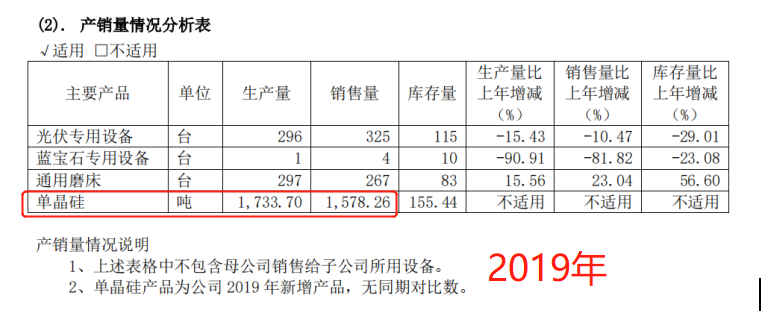

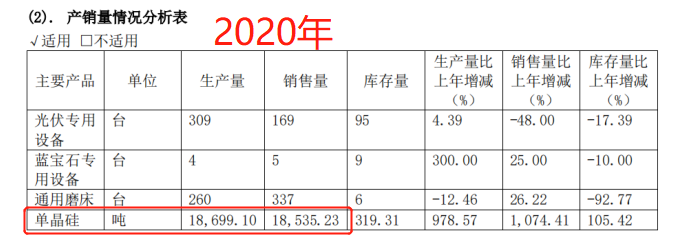

2019年、2020年弘元新材单晶硅产量超过1730吨,18700吨,销售量分别为超1600吨、18530吨。单晶硅的产量和销售一年时间均同比增加约10倍。而原来的业务光伏专用设备的销售呈下降趋势,2019年销售出325台,2020年销售近170台。

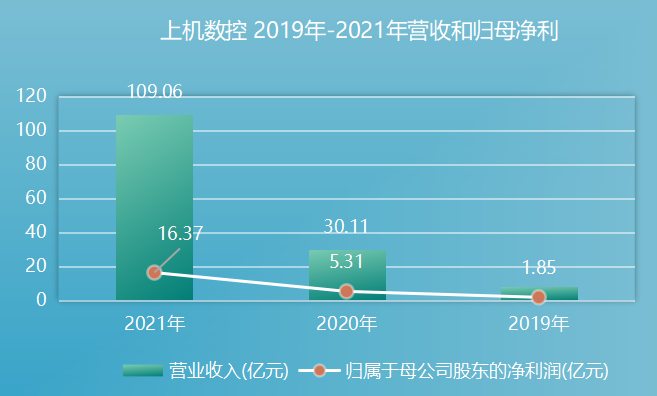

2019年傍上单晶硅后,公司营收开始跨上新台阶。

仅2019年这家子公司弘元新材创收2.5亿元,净利润1950万元。2020年单晶硅片的创收能力进一步释放。2020年上机数控实现营业收入超30亿元,同比增长超270%;2020年公司单晶硅业务实现营业收入27.30亿元,占公司总收入的91%,已成为公司主营业务。

营收攀升的背后是公司订单的增多。

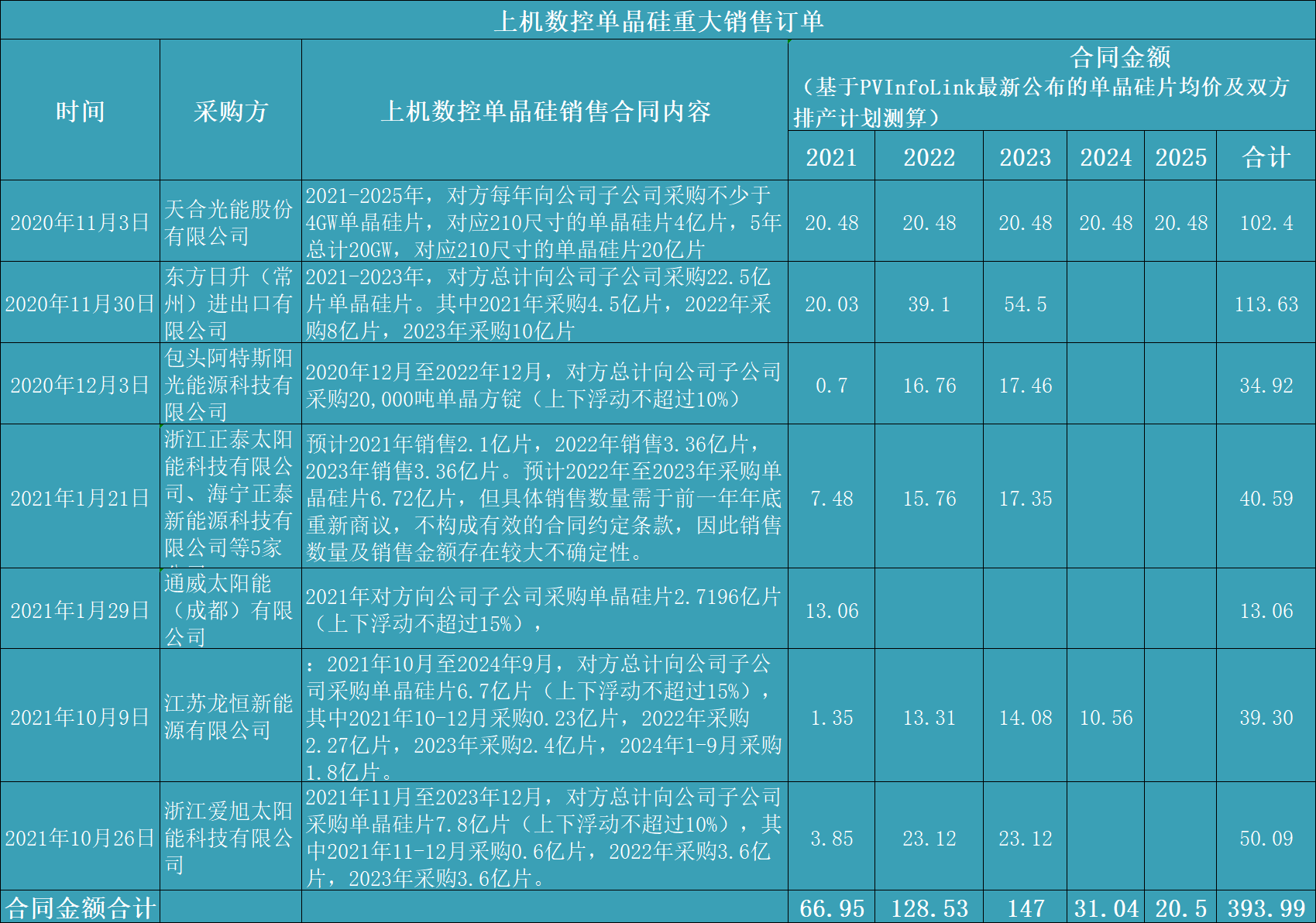

根据界面新闻记者统计,天合光能(688599.SH)、东方日升(常州)进出口有限公司、阿特斯(A21270.SH)、浙江正泰太阳能科技有限公司、通威太阳能(成都)有限公司与上机数控签订单晶硅片重大订单,2020年至2025年的订单金额共计约400亿元。

2021年公司实现营收109亿元,同比增长262%;归母净利16.4亿元,同比增长约208%;扣非后归母净利达14.7亿元,同比增长187%。

对此公司解释,2021年公司按计划继续扩大单晶硅业务规模,产能持续提升,产能利用率及产销率维持在较高水平。公司单晶硅业务销售规模持续扩大,使得公司的销售收入增长,推动公司业绩稳步上升。

根据界面记者统计,2021年、2022年、2023年上机数控重大订单额分别达67亿元、128和147亿元。但2024年和2025年重大订单额锐减,仅为约30亿元和20亿元。

谁将是210尺寸霸主

上机数控将“宝”押在210硅片尺寸上。

目前,市场上硅片的尺寸主要包括:156.75mm、157mm、158.75mm、166mm、182mm、210mm,218mn。围绕光伏硅片尺寸已经形成了182mm与210mm两个截然不同的阵营。

业内指出,182的优势是边际成本,可将M6生产线改造成182(M10)的生产线,获取超额收益且性能稳定,备受市场青睐。该阵营以隆基股份(601012.SH)、晶科能源(688233.SH)为代表。210(M12)降本增效能力最强,全面兼容未来光伏技术,且安装成本得以下降。该阵营以中环股份(002129.SZ)和上机数控为代表。

市场的一个共识是与182尺寸相比,210更能代表未来趋势。硅片行业依赖巨量资本投入、机械化生产实现规模化扩张,企业各凭本事跑马圈地。

在210硅片尺寸赛道上,由于资本布局仅两三年时间,谁先占得先机就显得尤为重要。与下游联动扩市场,向上游捆绑省成本,于自身促量产,成为越来越多硅片公司的选择。

“大尺寸硅片龙头”中环股份、“光伏组件老二”天合光能、“后起之秀”通威股份等开始走上”硅片+电池+组件”纵向一体化联动的道路。

- 2020年11月17日,天合光能(688599.SH)、通威股份(600438.SH)宣布拟合作成立项目公司并共同投资四个光伏产业链项目,合计投资额约150亿元,项目分别涉及高纯晶硅项目、拉棒项目、切片项目和高效晶硅电池项目。

- 一年后,天合光能与中环股份双方签订单晶硅片销售框架合同,天合光能将在2021年向中环股份购买210mm尺寸单晶硅片,合计数量不少于12亿片。

通过上下游深度捆绑,天合光能、中环股份、通威股份形成了硅料、硅片、电池、组件全覆盖的210尺寸产业链。

与此同时,与上机数控所走路径相似,硅片设备制造商京运通(601908.SH)也选择设备+硅片一体化的路线。2020年8月京运通210尺寸硅片试产成功,2021年初实现批量供货。

当前210尺寸市场需求旺盛,硅片龙头、后起之秀纷纷押注其中。追求更低的成本成为行业竞争中必然的选择。严重依赖210硅片尺寸打天下,上机数控正在向上游硅料迈进,欲要打通硅料—单晶硅生产设备—硅片这一链条。

- 2021年3月,该公司发布公告称,其与江苏中能硅业科技发展有限公司签订了《战略合作框架协议》,双方拟就在内蒙古投资建设颗粒硅生产及下游应用领域的研发项目展开深入合作——双方意向进行30万吨颗粒硅生产及下游应用领域的研发项目合作,项目总投资预计为人民币180亿元,整个项目分为三期具体实施。

- 2021年10月,该公司披露,已增资10.2亿元共同投资“年产10万吨颗粒硅+15万吨高纯纳米硅项目”。项目投产后,上机数控将获得不低于70%比例的颗粒硅(对应7万吨),未来可满足25GW硅片的硅料需求。

产业链的过热引发了大量新老资本涌入。据行业媒体黑鹰光伏的统计,整个2021年,光伏制造环节的总投资规模超过7200亿元,几乎是2020年的两倍。其中,硅料、硅片、电池片/组件环节投资金额分别超过1600亿元、800亿元和2200亿元。

仅单晶硅而言,近期就有诸多光伏企业不断加码。

- 2021年12月23日,通威股份120亿公开发行可转换公司债券申请获批。120亿元用于光伏硅材料制造技改项目(二期高纯晶硅项目)、光伏硅材料制造项目(二期5万吨高纯晶硅项目)、15GW单晶拉棒切方项目以及补充流动资金。

- 2021年11月2日,中环股份成功融资90亿元,全部用于50GW(G12)太阳能级单晶硅材料智慧工厂项目。

- 2021年11月11日,隆基股份70亿可转债获中国证监会批复。70亿元主要用于年产15GW高效单晶电池项目、年产3GW单晶电池制造项目以及补充流动资金。

- 2021年10月15日,晶澳科技50亿定增申请获中国证监会受理,50亿元资金用于年产20GW单晶硅棒和20GW单晶硅片项目、高效太阳能电池研发中试项目以及补充流动资金。

对于上机数控而言,作为光伏产业中的一环严重依赖于硅片生产,未来一旦210尺寸硅片供过于求,作为后起新秀该如何抗压?

近几个月来大尺寸硅片已现降价迹象。2021年12月30日中环股份再次下调部分硅片价格,210、182降价明显,降幅分别为7.78%和6.40%。上机数控2020年单晶硅毛利率为26.04%,整体净利率为17.65%,一旦大尺寸硅片降价,将吃掉公司部分利润空间。

难以言说的估值+“杨氏”家族的解禁

业绩上涨的同时,股价一路上行。

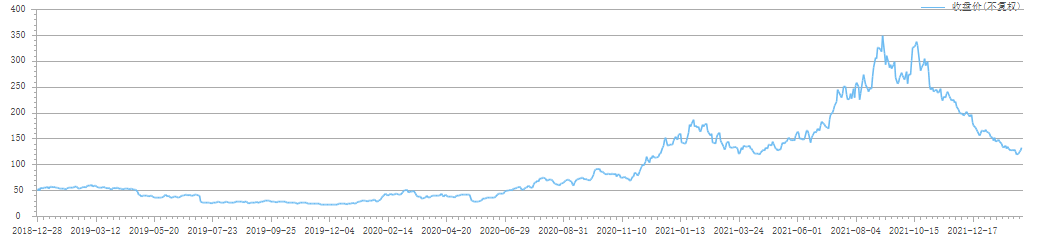

公司2018年上市之际股价仅刚超34元/股,2020年公司股价震荡上行。2021年股价继续创新高,最高价格在2021年9月3日一度达到358.12元/股,总市值最高接近985亿元。

业绩和股价双高之下,上机数控一跃成为A股市场的明星光伏概念股。

自2021年10月下旬以来,公司股价开始回调。2022年2月18日当日收盘价达128元,距离最高价已跌去超六成,当前市值达352亿元,半年时间市值跌去超630亿元。当前公司市盈率为22倍。

与上机数控一样,在资本市场上整个光伏行业在过去2年都历经被“高高举起,而后重重落地”的洗礼。这次估值的大撤退正是对光伏过热现象的预警。

就上机数控而言,2022年或将面临包括“杨氏家族”在内的原始股东的减持。公司实际控制人为杨建良、杭虹、杨昊、李晓东、董锡兴。此5人系亲属关系。

- 截至2018年12月10公司招股意向书签署日,杨建良、杭虹、杨昊、李晓东、董锡兴控制公司91.2169%的股份。其中:

- 杨建良和杭虹系夫妻关系,分别直接持有公司 58.764%和 25.667%股权;

- 弘元鼎创系杨建良和杭虹出资设立的有限合伙企业,持有公司 5.000%股权;

- 杨昊为杨建良、杭虹夫妇的儿子,持有公司 1.469%的股权;

- 杨红娟为杨建良的胞姐,持有公司 0.159%股权;

- 李晓东与杨红娟系夫妻关系,持有公司 0.159%股权;

- 董锡兴为杭虹胞妹的配偶,持有公司 0.159%股权

2021年前三季度,杨建良、杭虹、杨昊共持有公司股份达56.8%。2021年12月28日1.71亿股原始股份已解禁,占总股本比例约62%。

公司IPO首发价格为34.1元/股,即使已历经回调,但当前公司股价近130元/股。就首发价格而言减持一股净赚近百元,更遑论原始股份成本更低。

当前公司股东户数达24448名,这些投资者是否会成为新的接盘侠?

评论