文|摩根频道

根据港交所公告,舒客的母公司薇美姿实业(广东)股份有限公司已于2月9日递交了招股书。若上市成功,薇美姿将成为港股“国产牙膏第一股”。

国内牙膏市场长期被国外品牌垄断,高露洁、佳洁士和中华都有着外资背景。随着中国口腔护理市场规模的日益增长,以及消费者对于国货的认可程度逐渐提升,国产品牌逐渐崭露头角,并被资本青睐。

据不完全统计,仅在2021年上半年,国内口腔护理赛道至少发生了33起融资事件,融资总金额逾50亿元。在此大背景下,薇美姿冲击港股“国产牙膏第一股”自然顺理成章。

然而赛道火热也就意味着竞争激烈,薇美姿要想乘东风扶摇直上,仅凭招股书中的业绩披露以及声誉来看,似乎并不容易。

两大和解,薇美姿上市前的铺垫之路

薇美姿早已表露出了上市求发展的野心。

在薇美姿2021年初的年会上,联合创始人曹瑞安宣布了两大战略规划:短期,要成功上市,成为中国年轻人首选的全品类中高端口腔护理品牌,登顶销量冠军;长期,成为8亿消费者口腔护理的长期选择。为此,薇美姿为了筹备上市做了大量的准备,在上市前夕的两大和解备受关注。

IPO前通过和解消除侵权行为是上市企业的常规操作,类似发行人存在偿债风险、发行人设计专利纠纷等侵权行为,审核机构可能会以影响企业持续盈利能力为由否决该企业的IPO进程。

这样的案例比比皆是,比如小狗电器上市失败,戴森状告其专利侵权是重要原因之一,周六福也因商标纠纷IPO被否,舒客牙膏的两大和解或许就是为了预防最坏情况的发生。

首先就是与“童话大王”郑渊洁达成“共识”,消除官司或许就是为了防止负面新闻降低主要业务的价值与声誉,影响企业的持续盈利能力,进而阻碍IPO进程。

在早期,云南白药通过“国家保密配方”的招牌切入牙膏高端市场,高露洁和佳洁士等外资品牌纷纷推出高端新品应对云南白药的市场侵蚀。薇美姿看准了国货低端市场仍有广阔空间的档口,通过“高端做形象、低端冲销量”的二元战略模式迅速铺开了市场。

到了发展中期,薇美姿限于品牌形象的固化,突破高端市场的难度较大,为此,薇美姿在2015年推出了舒客宝贝品牌,期待定位12岁以下儿童口腔护理这一毛利率较高的业务,弥补高端市场不足的遗憾。

为了进一步打响品牌,薇美姿在2016年将“舒克”直接注册了商标——防御性商标,两年后被“童话大王”郑渊洁告上法庭,指责薇美姿侵权《舒克与贝塔》。

薇美姿和郑渊洁的官司从2018年持续到了2021年9月,期间薇美姿败诉后并不认罚,并将国家知识产权局告到了北京知识产权法院。或许是为了上市的原因,薇美姿不仅和郑渊洁达成了和解,还与郑渊洁展开了合作,两者共同推出了舒克贝塔IP的舒客儿童口腔护理产品。

薇美姿赶在上市之前与郑渊洁和解并不意外,尽管薇美姿拥有11个子产品,但除了成人基础口腔护理外,儿童产品线是为数不多能够成为盈利大头的子产品。2020年,薇美姿在国内儿童口腔护理市场的市占率达到了20.4%,位列第一。

在招股书中薇美姿也特意提起提起,“公司面临品牌极度依赖现有品牌(尤其是对公司的业务至关重要的舒客及舒客宝贝品牌)价值、声誉及相关性风险”。

薇美姿虽然化解了风波,但并不能改变其侵权并且长时间不承认的事实。从2019年到2021年前三季度,线上渠道收入占比从37.9%增长至43.3%,薇美姿逐年加大线上营销的投入。

相对于线下营销,线上营销的侵权风险较大,如果薇美姿不改变侵权后立马认错的态度,在网民对国产品牌形象日益严苛的大环境下,或许会遇到更大的危机。

在上市前夕,与薇美姿和解的不仅仅是郑渊洁这一“局外人”,薇美姿背后的创始人也与股东达成了和解。

创始人与股东曾经产生的纠纷,或许也会降低审核机构对薇美姿的的认定标准。

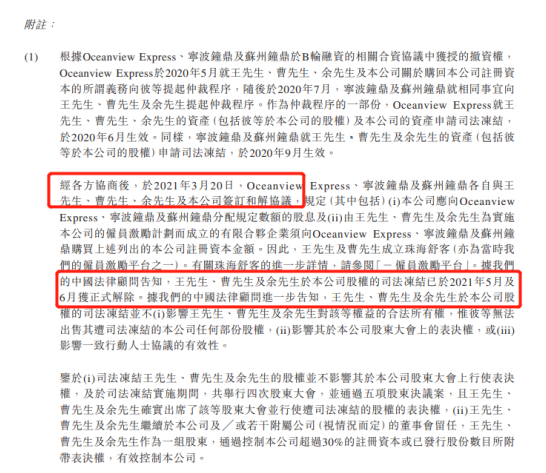

据招股书显示,兰馨亚洲和钟鼎资本分别于2020年中旬申请司法冻结了3名薇美姿创始人资产,并在2021年3月达成了和解。根据天眼查APP显示,钟鼎资本早在2016年就投资了薇美姿。

资本冻结创始人资产的原因在于,王梓权、曹瑞安、余立涛、杜宏四名高管在2016年通过天津瑞鑫进行了一系列股权操作,疑似套现3亿元的同时,还将薇美姿的估值翻了三倍多,从5.95亿元涨到了19.5亿元,兰馨亚洲和钟鼎资本就是最大的利益受损者。

类似的情况是否会再次发生,我们不得而知。据公开数据显示,薇美姿的创始人王梓权和曹瑞安在IPO之前仍持有15.58%、14.96%的股份。

虽然薇美姿在发展历史上存在着“花边新闻”,但已经消除了负面影响,或许本次上市就是薇美姿新的开始。

多元化策略下,薇美姿的左右失衡

单从招股书来看,薇美姿近三年来营收维持在16亿元左右,2019年至2021年第三季度,经调整净利润分别为0.48亿元、1.52亿元以及1.29亿元,盈利可观。

但从整个口腔护理行业来看,薇美姿仍存在着三大问题。

首先,薇美姿的品牌定位不明确,主打品牌的竞争力不强、用户记忆点不深,产品过于多元化分散了薇美姿专注于单一品类的精力。

薇美姿励志于成为中国年轻人首选的全品类中高端口腔护理品牌,并且成为销量冠军。然而对于日用消费品而言,从来不是“以多致胜”。就拿薇美姿的主营牙膏来说,除了有“国家保密配方”的云南牙膏,牙膏的技术含量并不高,真正影响牙膏销量与定价的是品牌营销切中消费者的需求。

“美白”是舒客牙膏主打的标签,但提起美白牙膏,消费者印象最深的是黑人牙膏,这足以说明薇美姿在营销上的不足。在儿童牙膏上同样如此,舒客的儿童牙膏也没有传播度较广的广告词,消费者对青蛙王子和纳爱斯伢牙乐的品牌印象更深。

舒客也曾另辟蹊径,绕开牙龈出血、牙齿敏感、防蛀牙等其他品牌已经建立品牌形象的领域,发力“早晚牙膏”这一概念,但这一切入点本质上就是伪需求,甚至还存在着智商税的可能,并没有成为主流。

在做高端的同时又要兼顾低端,并且还开辟了漱口水、水牙线、电动牙刷、牙刷等衍生产品,贪多不精的薇美姿要想成为年轻人首选的全品类中高端口腔护理品牌,或许并不容易。

其次,产品多而不精或许导致了薇美姿在线上营销上的脱节。

薇美姿曾对电动牙刷给予众望,是其多元化营收的重要一环,但效果并不如意。综合来看,不同品牌的电动牙刷在使用体验上的差异并不明显,因此,该类高溢价产品真正畅销的原因在于营销,华为和小米电动牙刷的成功就是最好的佐证。

再比如,在漱口水这一品类上,“参半”作为新品牌成功的抢占了市场,而薇美姿作为口腔护理行业的老牌玩家,并没有取得太亮眼的成绩,而“参半”成功的原因也在于营销切中了年轻用户的需求。

薇美姿的招股书也侧面暴露了其在营销上的缺位。从2019年到2021年 前三季度,薇美姿的主要营收来自于线下渠道,尽管线上营销持续提高,但线上营收也仅从37.9%增长到了43.3%,增长幅度并不高。

当前的薇美姿,仍没有摆脱依赖线下商超铺货提高销量的销售手段,线上营销仍落后与其他品牌。

随着年轻用户对国产品牌的认可感逐渐提升,以及年轻人对于口腔护理需求的日益提高,口腔护理行业的未来势必是年轻人的天下,营销水平不及其他品牌的舒客,仍需加大力度提高品牌的好感度。

评论